Beitrag im Audioformat

Inhalt

Einstieg und Überblick

„YieldCos“ – das war die ebenso knappe wie präzise Antwort eines Lesers unter einen früheren Blogbeitrag auf meine Frage, welche Themen denn von besonderem Interesse seien. Nun dürfte diese Wertpapiergattung zu den eher unbekannteren Vertretern unter den Hochdividendenwerten zählen, was schlichtweg daran liegt, dass es sich um ein relativ junges Nischensegment handelt. Gleichwohl sollte sie den Lesern meines Gratiskurses in ihren Grundzügen bekannt sein. Die auch in den deutschen Sprachraum übernommene Bezeichnung leitet sich aus dem Englischen ab und ist eine Zusammenziehung des Begriffs „yield“ für „Ertrag“ oder „Gewinn“ sowie der Abkürzung „co“ für „company“, also „Unternehmen“. Weitere Informationen finden sich auch in meinem Buch „Bargeld statt Buchgewinn“.

YieldCos sind üblicherweise börsennotierte unternehmerische Beteiligungen aus dem Bereich der „erneuerbaren Energien“, die meist auf Basis langlaufender (Liefer-)Verträge einen verhältnismäßig konstanten Zahlungsstrom generieren. Sowohl die Bezeichnung als auch das Geschäftsmodell deuten darauf hin, dass es sich bei den YieldCos um eine auf die Bedürfnisse von Einkommensinvestoren zugeschnittene Anlageform handelt. Diese möchte ich nachfolgend anhand der Brookfield Renewable Partners (BEP) erörtern. Warum gerade diese YieldCo? Nun, eine meiner Maximen lautet „put your money where your mouth is“ und Anteile an BEP befinden sich seit vielen Jahren in meinem Depot. Tatsächlich handelt es sich um einen der größten Vertreter der Gattung und zudem um einen der wenigen Einzelwerte, die ich halte. Warum das so ist, erschließt sich spätestens am Ende des Beitrages.

Historie und Kennzahlen

Zunächst jedoch noch einige Worte zur YieldCo im Allgemeinen. Anders als beispielsweise Business Development Companies (BDCs), Master Limited Partnerships (MLPs) oder Real Estate Investment Trusts (REITs) unterliegen YieldCos keiner spezifischen Gesetzgebung. Rein juristisch betrachtet handelt es sich durchweg um gewöhnliche Aktiengesellschaften ohne besondere Privilegien (zum Beispiel Steuerbefreiung) und Pflichten (zum Beispiel Mindestausschüttungsquoten). Nichts desto trotz werden hierunter üblicherweise Betreiber von Solar- und Windparks, Wasserkraftwerken und Geothermieanlagen ohne Erschließungs- und Entwicklungsrisiken verstanden. Die Kombination aus produzierenden Anlagen mit oftmals langlaufenden Abnahmeverträgen und festgelegter Einspeisevergütung ergänzt um je nach Land öffentliche Fördermaßnahmen sorgt wiederum für einen gut kalkulierbaren Kapitalfluss und attraktive Ausschüttungsrenditen.

All diese Aspekte spiegeln sich in der in Bermuda ansässigen BEP wider, die seit 2011 börsennotiert ist. Strom erzeugt BEP hingegen bereits viel länger, nämlich seit 106 Jahren. Zuvor war BEP eine reine Tochterfirma der Brookfield Asset Management, einer kanadischen Finanzholding mit Sitz in Toronto, die derzeit 60 Prozent der Anteile an BEP hält. Deren Geschichte weist einige interessante Details auf. Gegründet wurde das Unternehmen durch kanadische und US-amerikanische Geschäftsleute im Jahr 1899 als São Paulo Railway, Light and Power Company in Brasilien. Einer der Mitgründer, Frederick Pearson, starb im Jahr 1915 beim Untergang der Lusitania vor der Südküste Irlands.

Heute gehört Brookfield Asset Management mit 23.000 Mitarbeitern und einer Marktkapitalisierung von deutlich über 50 Milliarden kanadischen Dollar zu den weltweit größten Unternehmen (Platz 165 in der Forbes Global 2000 Liste). Ferner ist es im kanadischen Leitindex S&P/TSX 60 gelistet und kann über das Kürzel BAM.A an der Toronto Stock Exchange (TSX) beziehungsweise BAM an der New York Stock Exchange (NYSE) gehandelt werden. Über eine Drittnotiz ist der Titel zudem an der Frankfurter Wertpapierbörse (FWB) gelistet. Der Konzern ist in vier Geschäftsbereichen aktiv: Immobilien, Infrastruktur, Energie und Unternehmensbeteiligungen. Allerdings ist Brookfield Asset Management mit einer Ausschüttungsrendite von gerade einmal 1,4 Prozent pro Jahr weit weg vom Status eines Hochdividendenwerts.

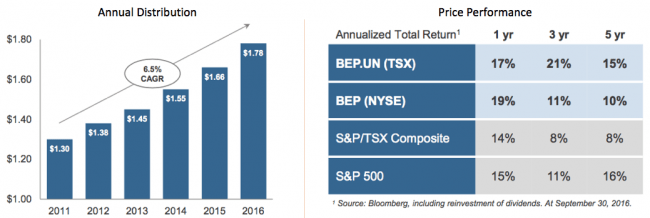

Ganz anders sieht es da schon bei BEP aus. Mit einer Ausschüttungsrendite von 6,4 Prozent, quartalsweisen Zahlungen und einer seit dem Börsengang von Jahr zu Jahr steigenden Dividende scheint der Titel für Einkommensinvestoren geradezu prädestiniert. Ein weiterer Vorteil ist die Marktkapitalisierung von über sieben Milliarden kanadischen Dollar, verteilt auf gut 180 Millionen Anteile, die einen stets liquiden Handel sicherstellen.

„Ökostrom“ produziert das Unternehmen wie erwähnt schon seit über 100 Jahren und damit bereits zu einer Zeit, als es diesen Begriff noch gar nicht gab. Genutzt wurden dazu ab 1912 zunächst die wasserreichen Flusssysteme in Brasilien zum Bau von Wasserkraftwerken. Dem Geschäftsmodell ist BEP bis heute weitgehend treu geblieben. Derzeit betreibt der Konzern mit etwa 2.000 Mitarbeitern insgesamt 876 Kraftwerke in 13 Ländern mit einer installierten Leistung von 17.364 Megawatt (MW) und einer geplanten Jahresproduktion von etwa 66.000 Gigawattstunden (GWh) – genug um 33 Städte der Größe Kölns mit Strom zu versorgen.

82 Prozent der erzeugten Energie stammt aus Wasserkraft, der Rest aus Wind-, Solar- und Pumpspeicherkraftwerken. Allein 81 Flüsse werden hierzu im wahrsten Sinn des Wortes angezapft. Regional dominieren die USA und Kanada mit 60 Prozent der Energieproduktion, Brasilien (wo das Unternehmen seinen Anfang nahm) macht historisch bedingt 20 Prozent aus. Die restlichen 20 Prozent verteilen sich in Südamerika auf Chile, Kolumbien und Uruguay, Asien (China, Indien, Thailand), Europa (England, Irland, Spanien) sowie Südafrika.

Doch nicht nur bei der Stromerzeugung ließ BEP besondere Weitsicht walten. Auch den Stromverkauf hat das Management des Unternehmens sehr clever organisiert. Nur acht Prozent werden laufend zu aktuellen Marktpreisen veräußert, 92 Prozent hingegen im Rahmen langfristiger Abnahmeverträge an Großkunden geliefert. Die durchschnittliche Laufzeit der Verträge beläuft sich dabei auf circa 18 Jahre. Als besonderen Clou enthalten die meisten Abnahmeverträge fixe Preisanpassungsklauseln. Will heißen: Der Preis für den von BEP gelieferten Strom steigt jährlich (mindestens) um den Prozentsatz der landesspezifischen Inflationsrate.

Dieses Vorgehen ermöglicht es dem Unternehmen, die ausdrücklich angestrebte Erhöhung der Ausschüttungen um fünf bis neun Prozent pro Jahr auch zu realisieren. Zumindest seit dem Börsengang konnte diese Zusage eingehalten werden. Von 2012 bis 2017 stieg die Dividende aufs Jahr gerechnet von 1,38 auf 1,87 kanadische Dollar beziehungsweise 6,3 Prozent pro Jahr. Als Ausschüttungsquote werden 60 bis 70 Prozent des Jahresüberschusses angepeilt. Das erlaubt es BEP, zudem eine stetige Erhöhung des Unternehmenswerts um jährlich sechs bis neun Prozent pro Jahr anzustreben, zusammen mit der Dividendenrendite in Höhe von gut sechs Prozent macht das eine anvisierte Gesamtrendite von zwölf bis 15 Prozent. Zumindest in kanadischen Dollar gerechnet ist das dem Unternehmen bisher ebenfalls geglückt.

Erreicht werden soll dies auch mit einem Ausbau der Geschäftsaktivitäten. Hier liegt der Fokus auf Wasser- und Windkraft, regional dominiert Südamerika mit knapp der Hälfte der in Entwicklung befindlichen Projekte. Doch auch die Präsenz in Europa wird derzeit überproportional stark ausgebaut.

Konditionen und Besteuerung

Sehr erfreulich aus Sicht heimischer Anleger ist die Tatsache, dass es sich bei BEP um ein Einzelunternehmen, also eine gewöhnliche Aktie handelt, die an gleich zwei Börsenplätzen sehr liquide gehandelt wird. Somit dürfte dieser Hochdividendenwert ohne technische und regulatorische Einschränkungen – Stichwort: MiFID II – bei jedem gängigen Broker zu ordern sein. Gerade die Handelskosten für die NYSE bewegen sich bei den preissensiblen Instituten im zu vernachlässigenden Bereich. Weitere Gebühren fallen für Anleger nicht an.

Was das leidige Thema Quellensteuern angeht, haben Anleger in diesem Fall ebenfalls die Qual der Wahl. Wer das Unternehmen an der US-amerikanischen NYSE kauft zahlt gemäß dem Doppelbesteuerungsabkommen (DBA) zwischen den USA und Deutschland maximal 15 Prozent Quellensteuer. Maximal deshalb, da aufgrund der Gesellschaftsstruktur einschließlich des juristischen Sitzes der Gesellschaft meist weniger anfällt. Wer hingegen das Papier an der kanadischen TSX erwirbt zahlt gemäß DBA zwischen Kanada und Deutschland 25 Prozent Quellensteuer.

Das liegt daran, dass BEP auch aus steuerrechtlichen Gründen als Trust firmiert, was an dem Zusatz „.UN“ hinter dem Börsenkürzel zu erkennen ist. Erläutert habe ich diesen Sachverhalt ausführlich in einem früheren Blogbeitrag. In beiden Fällen können in Deutschland veranlagte Investoren die gezahlte Quellensteuer in voller Höhe mit der Abgeltungssteuer verrechnen, was beim kanadischen Titel auf ein Nullsaldo hinausläuft. Käufer des US-amerikanischen Pendants sichern sich hingegen einen (kleinen) Liquiditätsvorteil.

Wie eingangs erwähnt wird eine YieldCo im Gegensatz zu vielen anderen Instrumenten aus dem Bereich der Hochdividendenwerte auf Ebene des Unternehmens ganz regulär besteuert. Dem wirkt BEP im Heimatland Kanada, die operative Zentrale befindet sich in Toronto, durch die Rechtsform – das Unternehmen firmiert als Trust – sowie die Holdingstruktur mit juristischer Zentrale in Hamilton, Bermuda, entgegen. Zudem ist BEP in einem durchaus förderfreudigen Umfeld tätig, welches je nach Land direkte oder indirekte Unterstützung in Form von beispielsweise Steuererleichterungen beziehungsweise Subventionen erfährt. Beides werden die cleveren Vertragsstrategen von BEP zu nutzen wissen.

Chancen und Risiken

BEP ist in einer für die Moderne unverzichtbaren Branche beheimatet und liefert hierfür den Rohstoff jeder entwickelt Volkswirtschaft. Dazu hat das Unternehmen das Glück, mit dem Fokus auf „erneuerbare Energien“ bereits vor über 100 Jahren eines der großen Themen des 21. Jahrhunderts besetzt zu haben. Diese Erfahrung zahlt sich aus. Im Gegensatz zu den vielen defizitären, ohne Subventionen nicht überlebensfähigen Anlageplanern und -betreibern in Deutschland (Conergy, Prokon, Solarworld) arbeitet BEP seit jeher hochprofitabel – etwaige Unterstützungsleistung mehren hier lediglich als Sahnehäubchen das Liquiditätspolster.

Das liegt nicht zuletzt daran, dass das Management die letzten Jahre über bewiesen hat, dass es sein Handwerk versteht. Die Vertragsgestaltung könnte kaum vorteilhafter für Einkommensinvestoren sein, gleiches gilt für die strategische Ausrichtung und Planung der Geschäftsaktivitäten einschließlich der Konzentration auf die Kernkompetenz. Die überwiegend langfristig ausgerichteten Abnahmeverpflichtungen machen BEP zudem ein Stück weit von den Strompreisschwankungen unabhängig. Auch hat es das Unternehmen über die vielen Jahrzehnte geschafft, sich für einen Stromproduzenten ungewöhnlich breit über 13 Länder und vier Kontinente aufzustellen. Ferner verfolgt es ein Geschäftsmodell, was einerseits kaum vom technischen Wandel betroffen ist und andererseits nicht beliebig reproduziert werden kann – geeignete Orte und Baugenehmigung für Wasserkraftwerke sind nun einmal knapp.

Ein wesentlicher Risikofaktor stellt bekanntlich die Kapitalstruktur eines Unternehmens dar. Wie ist es um diese bei BEP bestellt? Für einen Energieproduzenten erstaunlich konservativ. Ausweislich des jüngsten Quartalsberichts beläuft sich das Anlagevermögen auf 28 Milliarden kanadische Dollar, die Kreditverbindlichkeiten summieren sich auf zehn, die (erst künftig fälligen) Steuerverbindlichkeiten auf 3,5 Milliarden kanadische Dollar. Damit sind die Schulden doppelt durch Vermögenswerte gedeckt. Die zuletzt geschriebene rote Null ist vor allem auf bilanzwirksame Abschreibungen (nicht liquiditätswirksam) und vergleichsweise hohe Investitionen (liquiditätswirksam) zurückzuführen.

Als Chance und Risiko zugleich ist die hohe Beteiligung der ehemaligen Mutter Brookfield Asset Management zu werten. Mit 60 Prozent der Anteile dominiert sie BEP de facto nach Belieben. Das macht den Titel für Übernahmen oder Manipulationen nahezu uninteressant. Zudem hat der Ankeraktionär ebenfalls über Jahrzehnte bewiesen, dass er die Tochter weitsichtig zu steuern in der Lage ist. Auf der anderen Seite besteht das nicht von der Hand zu weisende Risiko, dass Brookfield Asset Management die deutliche Mehrheitsbeteiligung zum eigenen Vorteil ausnutzen könnte. So lässt BEP beispielsweise seit jeher bestimmte Management- und Verwaltungsaufgaben über die ehemalige Mutter besorgen, aktuell, so scheint es, zu akzeptablen Konditionen, Änderungen sind hier freilich vorbehalten.

Der langen Unternehmensgeschichte zum Trotz sollten zudem die politischen Risiken nicht unterschätzt werden. Diese lauern einmal geografisch und einmal regulatorisch. Einen Großteil des Umsatzes erwirtschaftet BEP in Südamerika. Der Subkontinent ist nicht gerade für politische Stabilität und gesicherte Eigentumsrechte bekannt (siehe die Bolivarische Revolution in Venezuela). Auch im Rest der Welt ist es nicht ausgeschlossen, dass regulatorische Vorgaben negativ auf die traditionell stark unter der politischen Knute stehenden Infrastrukturunternehmen wirken. Auf der anderen Seite könnte BEP allerdings auch von dem zusätzlichen Zuckerbrot profitieren, welches auf absehbare Zeit der Hätschelbranche der „erneuerbaren Energien“ gereicht werden dürfte.

Abschließend noch ein Hinweis zum Währungsrisiko: Auch wenn BEP in US-Dollar beziehungsweise kanadischen Dollar notiert ist, erwerben Anleger letztlich einen Mix verschiedener Währungen entsprechend der jeweiligen Marktanteile. Schließlich ist das Unternehmen in zahlreichen Währungsräumen aktiv, Erträge wie Aufwände entstehen also nicht nur in den oben erwähnten Währungen sondern auch in Baht, Euro, Peso, Pfund, Real, Renminbi und Rupien. Sollen entsprechende Guthaben ausgeschüttet werden, müssen diese zuvor konvertiert werden. Der jeweilige Aktienkurs reflektiert wie in solchen Fällen üblich daher immer auch die konsolidierten Währungseffekte. Verliert beispielsweise der brasilianische Real gegenüber dem US-Dollar stark an Wert, wird sich die geschmälerte Liquiditäts- und Ertragslage im Kurs negativ bemerkbar machen und umgekehrt. Einen Nettoeffekt bereits auf mittlere Sicht zu prognostizieren ist hier schlichtweg unmöglich.

Zusammenfassung und Stammdaten

Meiner persönlichen Meinung nach ist BEP als ständiger Wegbegleiter für Einkommensinvestoren prädestiniert, eine Basisinvestition, mit der man gut und gerne zusammen alt werden kann. In meinem Buch „Bargeld statt Buchgewinn“ habe ich empfohlen „einen Verschuldungsgrad von maximal einem Drittel bezogen auf das Gesamtanlagevermögen“ als Orientierungshilfe für die Wertpapierauswahl heranzuziehen. Dieser Grundsatz dient mir ebenso wie die übrigen vier Aspekte des 5-Punkte-Checks als Richtschnur für Anlageentscheidungen.

Aufgrund der unverzichtbaren Leistungen, des professionell und lukrativ betriebenen Geschäftsmodells und der hervorragenden Positionierung und Entwicklung des Unternehmens habe ich in diesem besonderen Fall die erste und bisher einzige Ausnahme hiervon gemacht und Anteile von BEP unter dem gleichlautenden Kürzel an der NYSE erworben. Alternativ können Anteile an der TSX sowie an der FWB über das Kürzel BEP.UN beziehungsweise die Wertpapierkennnummer (WKN) A1JQFZ erworben werden. Gleichwohl empfehle ich den Erwerb an einer der beiden Hauptbörsen.

Anzeige

Beitrag teilen

Ihre Wünsche

Gibt es andere interessante Wertpapiere, die ich einem Cashtest unterziehen soll? Schreiben Sie mir Ihre Wünsche – mit oder ohne E-Mail-Kontakt!

Ich habe mir aufgrund dieses Beitrags aktuelle Kennzahlen des Unternehmens bei der Consorsbank angeschaut. Was mich da unruhig stimmt sind die Zahlen zum Gewinn je Aktie und zur Dividende je Aktie.

Gewinn/Aktie: 2014-2017: 0,48 -> 0,03 -> -0,24 -> 0,01

Dividende/Aktie: 2014-2017: 1,19 -> 1,53 -> 1,58 -> 1,59

Das heißt für mich: die Dividenden werden seit 2014 nicht aus den operativen Ergebnissen, sondern der Substanz bezahlt.

Übersehe ich da etwas?

Meiner bescheidenen Meinung nach ja. Der Gewinn pro Aktie ist eine Kennzahl, die vielerlei Einflüssen unterliegt. Das fängt bereits mit dem Standard an, nach dem bilanziert wird. So hat BEP unter handelsrechtlichen Gesichtspunkten zwischenzeitig wesentlich schlechtere Zahlen geschrieben als unter steuerrechtlichen.

Woran liegt das? Gerade für kapitalintensive Gesellschaften mit hohem Anlagevermögen wie REITs oder Infrastrukturunternehmen sind klassische Gewinnkennzahlen kaum aussagekräftig. Bei diesen Firmen kommt es zum einen immer wieder zu hohen Abschreibungen, die den tatsächlichen Werteverlust der Immobilien oder Anlagen gar nicht widerspiegeln. Dies mindert den Gewinn, nicht jedoch die Liquidität. Das kann dazu führen, dass das Unternehmen jahrelang Verluste bei gleichzeitig positivem Geldfluss („cashflow“) ausweisen kann.

Zum anderen müssen solche Gesellschaften bei Neuinvestitionen in der Regel relativ viel Geld in die Hand nehmen. Diese Kosten mindern sowohl den Gewinn als auch die Liquidität, sorgen aber künftig für einen zusätzlichen Geldfluss. Meist fallen genau in diesen Jahren auch noch die hohen anfänglichen Abschreibungsraten an (Stichwort: degressive Abschreibung).

Mein Fazit lautet daher, dass BEP die Dividenden (anders als die Deutsche Telekom viele Jahr lang) nicht aus der Substanz bezahlt. Nicht nur bei Dividendenwerten ist es erforderlich, die ausgewiesenen Gewinnkennzahlen zu überprüfen. Passend zu dem Thema empfehle ich die äußerst hörenswerte, aktuelle Podcastfolge von Stefan Obersteller (geldbildung.de): https://goo.gl/mdjWff

Hallo,

die leider relativ unklare Besteuerung der Anteile von Limited Partnerships (welche im Ergebnis in den meisten Fällen zu einer Überbesteuerung der Ausschüttungen in Deutschland führt), hat mich bisher immer davon abgehalten in die entsprechenden Werte zu investieren.

In Deinem Beitrag schreibst Du, dass BEP als Trust firmiert. Auf deren Homepage steht jedoch das Gegenteil.

https://bep.brookfield.com/en/stock-and-distribution/tax-information

„Brookfield Renewable Partners L.P. is a Bermuda based limited partnership that is treated as a partnership for U.S. and Canadian tax purposes. Brookfield Renewable Partners is not a corporation or a trust.“

Wie verlief denn die bisherige Besteuerung bei Dir (bei welcher Depotbank hälst Du Deine Anteile)?

Hallo,

BEP ist organisatorisch als „limited parnership“ organisiert, firmiert in Kanada an der Börse aber als „income trust“. Das eine schließt das andere ja nicht aus und führt wie im Beitrag dargelegt zum Quellensteuerabzug von 25 Prozent (der voll anrechenbar ist). Ich selbst habe die US-amerikanische Variante von BEP an der NYSE gekauft und halte den Titel bei der Swissquote in der Schweiz. Im Schnitt werden maximal 15 Prozent Quellensteuer abgeführt, die aber voll anrechenbar sind. Tatsächlich ist die Dividendenzahlung aufgrund der Struktur des Unternehmens und der juristischen Zentrale in Bermuda in mehrere Komponenten gesplittet, für die es je eine Abrechnung gibt. Damit muss sich aber der Anleger nicht weiter auseinandersetzten, das erledigt die Bank. Wichtig ist, dass die 15-Prozent-Grenze eingehalten wird. Das ist der Fall und von daher ist der Wert steuerlich so problemlos zu handhaben wie ein „normale“ Aktie.

Beste Grüße

Luis

Habe 200 Brookfield Renewable Aktien, die an einer deutschen Börse gekauft wurden. Abwicklung erfolgte über DWPbank. Die Aktien werden nach Rückfrage in Kanada gelagert und deshalb erfolgt Abrechnung nach kanadischem Steuerrecht. Abrechnung der Quartalsdividende per 28.09.2018 (ex 30.08.2018) ist gesplittet: bei 0,420199 CAD sprich 84,02 CAD gesamt werden zweimal 25 % sowie einmal Soli abgezogen und dann 10% rückforderbare Quellensteuer = 8,40 CAD ausgewiesen. Beim zweiten Betrag von 0,2195851 CAD sprich 43,92 CAD gesamt wird normal einaml 25,5 % KapEst und 5% Soli abgezogen.

Hallo,

die Abrechung kann ich in dieser Form nicht nachvollziehen, hier sind mir die einzelnen Posten nicht klar. Grundsätzlich ist es nicht empfehlenswert, kanadische Income Trusts über eine Bank im Inland (Deutschland) verwahren zu lassen, da es bei dieser speziellen Konstellation zu einer teilweisen Doppelbesteuerung kommen kann, die sich erst im Zuge der Einkommensteuererklärung bereinigen lässt. In dem Fall ist der Kauf der US-Variante der einfachere Weg.

Beste Grüße

Luis Pazos

Wie erkenne ich ob es sich um die US oder kanadische Variante handelt. Bei der Comdirect finde ich keine Unterscheidungsmerkmal. Oder ist es so, dass man die Aktie direkt an der NYSE kaufen muss bzw. kann man sie auch über die XETRA oder Tradegate erwerben?

Für eine Antwort wäre ich sehr dankbar.

Liebe Grüße

Hallo,

am angelsächsischen Börsen werden statt einer Kennnummer meist Buchstabenkürzel zur Identifikation und zum Handel von Wertpapieren verwendet. Das Kürzel von Brookfield Renewable Partners an der New York Stock Exchange (NYSE) lautet „BEP“, an der Toronto Stock Exchange (TSE) wird das Papier unter dem Kürzel „BEP.UN“ gehandelt. Darüber hinaus gibt es eine weitere Notiz von Brookfield an deutschen Börsen, wo der Titel unter der Wertpapierkennnummer (WKN) A1JQFZ geordert werden kann. Das Kürzel beziehungsweise die Wertpapierkennnummer ist das Unterscheidungsmerkmal.

Beste Grüße

Luis Pazos

Hallo mopsrik,

bei meinen BEP-Anteilen hat die DKB genauso abgerechnet – auf Rückfrage, wie sich die 10% rückforderbare Quellensteuer aus der einen Tranche denn zurückfordern ließen, verweist man mich an die Steuerbehörden von Bermuda – ich schätze, die Mühe kann man sich sparen… Hast du hier bei Deiner Bank eine (hilfreichere) andere Auskunft bekommen?

Grüße,

Matthias

Hallo,

danke für den interessanten Beitrag. Es wäre noch hilfreich, wenn Sie jeweils den Link zum Prospekt anführen würden, das erleichtert die eigene Recherche (und vernünftigerweise sollten Privatanleger den Prospekt komplexer Anlagen wie YieldCos zumindest überflogen haben vor einer Investition).

Aus dem Prospekt ergibt sich auch: BEP wird auf Ebene der Limited Partnership nicht besteuert, sondern auf Ebene der Anteilseigner. Ob eine Quellensteuer auf Ausschüttungen fällig ist und wie hoch die ausfällt variiert daher je nach Steuerdomizil des Sub-Unternehmens, in das BEP investiert ist, des Steuerdomizils des Investors (Klassifizierung BEP als Fonds oder Unternehmen durch die Steuerbehörden, DBA ), und ob der Broker über die notwendigen Informationen verfügt, um die Quellensteuern richtig zu berechnen (zB aktuelles W8-BEN für US Steuerzwecke – wenn der Broker zuviel Quellensteuer abzieht, sollte man das vielleicht mit seinem Broker aufnehmen).

Auch in Toronto werden nur Anteile an der LP gehandelt, nicht Trust Units. Zitat aus dem Prospekt: „We are offering non-voting limited partnership units (our “LP Units”) in this offering. Our LP Units are listed for trading under the symbol “BEP.UN” on the Toronto Stock Exchange (the “TSX”).“

Das was Sie dazu schreiben ist für mich hingegen rechtlich nicht nachvollziehbar. Der Prospekt ist unter folgendem Link abrufbar:

https://www.sec.gov/Archives/edgar/data/1533232/000119312513251892/d405483df1.htm

Happy Investing!

Semiramis

Hallo,

danke für die ergänzenden Hinweise. Mir erschließt sich allerdings nicht, was Sie mit „was Sie dazu schreiben ist für mich hingegen rechtlich nicht nachvollziehbar“ meinen?

Beste Grüße

Luis Pazos

Vielen Dank für Ihre Antwort. Das gehandelte Wertpapier ist ein Eigenkapitalinstrument, das Vermögensrechte an einer LLP verbrieft. Trustzertifikate verbriefen hingegen Vermögensrechte an einem Trust, das ist eine andere Rechtsform.

Lieber Herr Pazos,

Vielen Dank für Ihre interessanten Beiträge.

Aber ich glaube in Bezug auf BEP ist Ihnen ein Fehler unterlaufen.

BEP is kein Trust!

Auf der Seite zu steuerlichen Informationen der BEP-Homepage ist zu lesen:

„Characterization of Brookfield Renewable Partners for Tax Purposes Brookfield Renewable Partners L.P. is a Bermuda based limited partnership that is treated as a partnership for U.S. and Canadian tax purposes.

Brookfield Renewable Partners is not a corporation or a trust. Brookfield Renewable Partners is a publicly traded partnership that does not earn active business income.

Instead, Brookfield Renewable Partners receives various types of investment income, such as interest, dividends and return of capital, from subsidiary corporations that carry on business in various jurisdictions.

link:

https://bep.brookfield.com/stock-and-distribution/tax-information

Beste Grüße,

Michael

Danke für den Hinweis. Die Feststellung ist natürlich korrekt, Brookfield Renewable Partners ist in der Rechtsform einer börsennotierten Kommanditgesellschaft organisiert. Das kanadische Wertpapier der Gesellschaft wird allerdings als Trust kategorisiert, analog beispielsweise zu US-amerikanischen Closed-end Funds, die als Aktien gelten. Das macht sich zum Beispiel bei der Quellensteuer bemerkbar. Aber ja, das habe ich im Text nicht hinreichend differenziert.

Beste Grüße

Luis Pazos

Danke für den detaillierten und informativen Artikel über BEP.

Als MiFID II geplagte deutscher Anleger ist man bei dem Sektor YieldCos auf einzelwerte angewiesen oder? Die einzige Sammelanlage hierzu die ich finden konnte ist der Global X YieldCo & Renewable Energy Income ETF (US37954Y7076), der als Ameriakinischer ETF wie so oft nicht in Deutschland erwerbbar ist.

Oder ist irgendwer z.B. auf einen CEF gestoßen, der sich auf diesen Sektor spezialisiert?

Ich fände es ganz schön, als Ausgleich zu dem Fossilen Sektor der MLPs auch Versorger im „Grünen“ Sektor zu haben, scheue aber noch die Investition in Einzeltitel.

Hallo Timo,

mir ist ebenfalls lediglich der ETF von Global X als Sammelanlage auf YieldCos bekannt. Die Alternative dazu sind dann tatsächlich Einzelwerte. Anleger, die das Risiko minimieren möchten, können sich über einen günstigen Broker wie CapTrader oder LYNX Broker selbst mit kleinen Beträgen wirtschaftlich einen eigenen Korb an YieldCos zusammenstellen.

Beste Grüße

Luis Pazos

Ich habe hier noch den VT Gravis Clean Energy Income Fund (GB00BFN4H461) gefunden:

„A UCITS V, open ended investment company (OEIC) investing in a portfolio of global listed securities involved in the operation, funding, construction, generation and supply of clean energy.“

Klingt spannend, wird aber von Ing und Comdirect offenbar nicht angeboten. Die angepeilte Dividendenrendite ist hier sicher auch nicht so sehr spannend:

„The Fund is expected to deliver 4.5% dividend yield after charges (by reference to the launch price of £1) with the potential for capital preservation and growth over time.“

Dennoch wäre es interessant, hierzu mal die Meinung von Luis zu lesen.

Hallo Luis,

vielen Dank für die spannende Recherche und Informationen.

Ich habe mir überlegt ob es nicht schlauer ist die Muttergesellschaft zu kaufen.

Die Brookfield Asset Management Aktie ist im Handel erhältlich.

Leider sehe ich grade, dass die Dividente sehr mager ist.

Was meinst Du dazu?

PS. über Trade Republic kann ich den Wert leider nicht kaufen

Grüsse

Dieter

Hallo Dieter,

es hat schon seinen Grund, dass ich mich auf die hübsche Tochter eingelassen habe und nicht auf die Mutter. Du sagst es ja selbst, die Dividende ist mager. Bei Brookfield Renewable Partners hingegen passt nicht nur die Dividenden, sondern auch das gesamte Geschäftsmodell und die Kennzahlen.

Beste Grüße

Luis

„Brookfield Renewable Partners (NYSE:BEP) plans to create a Canadian corporation, a move that the partnership says could lead to enhance liquidity of its securities.

The Canadian corporation will publicly list on the same exchanges as the current partnership, giving investors the choice to invest in the company through either a partnership or a Canadian corporation.

BEP plans to distribute to existing unitholders, on a tax-free basis to the majority of unitholders, class A shares of the new corporation, Brookfield Renewable Corporation. From an economic and accounting perspective, the transaction will be similar to a unit split.

Current unitholders are expected to get one BEPC class A share for every four BEP units held in the form of a special distribution.

Class A shares will be structured with the intention of providing an economic return equivalent of BEP units, including identical distributions, and will be exchangeable, at the shareholder’s option for one BEP unit.“

Hallo Luis,

diese Meldung habe ich bei seeking alpha gelesen. Bedeutet, dass das BEP gesplittet wird in einen LP- und in einen „corporate“-Teil. So verstehe ich es.

Das wäre für mich ungünstiger, da bei der ING die kanadische Quellensteuer nicht voll anrechenbar ist.

Hallo,

wenn der Titel über New York gehandelt wird, fällt (zumindest bei mir) keine kanadische Quellensteuer an. Daran sollte sich auch bei einem Statuswechsel nichts ändern.

Beste Grüße

Luis

Hallo Luis,

beim Kauf von „Brookfield Renewable Part.L.P. Reg. LP Units o.N.“ (ISIN BMG162581083) über die onvista Bank Anfang November las ich auf der Abrechnung folgenden Zusatzhinweis:

„Gemäß der Veröffentlichung von WM-Datenservice handelt es sich bei diesem Wertpapier um Anteile an einer Personengesellschaft. Einkünfte aus diesen Papieren unterliegen keinem Kapitalertragssteuerabzug durch die auszahlende Stelle. Wie weisen allerdings darauf hin, dass es in der Verantwortung des Anlegers liegt, die Einkünfte in der Steuererklärung zu deklarieren. Eine abschließende Besteuerung ist nur im Rahmen der persönlichen Veranlagung zu klären. Die Einkünfte aus Personengesellschaften werden weder in der Steuerbescheinigung noch in der Erträgnisaufstellung berücksichtigt.“

Dieser Sachverhalt kam in den bisherigen Kommentaren nicht zur Sprache.

Ich habe allerdings noch ein anderes Anliegen: Ich warte bisher vergeblich auf meine erste Quartalsdividende von BEP. Zahltag sollte der 31.12.2019 sein. Auf der Webseite der Gesellschaft finde ich: „Note: If the Record or Payment Date falls on a non-business day, it will be moved to the preceding business day.“ Demnach wäre die Auszahlung deutlich überfällig. Bei der onvista Bank (bei der ich bei bisherigen anderen Dividendenzahlungen fast die Uhr danach stellen konnte) sagte man mir, es könne im Einzelfall vier Wochen und länger dauern.

Wie sind diesbezüglich deine Erfahrungen bzw. diejenigen anderer Leser?

Beste Grüße

Hans-Peter

Hallo Hans-Peter, schau mal meinen Kommentar hier: https://nurbaresistwahres.de/einkommensinvestoren-podcast-unser-rueckblick-und-ausblick-folge-9/#comment-1449. In kurz: ich bin da gleicher Meinung wie onvista … Kommt natürlich auf deine persönliche Einkommenssituation an, ob eine tarifliche Besteuerung besser oder schlechter ist als die pauschale Besteuerung via Abgeltungssteuer … LG Trollpferd

Hallo Trollpferd,

eigentlich ist’s keine Meinungsäußerung der onvista. sondern ein Statement zur Verfahrensweise – ohne dass ich (als Steuerehrlicher) die Wahl hätte.

Heute kam wie gesagt endlich die Abrechnung. Sie besteht aus zwei Teilen, einer „Dividendengutschrift“ (ca. 75%) und einer „Kapitalrückzahlung“ (ca. 25%).

LG: Hans-Peter

Heute (11.1.2020 – Samstag) kam die Abrechnung. Vielleicht war ich etwas zu ungeduldig.

Die ING diba hat in zwei Teilen bereits am 03.01. überwiesen.

VG

Hallo,

auch ich habe seit kurzem Brookfield Renewable Partners im Depot. Die comdirect weist auf der Abrechnung brutto=netto aus. Demnach werde ich die Dividenzahlungen in die Anlage AUS eintragen, da der Quellensteuersatz kleiner als mein persönlicher Einkommensteuersatz ist.

Oder?

Danke und Grüße,

David

Hallo David,

ich wäre auch mal auf die Einschätzung von Luis gespannt, „fürchte“ aber, dass er bei seiner bisherigen Einschätzung bleibt („normale“ Veranlagung über die Anlage KAP). Bei den Zahlungen von BEP und BIP handelt es sich m.E. aber um Erträge aus der Beteiligung an einer Personengesellschaft, die somit dem persönlichen tariflichen Einkommensteuersatz unterliegen. Hier ein aufschlussreicher Artikel von Armer_Charlie, der seinen Blog leider dicht gemacht hat: https://www.sharewise.com/de/news_articles/Die_Besteuerung_der_Dividenden_von_Brookfield_Infrastructure__ArmerCharlie_20160725_0400

In ein ähnliches Horn blasen die Kritischen Anleger: https://www.kritische-anleger.de/unser-dividenden-tagebuch-ausgabe-dezember-2018

Bleibt natürlich die Frage, WO genau ich meine Einkünfte eintrage. Wenn man dem armen Charlie folgt, müsste das aktuell die Anlage KAP-BET sein, Zeile 20 „Laufende Einkünfte aus sonstigen Kapitalforderungen jeder Art …“. Der arme Charlie schreibt überdies: „Für geringe Nebeneinkünfte bis zu 410 EUR muss ich keine Einkommensteuer bezahlen.“ Ob dieser Sachverhalt (Härteausgleich) auch noch im Jahr 2020 existiert?

Gerne lasse ich mich ja über den gesamten Sachverhalt eines besseren belehren. Ich selbst habe BEP und BIP in einem Auslandsdepot, und für 2018 hat sich mein Finanzamt allerdings über meine (vermutliche falsche) steuerliche Behandlung (nämlich über Anlage KAG/Abgeltungssteuer) nicht beschwert …

Hallo David,

ich kann die Folgerung nicht nachvollziehen: Warum genau soll die Dividendenzahlung in Anlage AUS eingetragen werden? Und was hat das mit dem Quellensteuersatz und dem persönlichen EInkommenssteuersatz zu tun?

Beste Grüße

Luis

Hallo Trollpferd & Luis,

danke für die Links zu den informativen Artikeln. Da bei mir, anders als in manchen Kommentaren und und von Luis beschrieben, keine Quellensteuer abgezogen wurde, gehe ich davon aus, dass die Erträge in der Angabe KAP wie in den zitierten Beitrag von armercharlie versteuert werden.

Beste Grüsse,

David

… hmm, … Quellensteuer wurde bei dir fast keine abgezogen, weil BEP und BIP das Meiste über die Bermudas ausschütten, und nicht über Kanada oder die USA. Wenn du aber die deutsche Abgeltungssteuer meinst, die ebenfalls nicht abgezogen wurde (von deinem in Deutschland ansässigen Broker), dann gebe ich dir recht, nur das es die neue Anlage KAP-BET ist (das vom armen Charlie angegebene Feld, mehr noch: der ganze Bereich “Erträge aus Beteiligungen“, ist jetzt dort zu finden). Ich habe jetzt allerdings auch mal bei meinem Finanzamt nachgefragt. Mal sehen, was die so sagen. Ich hoffe, die verweisen nicht nur auf die steuerberatenden Berufe. Ich werde jedenfalls berichten … LG vom Trollpferd

Zitat aus dem Kleingedruckten der jüngsten BEP-Dividendengutschrift (onvista): „…Gemäß Vorgabe des Bundesministeriums für Finanzen (BMF) ist der Ertrag für Zwecke des Kapitalertragsteuerabzugs als Dividende i.S.d. § 20 Abs. 1 Nr. 1 EStG zu behandeln….“ Dies steht allerdings nur auf dem Beleg „Dividendengutschrift“, nicht aber auf dem zweiten, der als „Kapitalrückzahlung“ bezeichnet ist.

Ich nehme an, dass die Verfahrensweise für beide Portionen gilt.

LG: Hans-Peter

Auf Kapitalrückzahlungen fallen imho keine Steuern an, stattdessen verringern sie jedoch den Einstandskurs, was dann bei einer Veräußerung Steuern nach sich ziehen würde.

Interessant. Bin auch bei onvista und habe dort BIP, nicht BEP, im Depot. BEP und BIP sind ja beides Personengesellschaften. Bei meiner BIP-Dividendenzahlung (Zahltag 31.03.2020) steht folgender Hinweis: „Gemäß der Veröffentlichung von WM – Datenservice handelt es sich bei diesem Wertpapier um Anteile an einer Personengesellschaft. Einkünfte aus diesen Papieren unterliegen keinem Kapitalertragsteuerabzug durch die auszahlende Stelle.“ Ich kann eigentlich nicht nachvollziehen, warum man BEP steuerlich anders als BIP behandeln sollte? Übrigens bestand meine Dividende aus 4 (!) separat ausbezahlten Teilen, soll heißen, 4 separate Seiten von onvista, alle mit dem gleichen Hinweis.

Ich hab hier gerade den Dividendenreport von CapTrader vor mir und frage mich gerade was sich eigentlich hinter „Long-Term Capital Gain Distributions“ verbirgt? Ist das steuerlich relevant?

Ansonsten würde ich nur die regulären Dividenden (also ohne die RoC) sowie die einbehaltenen Quellensteuern auflisten pro Papier.

Für deutsche Anleger ist das meines Erachtens irrelevant.

Beste Grüße

Luis

Hallo zusammen,

ich habe auch einen Dividendenreport mit besagtem „Long-Term Capital Gain Distributions“. Mit irrelevant ist demnach gemeint, dass das ähnlich dem ROC nicht versteuert und analog dazu aus der Dividendensumme rausgerechnet werden kann?

Mit freundlichen Grüßen,

Marco

Hallo Marco,

nein, mit „irrelevant“ ist gemeint, dass dieser Ausschüttungsbestandteil für deutsche Anleger ganz normal wie eine Dividende besteuert wird. Er darf also nicht aus der Dividendensumme herausgerechnet werden.

Beste Grüße

Luis

Hi Luis,

interessanter Artikel und interessante Aktie 🙂

Jetzt muss ich doch nochmal wg. der Quellensteuer Thematik nachfragen. Ich versuche mit kurz und präzise zu halten.

Ich habe ein deutsches OnVista Wertpapierdepot.

Dort habe ich die Möglichkeit, die Aktie von Brookfield Renewable Partners (BMG162581083) an verschiedenen Börsen (Tradegate, Lang& Schwarz, NYSE) zu erwerben. Natürlich sind die Ordergebühren an den inländischen Börsen wesentlich geringer.

An welcher Börse würdest du nun die Aktie von BEP in Anbetracht der Quellensteuer Thematik erwerben? Welche Quellensteuer (in %) ist zu erwarten und wie viel % kann jeweils bei der jährlichen Steuererklärung zurückgeholt werden? Ich bin ein langfristig orientierter Investor, der hier auf Cashflow durch Erträge/Dividenden setzt. Ich will die Aktien möglichst einmal kaufen und nie wieder abgeben.

Ich weiß, steuerrechtliche Fragen darfst du nicht beantworten. Aber einen Tipp kannst du mir sicher geben 😉

Ich danke dir !

VG Patrick

Hallo Patrick,

die Frage kann ich gar nicht beantworten, weil ich keine Erfahrungswerte zu den verschiedenen Kombinationen habe. Zudem besteht die Ausschüttung von BEP aus mehreren Komponenten zu unterschiedlichen Sätzen. Ich selbst habe den Titel in den USA erworben und zahle weniger als 15 Prozent Quellensteuer – das ist es schließlich auch, worauf es ankommt.

Beste Grüße

Luis

Unabhängig davon, dass sowohl BIP wie BEP hierzulande derzeit bis auf Weiteres nicht handelbar sind, plagt mich erneut das leidige Thema Schwellensteuer:

Vor ca. einem halben Jahr hatte ich in Erfahrung gebracht, dass bei diesen Titeln wegen ihrer Zulassung auf den Bermudas keine Quellensteuer anfällt. Und so verhielt es sich auch im 1. Quartal!

Neuerdings wurde bei den Renewables von einem Teilbetrag allerdings doch 25% Quellensteuer abgezogen, davon angeblich 10% erstattungsfähig. Bei den Infrastructures gab es jetzt sogar vier (!) Teilbeträge, davon unterlag ein kleiner der erwähnten Besteuerung (25/10%).

Die eigentlich zuständige onVista-Bank schweigt sich dazu leider seit sechs Wochen aus.

Vielleicht weiß ja jemand aus diesem Forum mehr.

LG: Hans-Peter

Habe heute entdeckt dass die Werte für Kaufwert und Kaufkurs meiner Brookfield Renewables im comdirect Depot mit „0,00“ abgezeigt werden. comdirect hat sich bisher noch nicht geäußert zu diesem unschönen „Schwund“.

Weiß hier vllt schon jemand mehr wie das zukünftig behandelt wird?

Oder Erfahrung bei anderen Depot Banken?

Betrifft das nur Papiere die über Tradegate gekauft wurden und kann man den Kauf-Ort denn ändern?

Vielen Dank für deine/eure Tipps!

Hallo Torre + Mit-Betroffene:

Mir ist gerade eben das Ausmaß des Debakels richtig klar geworden! Gelinde gesagt: eine Unverschämtheit auf Kundenrücken ausgetragen.

Die onvista Bank hatte wegen Corona wochenlang äußerst dünnen Schmalspurbetrieb: Keinerlei Auskünfte! Bin (nicht nur) deswegen inzwischen zum Smartbroker gewandert. Gebühren- und infotechnisch sieht es hier besser aus, fast zum Wohlfühlen.

Aber : hinsichtlich BIP und BEP herrscht auch hier Schweigen im Walde mit Hinhaltestrategie. Offenbar weiß man bis heute nichts Genaues zum Thema und gibt den Schwarzen Peter an den Kunden weiter – mit dem Hinweis, Beratungen seien untersagt.

So habe ich versucht die wenigen Puzzleteile zusammenzutragen, die ich im Netz finden konnte. Wieso gibt es eigentlich keinen kollektiven Aufschrei oder wenigstens einige kleinere Protestzentren?

Unter onvista.de zeigen sich hin und wieder die Baader Bank sowie Lang & Schwarz als mögliche Handelsplätze. Darüber hinaus NYSE und die Börse von Toronto. Die aufschlussreichste Botschaft (sie datiert allerdings vom 16.5.2020) konnte ich unter https://domikratie.wordpress.com/2020/05/16/unerfreuliches-zum-wochenende-delisting-von-brookfield-renewable/ lesen.

Die Nuller in den Portfolio- bzw. Watchlisten lassen sich entfernen, indem man als Handelsplatz „NYSE“ auswählt – sofern vorhanden.

Ich werde der Firma Brookfield einen Hilferuf per E-Mail schicken. Vielleicht erfahre ich dort ich dort etwas Konkretes. Ansonsten werde ich mir einen Broker suchen, der für NYSE günstige Gebühren aufweist.

LG: Hans-Peter

Heute ist die eigentlich für den 30.6.2020 vorgesehene Dividende von BIP und BEP schon den zehnten Tag überfällig.

Ich befürchte Auswirkungen der Clearstream-Blockade. Wisst Ihr Näheres über den Weg, den die Dividende nimmt? Hat jemand sie schon erhalten?

Hallo Hans-Peter

ich habe bei comdirect sowohl BEP als auch BIP im Depot, neuerdings auch einige BIPC, die mir wegen der Fusion als reguläre Aktien zusätzlich eingebucht wurden.

Zu den Ausschüttungen:

Die genauen Anteile findet man auf der Homepage von Brookfield Renewable unter dem Link

https://bep.brookfield.com/stock-and-distribution/tax-information

Hier lässt sich unter Related Links eine pdf-Datei „bep-q2-2020-withholding-tax-info.pdf“ öffnen.

Entsprechendes gilt auch für BIP unter dem Link https://bip.brookfield.com/stock-and-distribution/tax-information

und die pdf-Datei „2020 Withholding Tax Information for Distributions“

Bei BEP erfolgt die Ausschüttung diesmal in 3 Teilen (im März waren es 2 Teile)

1.) Canadian Dividend 0,2891 USD mit 25% Quellensteuer.

2.) Return of Capital 0,1570 USD mit 0% Quellensteuer.

3.) Non-Canadian Source (Bermuda) 0,0964 USD mit 0% Quellensteuer.

1.) und 3.) wurde beu comdirect bereits am 2.Juli gezahlt.

2.) wurde mit Verspätung am 6.Juli gezahlt.

Bezüglich BIP warte ich bis heute auf eine Zahlung. Den Kundendienst von comdirect habe ich kontaktiert, mit der Auskunft, dass er sich darum kümmern und sich dann wierder melden will.

Übrigens lassen sich BEP und BIP nach der Übertragung von clearstream nach Toronto auch wieder handeln, allerdings nur telefonisch und sehr teuer. (c.a. 40 EUR fur eine Order mit 3000 EUR nach der Info von comdirect)

LG

Sven

Danke Sven,

bei mir noch immer „tote Hose“.

Ich fahr jetzt erstmal zu den Geysiren und Vulkanen nach Island.

LG: Hans-Peter

Hier ist die Antwort, die ich von Brookfield Renewable sehr rasch auf meine besorgte Bitte um Infos bekam:

Hello Hans-Peter,

Thank you for your email. On behalf of Brookfield Renewable, we are aware that the German exchange decided to stop trading U.S. partnerships in mid-April. This was not a decision made by Brookfield and we are not involved with this decision. Brookfield Renewable units are still available for purchase on the TSX and NYSE. The distributions were paid on June 30th so you should be seeing this amount in your account. If you haven’t yet received it, we suggest following up with your broker.

You may also be interested in our recently announced Canadian corporation, “BEPC” which will be publicly traded and we anticipate will be available in Q3 2020 (in conjunction with the closing of our recently announced TERP merger). Details on the announcement can be found in a Press Release here and we have a dedicated presentation providing an overview on Brookfield Renewable Corporation (“BEPC”) in the Presentations section of our website as well (https://bep.brookfield.com/events-and-presentations ). While we can’t say for sure, we wouldn’t expect the same restrictions from a German trading perspective as BEPC will be a corporation rather than an LP.

If you have any questions regarding your BIP investments, please do feel free to reach out to their team and they will be happy to assist: bip.enquiries@brookfield.com

I hope this is helpful.

All the best,

Angela O’Donnell

Executive Assistant

Brookfield Renewable

181 Bay Street, Suite 300, Toronto, ON M5J 2T3

T 416.359.8546

Hallo Hans-Peter,

ich habe meine BEP bei Trade Republic liegen und ebenfalls noch keine Dividende erhalten.

Allerdings habe ich die letzte Ausschüttung auch erst Mitte des Monats bekommen.

Sven wartet ja auch noch auf die Dividende von BIP, wenn ich das richtig lese.

Ende Juli sollen übrigens Inhaber von BEP für 4 Anteile jeweils 1 neue BEPC erhalten laut den Investor Relations.

Bin gespannt ob das klappen wird.

Ich habe jetzt bei der Comdirect die Anteile der BEPC eingebucht bekommen. Soweit ok, wenn auch leicht verzögert erst am 5./6. August gebucht.

Jetzt jedoch der Oberhammer: Mir wurde, wie es scheint, auf den gesamten Wert der BEPC Anteile (Abgeltungs-)Steuer vom Verrechnungskonto abgezogen. Ich werde das bei der Comdirect reklamieren, mal schauen was dabei herauskommt.

Hallo Andreas, meiner Meinung nach ist das Vorgehen der comdirect richtig. Grund: die Cost Basis ist Null. Du hast die BEPC-Anteile ja sozusagen geschenkt bekommen. CapTrader zeigt bei mir als Cost Basis ebenfalls Null an.

Hallo Andreas,

bin inzwischen mit hohem Zufriedenheitsgrad bei Smartbroker.

Mit drei Wochen Verspätung erhielt ich am 20. Juli endlich die Dividenden für BIP und BEP, wie immer merkwürdig aufgesplittet. – Wie handhabst du die Versteuerung der sog. Kapitalrückzahlung?

Am 29. Juli war dann das Buchungsdatum für die BEPC-Stücke, deklariert als „Stockdividende“. Steuerliche Abzüge kann ich bisher nicht erblicken. Gemäß den Verlautbarungen der Gesellschaft (https://bep.brookfield.com/press-releases/2020 – speziell Dokumente vom 16. und 29.7.2020) erwarte ich sie auch nicht, denn der Kurs von BEP sackte zum nämlichen Zeitpunkt entsprechend ab.

Wie verhält es sich bei dir hinsichtlich der Handelbarkeit nach dem Clearstream-Debakel?

LG: Hans-Peter

Interessante Entwicklung bei der Comdirect bezüglich der Steuer auf die BEPC Anteile:

Ich habe eine Email am späten abend/nachts bezüglich Reklamation geschrieben. Schon am nächsten früh war eine Nachricht in der Postbox, die Steuerbuchung wurde storniert und die abgezogenen Steuern wieder gutgeschrieben. Ich bin jetzt aber nicht mal sicher ob das aufgrund meiner Reklamation geschah oder eine Pauschale Aktion von Comdirect war. Eine direkte Antwort auf meine Reklamation habe ich nämlich noch gar nicht erhalten. Und da alles so schnell, quasi über nacht passierte, gehe ich eigentlich davon aus, das dies nicht als Reaktion auf die Reklamation erfolgte.

Zusammengefasst habe ich jetzt jedenfalls keinen Grund mehr zur Klage.

Die Dividendenrenditen von BIPC und BEPC sind für deutsche Steuerzahler verglichen mit BIP und BEP kaum attraktiv, da neben dem Abzug kanadischer Quellensteuer zudem noch ein Zugriff des deutschen Finanzamts erfolgt. Zwar könnte man sich ein Quantum von 10% theoretisch zurückholen, aber dies scheint kompliziert und teuer zu sein.

Die Brookfield-Gesellschaft weist darauf hin, dass „jeder BEPC-Anteil jederzeit gegen einen BEP-Anteil ausgetauscht werden“ kann. Weiß jemand wie das geht? Nicht erklärungsbedürftig wäre ja Verkauf und Neukauf. Aber Tausch? Ist das ein besonderer Weg?

Hallo Leute,

Ist jemand von euch bei der Consorsbank?

Ich kann die Brookfield Aktien nicht an der NYSE handeln. Kommt immer Fehlermeldung von Consors. Sollte eigentlich gehen. Am Telefon meinten die es hat was mit den Handelsbeschränkungen von Trump zu tun!?

Ich muss da noch mal nachhaken. Alles durch die Schei… clearstream Umstellung. Meine Aktien liegen jedoch schon in den USA. Sollte eigentlich funktionieren. Hat jemand ähnliche Probleme bzw. Lösung.

Danke.

An Christian L

Meine BEPs, BIPs, BEPCs und BIPCs liegen allesamt beim Smartbroker, d.h. bei der DAB PARIS BAS. Sie tragen alle den Vermerk „Verwahrart: Wertpapierrechnung – Lagerland: Kanada“.

In Deutschland sind zumindest die beiden ersten bekanntermaßen nicht mehr handelbar. Heute erfuhr ich endlich über die Telefonhotline: Liegen-Lassen im Depot und Dividenden-Inkasso ist bis auf Weiteres kostenlos. Verkauf geht derzeit über NYSE und Toronto, kostet aber je nach Broker stattliche Gebühren (für Orderausführung + Devisenumrechnung). Voraussetzung sei in jedem Fall ein Lagerstellenwechsel zum zusätzlichen Preis von € 29,99 pro Position. Denn das Lagerland (Kanada) sei nicht identisch mit der derzeitigen Lagerstelle (Deutschland). Und das gelte auch für die „normalen“ Aktien BEPC und BIPC.

Ich staune. Man lernt nie aus.

Vielleicht kannst du dir ja ein Stück Info abschneiden?

Hallo zusammen,

Schön hier Infos zu dem Thema zu finden. Vielen Dank dafür. Ich halte BEP und BEPC bei der consorsbank Lagerland USA/Kanada und mag die Positionen. Wir andere nervt mich die Verzögerung bei der Ausschüttung. Die vom 30.9. Ist immer noch nicht eingetroffen. Mit USA Aktien habe ich dieses Problem nicht. Hat ihr schon jemand die September Ausschüttung erhalten?

Gruß,

Ralf

Hallo zusammen,

kann mir jemand mitteilen, bei welchem Broker aktuell noch Käufe für Brookfield renewable partners LP. (WKN: A1JQFZ) möglich sind?

Ich würde in diese gerne langfristig investieren, kann diese jedoch aktuell bei keinem meiner Broker kaufen: Bei der DKB ist kein Kauf möglich, ebenso nicht bei der BBBank, bei der ING und bei der Postbank. Als Börsenplätze wählte ich die New York Stock Exchange bzw. die Börse in Toronto aus, aber dennoch konnte ich keinen Kauf ausführen.

Vielen Dank im Voraus für die Beantwortung meiner Frage.

Viele Grüße

Bernhard

Hallo Bernhard,

auf jeden Fall bei den etablierten ausländischen Brokern wie CapTrader, Lynx oder Swissquote.

Beste Grüße

Luis

Hallo Zusammen,

Ich habe heute von der Consorsbank ein Schreiben bekommen, dass ich BEP (WKN A1JQFZ) besser verkaufen sollte, das sonst ab dem 1.1.2022 ein Steuer (bei Verkauf) von 10% fällig wird. Bei Wertpapierübertrag würde diese Steuer auch fällig und Consors würde eine Gebühr von 9.95 EUR pro Monat erheben, falls ich Sie nach dem 1.1.22 noch im Depot halte. Verwiesen wird auf Änderungen im US Steuerrecht. Ich müsste laut Consors eigentlich schon jetzt eine Steuerklärung in den USA machen, wenn ich solch MLPs halte. Ich frage mich ob es anderen auch so geht und ob BEP (A1JQFZ) und BEPC (A2P90A)in dieser Hinsicht gleich behandelt werden (ich halte seit dem Split beide). Nicht so schön aber der ‚Zwangsverkauf‘ über Toronto oder New York wäre nicht so tragisch, da ich auf schönen Buchgewinnen sitze.

Beste Grüße,

Ralf HK

Hallo Ralf,

das klingt ja durchaus beunruhigend. Hier, wenn ich es richtig verstehe, ein Link zu den geplanten Änderungen ab 2022: https://www.schalast.com/de/aktuelles/news/2021/02/11/Aenderungen_im_US_Steuerrecht.php

Zitat: „Grundsätzlich gilt, dass die Veräußerung von Anteilen an Personengesellschaften durch Nicht-US-Personen mit einem Steuerabzug von 10% auf den realisierten Betrag zu besteuern ist. Dies betrifft alle Personengesellschaften, die in den USA gewerblich tätig sind und damit gewerbliche Erträge („effectivly connected income- ECI“) erwirtschaften.“

An die Regelung sollen sich Intermediäre (Banken, Broker) ab 2021 halten. Was aus meiner Sicht offen ist: ob BEP (und BIP) denn unter die Regelung fallen oder nicht …?!

Bei http://www.wertpapier-forum.de wird auch bereits darüber diskutiert, ebenso bei der comdirect. Offizielle Verlautbarung dort: „Clearstream hat hier im letzten Jahr die Abwicklung eingestellt (Stichwort: US Limited Partnerships). Ein Handel ist, wie du ja selber schon geschrieben hast, weiterhin in den USA oder Toronto möglich. Bezüglich einer Verwahrgebühr o. ä., die wir an unsere Kunden weitergeben, ist uns nichts bekannt.“

Fazit: abwarten, und „notfalls“ vor Ende 2021 in LP-ETFs oder CEFs umschichten.

LG Oliver von gut-veranlagt.de