Inhalt

- Ein Rückblick auf vergangene Wertpapierbesprechungen

- Spark Energy Series A Preferred Stock

- Russell Australian Government Bond ETF

- TICC Capital Corporation 6,50% Note

- ETRACS Monthly Pay 2xLeveraged Mortgage REIT ETN

- Colony NorthStar 7,15% Preferred Stock

- Crius Energy Trust

- Alerian MLP ETF

- Global X SuperDividend ETF

- PowerShares Preferred Shares ETF

- Calamos Convertible Opportunities and Income Fund

- Beitrag teilen

- Ideen und Anregungen

Beitrag im Audioformat

Ein Rückblick auf vergangene Wertpapierbesprechungen

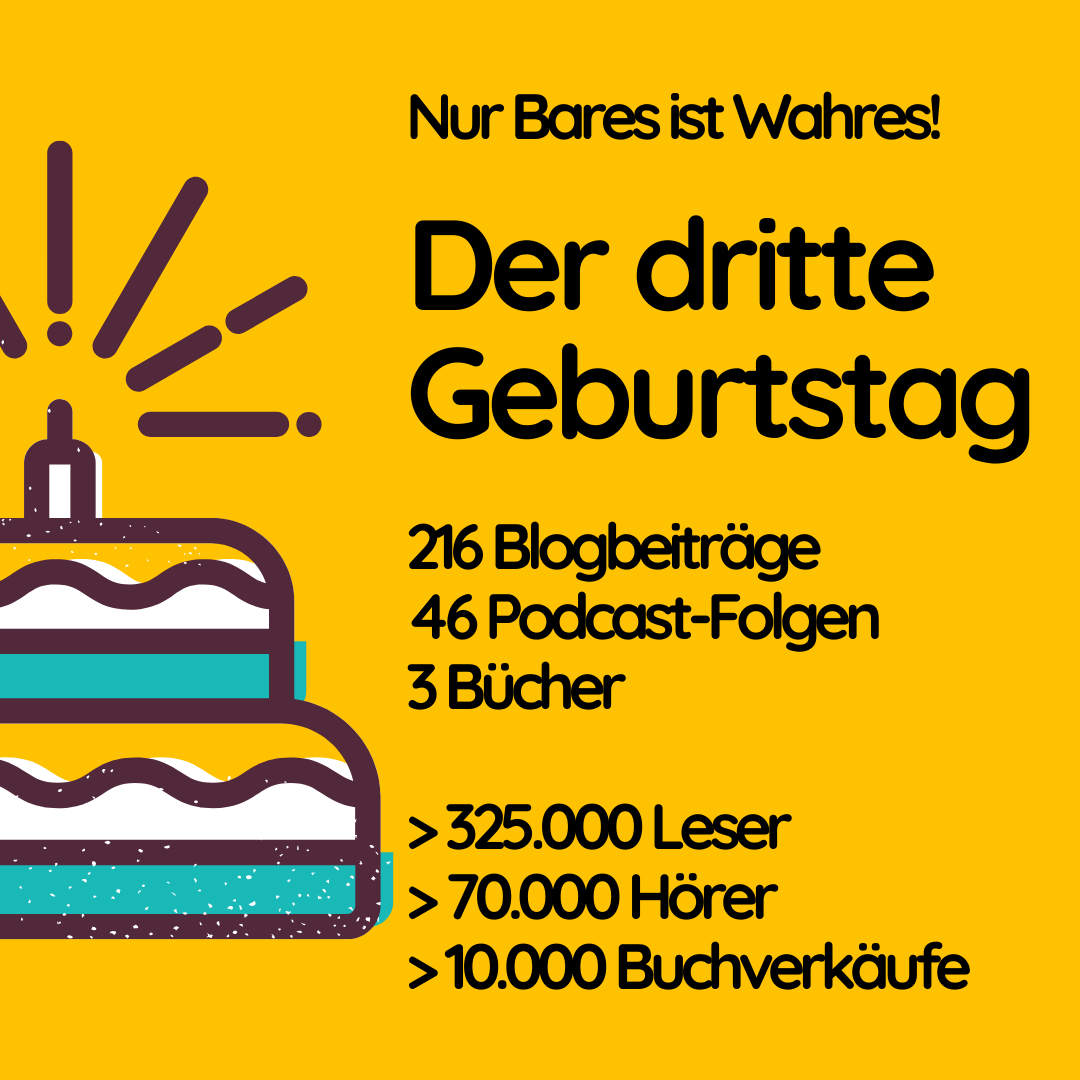

Exakt auf den Tag vor genau drei Jahren habe ich diesen Blog gestartet – den meines Wissens nach wie vor einzigen mit klarem Fokus und Liebe zum Detail rund um die facettenreiche Welt der Hochdividendenwerte. Seinerzeit habe ich passend zum Thema die Fabel von der Gans, die goldene Eier legt, aufgegriffen, welche seit Anbeginn daher auch mein Wappentier stellt. Ein drittes Mal blicke ich auf ein äußerst erfolgreiches Jahr zurück und stelle wieder einmal fest, wie viel sich mit kleinen, kontinuierlichen Schritten erreichen lässt. Klar, auch der ausgeprägte Börsenboom hat mir hier sicherlich in die Karten gespielt, soviel Demut ist angebracht!

Die letzten beiden Geburtstage habe ich jeweils Bilanz gezogen und das Erreichte mit Zahlen dokumentiert. Darauf möchte ich heute verzichten. Zum einen habe ich den traditionellen Rückblick bereits in der neunten Folge des Einkommensinvestoren-Podcasts vollzogen, zum zweiten veröffentliche ich die wichtigsten Daten regelmäßig auf einer eigenen Blogseite. Daher möchte ich den Vorschlag einer Leserin aufgreifen und im Geburtstagsbeitrag in der gebotenen Kürze Revue passieren lassen, was aus den in der Vergangenheit besprochenen Wertpapieren geworden ist. Es wird eine insgesamt dreiteilige Serie, da ich aufgrund der vielen Vorstellungen die Jahre 2017, 2018 und 2019 gesondert betrachten werde. Auf geht es mit dem Jahr, in dem der Blog das Licht der Welt erblickt hat – 2017!

Spark Energy Series A Preferred Stock

Das allererste hier besprochene Wertpapier entstammte gleich einer wenig bekannten Nische. Die Emission des Preferred Stocks der Spark Energy erfolgte Mitte März 2017 und damit ziemlich genau sechs Wochen nach Start des Blogs. Preferred Stocks oder Preferred Shares sind ein Zwitter aus Aktie und Anleihe und entsprechen in wesentlichen Punkten den Genussscheinen deutschen Rechts. Sie verbriefen einen Anteil am Unternehmen und zahlen eine Fixdividende, im vorliegenden Fall 8,75 Prozent pro Jahr bezogen auf den Emissionskurs von 25,00 US-Dollar, wobei die Zahlungen quartalsweise erfolgen. Ausgesetzt werden darf die Fixdividende nur, wenn das Unternehmen rote Zahlen schreibt, was die letzten Jahre nicht der Fall war. Zudem müssten die ausgefallenen Zahlungen in besseren Zeiten nachgeholt werden.

Anleger der ersten Stunde dürfen sich bisher über knapp 6,50 US-Dollar Ausschüttungen freuen. Ein Währungsgewinn oder -verlust fiel für Investoren mit Wohnsitz in der Eurozone nicht an, da der Wechselkurs derzeit (wieder) auf etwa demselben Niveau notiert. Der Kurs des Genussscheins steht aktuell bei etwa 25,50 US-Dollar. Die Stabilität erklärt sich daher, dass Spark Energy den Preferred Share ab dem 15. April 2022, dem sogenannten Call Date, jederzeit zu 25,00 US-Dollar zurückkaufen kann (aber nicht muss).

Das Geschäft des Emittenten hat sich seither übrigens nicht verändert. Der Energiedienstleister aus Texas verkauft Strom und Gas an Unternehmen und Privathaushalte in den USA. Zuletzt hat der Kurs der Stammaktien des Unternehmens wie so viele des Sektors nachgegeben, im Gegensatz zu den Preferred Shares sind die Common Shares sehr schwankungsanfällig, Spark Energy in Summe ein nach wie vor spekulativer Wert.

Bezug: Blogbeitrag vom 20.03.2017

Russell Australian Government Bond ETF

Hierbei handelt es sich nicht um einen klassischer Hochdividendenwert, dafür bündelt der börsennotierte Indexfonds oder Exchange Traded Fund (ETF) die nach wie vor zinstragenden Titel des mit Triple-A beleumundeten Emittenten. Vorgestellt hatte ich diesen Wert als Anlagealternative zu einem meines Erachtens windigem Angebot des grauen Kapitalmarkts, welches bei erheblich höherem Risiko mehr oder minder dieselbe Rendite in Aussicht stellte. Gehandelt wird der ETF nach wie vor an der Australian Securities Exchange (ASX), der größten australischen Wertpapierbörse mit Sitz in Sydney, verwaltet vom australischen Ableger der US-amerikanischen Fondsgesellschaft Russel Investments.

Inhaltlich folgt der ETF seinem passiven Reglement und investiert stur gleichgewichtet und physisch in Staatsanleihen des Commonwealth of Australia, also der australischen Bundesregierung, mit einer (Rest-) Laufzeit zwischen fünf und zehn Jahren. Der durchschnittliche Coupon beläuft sich derzeit auf 3,16 Prozent, die Ausschüttungsrendite auf 2,76 Prozent. Darüber hinaus ist der Kurs des ETFs die letzten drei Jahre um durchschnittlich circa 2,5 Prozent per annum gestiegen. Entsprechende Anleihen der Bundesrepublik Deutschland rentieren trotz identischem Rating übrigens negativ, allerdings hat es die australische Zentralbank bisher auch nicht für nötig erachtet, die Leitzinsen widernatürlich tief zu drücken. Dafür ist der Euro seit Veröffentlichung des Beitrags von 1,40 auf 1,60 australische Dollar gestiegen, nachdem er zuvor im Zuge der Eurokrise stark gefallen war.

Handelbar ist der Russell Australian Government Bond ETF für Anleger mit Sitz in der Europäischen Union (EU) nicht mehr so ohne weiteres. Wie so viele andere außereuropäische ETFs ist er der berüchtigten MiFID-II-Richtlinie zum Opfer gefallen, die Anfang 2018 in Kraft getreten ist und die Handelbarkeit bestimmter Wertpapiere für Privatanleger an feste Voraussetzungen bindet. Ausführlich bin ich auf das Thema in einem früheren Blogbeitrag eingegangen, weitere Informationen dazu finden sich zudem auf der Fragen-und-Antworten-Seite des Blogs. Auf der Übersicht zu den Depotbankempfehlungen ist wiederum ein außerhalb der EU tätiger Broker mit deutschsprachigem Service aufgeführt, bei dem der ETF nach wie vor geordert werden kann.

Bezug: Blogbeitrag vom 08.04.2017

TICC Capital Corporation 6,50% Note

Im Mittelpunkt meiner dritten Wertpapierbesprechung im April 2017 stand eine Business Development Company (BDC). Hierbei handelt es sich um Private-Equity-Gesellschaften, die überwiegend nicht börsennotierten mittelständischen Unternehmen Eigenkapital und Fremdkapital zur Verfügung stellen. Diese speziellen Wagniskapitalgeber sind ausschließlich in den Vereinigten Staaten aktiv und unterliegen speziellen regulatorischen Vorgaben, unter anderem was die Streuung der Anlagen, den Verschuldungsgrad und die Ausschüttungsquote angeht. Im Gegenzug sind sie von der Körperschaftssteuer befreit.

Alle Daten, Zahlen und Fakten zu dieser interessanten Anlageklasse gibt es in meinem Anfang Januar 2020 erschienen Buch „Geldanlage in Business Development Companies“. In dem Buch stelle ich auch alle börsennotierten BDCs, gut vierzig an der Zahl, vor. Die TICC Capital Corporation findet sich jedoch nicht darunter. Das liegt daran, die BDC nach einem Wechsel des Managements umbenannt wurde und nunmehr unter dem Namen Oxford Square Capital Corporation firmiert. Gleiches gilt für die seinerzeit vorgestellte Anleihe, die Oxford Square Capital Corporation 6.50% Note, welche unter dem Kürzel QXSQL an der US-amerikanischen NASDAQ gehandelt werden kann.

Im Gegensatz zum Namen und Kürzel haben die technischen Daten nach wie vor Bestand. Der Coupon beträgt 6,50 Prozent beziehungsweise 0,4063 US-Dollar pro Quartal und Anteil, der Emissions- und Nominalwert beläuft sich damit auf 25,00 US-Dollar. Das ist in den USA einer von zwei Standards, daneben sind auch Emissionen zu 1.000 US-Dollar üblich. In Abgrenzung zu diesen sogenannten Institutional Bonds werden die kleinanlegerfreundlicheren Stückelungen auch Baby Bonds genannt.

Der kursstabile Baby Bond der Oxford Square Capital Corporation notiert derzeit bei 25,80 US-Dollar und damit etwas über Pari. Zudem muss die Anleihe gemäß regulatorischer Vorgabe stets zu mindestens 150 Prozent durch Vermögenswerte gedeckt sein. Die Laufzeit endet am 30. März 2024, spätestens zu diesem Zeitpunkt muss der Emittent die Anleihe zu 25,00 US-Dollar je Stück tilgen. Spätestens deshalb, da er sich analog zu obigem Preferred Share von Spark Energy ab dem 30. März 2020 (Call Date) ein Sonderkündigungsrecht hat einräumen lassen. Ab Ende März kann die BDC also die Anleihe jederzeit ganz oder in Teilen tilgen, damit unterliegen Käufer der Anleihe einem sogenannten Call Risk. Der Kurs der Oxford Square Capital Corporation bewegt sich aktuell in etwa auf dem Niveau zum Zeitpunkt der Anleiheemission, zwischenzeitig waren jedoch die für BDCs typischen Schwankungen nach oben wie unten zu verzeichnen. Wie bereits aufgeführt, hat sich der Wechselkurs des Euro zum US-Dollar per Saldo kaum verändert.

Bezug: Blogbeitrag vom 19.04.2017

ETRACS Monthly Pay 2xLeveraged Mortgage REIT ETN

Zu den ausschüttungsstärksten und riskantesten Hochdividendenwerten zählen gehebelte Exchange Traded Notes (ETNs). ETNs sind (Bank-)Schuldverschreibungen, die am ehesten mit den wesentlich bekannteren Zertifikaten verglichen werden können und wie diese ebenfalls an der Börse gehandelte werden. Sie bilden analog zu einem ETF meinst einen vom Emittenten festgelegten Index ab, in Betracht kommen jedoch auch andere Basiswerte wie einzelne Wertpapiere, Währungen oder Rohstoffe. Der Kurs einer ETN spiegelt nach Emission den Preis des jeweils zugrunde liegenden Basiswert eins zu eins wider.

Mit einer ETN erwirbt der Käufer in jedem Fall eine Forderung gegenüber dem emittierenden Finanzinstitut, aus dem Grund werden die Ausschüttungen von ETNs auch als Zinsen und nicht als Dividenden eingestuft. Es existiert eine Vielzahl von ETNs auf ausschüttungsorientierte Instrumente wie etwa BDCs, Master Limited Partnerships (MLPs) oder Real Estate Investment Trusts (REITs). Einige ETNs sind zudem gehebelt, hier wird der Basiswert rechnerisch zum Teil auf Kredit gekauft.

Die vorliegende ETN wurde von der Schweizer Großbank UBS herausgegeben. Das Papier bildet einen Index auf REITs, also börsennotierte Immobiliengesellschaften, mit einem Hebel von zwei ab. Der Index selbst setzt sich aus 25 REITs mit einer Marktkapitalisierung von jeweils über 150 Millionen US-Dollar zusammen, deren Einkünfte zu mindestens 50 Prozent aus Hypothekendarlehen stammen, sogenannte Mortgage REITs. Um den namensprägenden zweifachen Hebel zu erzielen werden neben 50 Prozent Eigenkapital auch 50 Prozent Fremdkapital rechnerisch in den Index investiert. Abzüglich der Zinskosten fallen damit Kursschwankungen aber auch Dividendenzahlungen doppelt ins Gewicht, die aktuelle Dividendenrendite beträgt über 20 Prozent pro Jahr.

Seit der Besprechung des Papiers im Mai 2017 ist der Kurs von 16,68 auf 14,57 US-Dollar gefallen. Das ist vor allem der US-amerikanischen Zinswende geschuldet, denn seit jeher reagieren vor allem Mortgage REITs sensibel auf Änderungen des Preises für Fremdkapital. Versüßt wurde der leichte Kursrückgang dafür parallel mit insgesamt 7,77 US-Dollar an Dividenden, deren Auszahlung zudem monatlich erfolgte. Nichts desto trotz ist und bleibt die gehebelte ETN ein hochspekulatives Papier mit Totalverlustrisiko für nervenstarke Einkommensinvestoren.

Bezug: Blogbeitrag vom 13.05.2017

Colony NorthStar 7,15% Preferred Stock

Die mittlerweile in Colony Capital umbenannte Colony NorthStar ist ein großer Gemischtwarenladen im US-amerikanischen Immobiliensektor. Als REIT unterliegt die Aktiengesellschaft analog zu den bereits erwähnten BDCs speziellen Regularien, so etwa ein bestimmtes Engagement im Immobilienbereich und Mindestausschüttungsquoten. Im Gegenzug sind auch REITs von der Körperschaftssteuer befreit und können Ausschüttungen brutto für netto vornehmen.

Gegründet wurde Colony Capital im Jahr 1991, zunächst hat sich das Unternehmen auf den Erwerb von Hotel- und Casinoliegenschaften spezialisiert. Mittlerweile ist das Portfolio deutlich breiter aufgestellt und umfasst Industrieanlagen, Krankenhäuser, Sonderimmobilien und Hypotheken. Zudem ist der REIT weltweit investiert und das Verhältnis von Fremd- zu Eigenkapital ausgewogen, die Gesellschaft derzeit konservativ finanziert. Gleichwohl befindet sich das Unternehmen in einer Phase des Umbruchs und der Neuorientierung, die aus der letzten Fusion herrührt, die im Jahr 2017 vor Erscheinen des Blogbeitrags vollzogen wurde und seinerzeit zum Namen Colony NorthStar geführt hatte.

Während die Stammaktie, der Common Share von Colony Capital seither deutlich unter die Räder gekommen ist, notiert der Genussschein beziehungsweise Preferred Share der Serie I stabil bei gut 24,00 US-Dollar und damit nur knapp unter dem Emissionskurs. Beim Crash in der zweiten Jahreshälfte 2018 mussten Anleger jedoch auch hier für eine kurze Zeit Kursverluste von gut 20 Prozent aushalten, ein vergleichsweise hoher Wert für einen Genussschein. Dafür gab es durchgehend 0,45 US-Dollar Fixdividende je Quartal, was aktuell einer annualisierten Rendite von 7,44 Prozent entspricht – solange der REIT nicht Pleite geht oder den Preferred Stock zurückkauft. Dies ist jedoch erst in knapp zweieinhalb Jahren möglich, Call Date ist der 05. Juni 2022. Eine vorgegebene Laufzeit hat das Papier nicht.

Bezug: Blogbeitrag vom 25.06.2017

Crius Energy Trust

Nicht mehr handelbar ist der im Juli 2017 vorgestellte Crius Energy Trust. Der kanadische Energiedienstleister ist zum 28. März 2019 vom US-amerikanischen Wettbewerber Vistra Energy übernommen worden. Mit 9,009 kanadische Dollar je Anteil und damit einem guten kanadischen Dollar weniger als zum Zeitpunkt der Wertpapierbesprechung hat der texanischen Energiekonzern die Aktionäre von Crius Energy abgefunden. Diese konnten dafür zwischen Erscheinen des Beitrags und Übernahme durch Vistra Energy noch 18 Monatsausschüttungen vereinnahmen und ein kleines Plus verbuchen, der Wechselkurs des Euro zum kanadischen Dollar lag zu beiden Terminen nahezu gleichauf. Vistra Energy selbst ist kein Hochdividendenwert und passt mit einer Ausschüttungsrendite von zuletzt 2,2 Prozent pro Jahr nicht in das Beuteschema von Einkommensinvestoren.

Bezug: Blogbeitrag vom 08.07.2017

Alerian MLP ETF

An kaum einer Anlageklasse scheiden sich in letzter Zeit so sehr die Geister wie an den MLPs. Hierbei handelt es sich wie schon bei den BDCs um eine US-amerikanische Wertpapiergattung mit eigenem Rechtsstatus. MLPs betreiben ganz überwiegend Produktions- und Verarbeitungsanlagen sowie Lager- und Transportkapazitäten entlang der volkswirtschaftlich unverzichtbaren Energieversorgungskette. Diese wird in die drei Bereiche Upstream (Produktion), Midstream (Verarbeitung, Transport und Lagerung) sowie Downstream (Distribution und Verkauf) unterteilt. Sofern die MLP bestimmte Voraussetzungen erfüllt, so unter anderem eine Mindestausschüttungsquote, ist sie von der Körperschaftssteuer befreit.

Nach wie vor ist Alerian der führende Informationsdienst sowie Indexanbieter in diesem Sektor und hat mehrere ETFs rund um Unternehmen aus Bereich der Energieinfrastruktur emittiert. Der Alerian MLP ETF umfasst dabei die 20 größten Midstream-MLPs. Durch die Konzentration auf dieses mittlere Marktsegment bleibt die hochgradig preisanfällige Produktion als auch die aufwändige Belieferung von Endkunden außen vor. Klassischerweise handelt es sich bei der Verarbeitung, dem Transport und der Lagerung von Energierohstoffen einerseits meist um Differenzgeschäfte, die unabhängig vom Preis des Rohstoffs sind. Andererseits handelt es sich bei den Abnehmern meist um wenige Großkunden, mit denen oftmals langfristige Liefer- und Abnahmeverträge bestehen. Einen konzeptionell identischen und dazu MiFID-II-konformen ETF auf MLPs bietet die Fondsgesellschaft Invesco an. Auch diesen habe ich ausführlich im Rahmen eines Blogbeitrags besprochen.

Woran nun scheiden sich besagte Geister? Nun, MLPs entwickeln sich seit mehreren Jahren gegenläufig zum allgemeinen Marktverlauf. Während sie in der ersten Dekade des 21. Jahrhunderts die marktbreiten US-amerikanischen Indizes zum Teil deutlich hinter sich ließen, verkehrte sich der Trend im zweiten Jahrzehnt in sein Gegenteil. Neben dem Preisverfall der Energierohstoffe ab 2014, bei dem auch solide Midstream-MLPs mit dem Rest der Brache in Sippenhaft genommen wurden haben sicherlich auch die Diskussion um die Zukunft der fossilen Energieträger sowie die jüngste US-Steuerreform, die Anlagealternativen attraktiver gemacht hat, auf das Kursniveau gedrückt.

Dies schlägt sich auch im Zahlenwerk des Alerian MLP ETF nieder. Seit der Besprechung des Papiers ging der Kurs von 11,00 auf 8,25 US-Dollar runter. Weniger stark sanken die Ausschüttungen, die seither zwischen 0,19 und 0,215 US-Dollar je Quartal pendeln und die Dividendenrendite auf zuletzt knapp zehn Prozent katapultiert haben. Ich selbst werde den MLPs in Form einer Sammelanlage jedenfalls treu bleiben und habe im Januar meinen Bestand am ETF sogar aufgestockt.

Warum? Zum einen gehört in ein Hochdividenden-Weltportfolio nun einmal eine Vielzahl verschiedener Anlageklassen, die sich immer unterschiedlich entwickeln werden. Das manche schlecht laufen, gehört dabei gewissermaßen zum Konzept und wird durch regelmäßiges Reinvestieren und Rebalancieren am Ende belohnt. Genau dasselbe habe ich schon einmal nach einer mehrjährigen Schwächephase bei REITs erlebt. Gleiches gilt im Grunde genommen auch für die Aktienmärkte der Industrieländer. Es ist heutzutage zwar kaum vorstellbar, aber die 2000er Jahre waren ein komplett verlorenes Jahrzehnt; außer für jene, die durchhielten und zukauften. Zum zweiten halte ich den Sektor mittlerweile für deutlich unterbewertet, einen Verzicht auf oder auch nur einen mittelfristigen Ersatz für die bestehende Energieinfrastruktur für nahezu ausgeschlossen.

Bezug: Blogbeitrag vom 19.08.2017

Global X SuperDividend ETF

Ebenfalls ein polarisierendes Papier ist der international aufgestellte und auf Dividendentitel spezialisierte ETF des Anbieters Global X. Die einen schätzen ihn als Basisinvestition, die anderen bemängeln seine relativ zu marktbreiten Indizes schlechte Kursentwicklung. Dazu muss man wissen, dass der ETF einen Index nachbildet, der auf Aktien mit den weltweit höchsten Dividendenrenditen setzt, wobei weitere Parameter bei der automatisierten Indexberechnung sicherstellen, dass nicht allein die Dividendenhöhe als ausschlaggebendes Kriterium herangezogen wird.

Nichts desto trotz hat die Berechnungsmethodik dazu geführt, dass der ETF zu etwa 40 Prozent in REITs investiert ist, die nun mal ein anderes Profil als klassische Aktien aufweisen. Zudem handelt es sich bei mehr als der Hälfte der Immobiliengesellschaften um Mortgage REITs, die nicht direkt in Immobilien, sondern in Immobilienfinanzierungen investieren (siehe auch oben). Nun sind REITs im Allgemeinen und Mortgage REITs im Besonderen wie erwähnt sehr zinsempfindlich, die Kurse zahlreicher Papiere fielen im Zuge der US-amerikanischen Zinswende.

Genau dies lässt sich am Kursverlauf des Global X SuperDividend ETF über die letzten knapp zweieinhalb Jahren beobachten. Von 22,00 US-Dollar ging es runter auf zuletzt knapp 18,00 US-Dollar. Als zumindest kleines Trostpflaster dürften sich die Dividenden erwiesen haben. Monatlich werden seit 2012 mindestens 0,12 US-Dollar je Anteil ausgezahlt. Im Jahr 2017 summierten sich die Ausschüttungen auf insgesamt 1,45 US-Dollar, in den beiden Folgejahren auf 1,58 beziehungsweise 1,55 US-Dollar. Damit betrug die Dividendenrendite zuletzt deutlich mehr als acht Prozent pro Jahr. Da der ETF nicht MiFID-II-konform ist, kann er auf direktem Wege von Anlegern mit Wohnsitz und Broker in der EU nicht erworben werden.

Bezug: Blogbeitrag vom 07.10.2017

Zwei Preferred Shares wurden in diesem Beitrag bereits vorgestellt, über 250 von ihnen bündelt der gleichnamige ETF von PowerShares, den ich erstmals im September 2017 vorgestellt habe. Gleichzeitig war der Beitrag übrigens die erste Folge meines Blog-Podcasts. Anleger, die eine Sammelanlage der Investition in Einzelwerte vorziehen, erwerben mit dem Papier ein Portfolio, welches zu 90 Prozent aus US-amerikanischen Preferred Shares besteht, die wiederum zu drei Vierteln von Aktiengesellschaften aus der Finanzdienstleistungsbranche emittiert werden.

Der Kurs des milliardenschweren ETFs schwankte stets um die 15,00 US-Dollar. Seit der Wertpapierbesprechung lag der Tiefstkurs am Ende des 2018er Crashs bei 13,38 US-Dollar, der Höchstkurs nur wenige Monate zuvor bei 15,41 US-Dollar. Die Ausschüttung belief sich durchweg auf mindestens 0,06 US-Dollar je Anteil und Monat, die Dividendenrendite lag immer oberhalb von fünf Prozent pro Jahr. Ein weiterer Vorteil für heimische Anleger: Der Titel hat einen gleichnamigen europäischen und MiFID-II-konformen Zwillings-ETF, der keinerlei Handlungseinschränkungen unterliegt.

Bezug: Blogbeitrag vom 11.11.2017

Calamos Convertible Opportunities and Income Fund

Zum Abschluss des Jahres 2017 hatte ich einen Hochdividendenwert vorgestellt, der sich bereits seit längerer Zeit in meinem Depot befand und den ich nach wie vor halte. Convertibles oder Wandelanleihen sind eine unter Privatanlegern kaum beachtete Anlageklasse, gleichwohl stellen sie für Einkommensinvestoren eine interessante Ergänzung und Möglichkeit dar, das Portfolio zu diversifizieren. Wandelanleihen sind wie Preferred Shares hybride Wertpapiere beziehungsweise ein Zwitter aus Aktie und Anleihe. In ihrer Standardausführung handelt es sich um eine verzinsliche Anleihe, die von einer Aktiengesellschaft emittiert wird. Darüber hinaus ist sie mit einer Wandlungsoption ausgestattet, die dem Anleger das Recht einräumt, die Anleihe während der Laufzeit in eine bestimmte Anzahl von Aktien des Unternehmens umzutauschen.

Das Wandlungsrecht ist ebenso wie eine Vielzahl weiterer Parameter im Emissionsprospekt definiert. Diese können erheblich variieren, weshalb ich mich auch entschlossen habe, das Instrument über eine Sammelanlage abzudecken. Die Vermögensverwaltung Calamos Investments ist ein Spezialist auf dem Gebiet Convertibles und hat dazu zahlreiche börsennotierte Fonds oder Closed-end Funds (CEFs) emittiert. Der Calamos Convertible Opportunities and Income Fund wurde bereits 2002 an die Börse gebracht und feiert in diesem Jahr seine Volljährigkeit.

Das Portfolio des CEFs umfasst über 250 Beteiligungen und setzt sich zu etwa 60 Prozent aus Wandelanleihen und 40 Prozent aus hochverzinslichen Unternehmensanleihen ohne Wandlungsoption zusammen. Bei der Ländergewichtung dominieren ganz klar die USA mit circa 90 Prozent, der Rest der Welt macht die verbleibenden zehn Prozent aus. Faktisch hat sich seit der Vorstellung des Titels nichts geändert. Der Kurs notierte seinerzeit mit 11,35 US-Dollar fast exakt so hoch wie aktuell mit 11,29 US-Dollar, gleiches gilt für den Wechselkurs des Euro zum US-Dollar. Bis September 2018 schüttete der CEF 0,095 US-Dollar pro Monat aus, seither sind es vor allem aufgrund des gesunkenen durchschnittlichen Coupons auf die gehaltenen Anleihen 0,08 US-Dollar. Derzeit kann das Papier mit einem leichten Abschlag von 1,5 Prozent zum inneren Wert erworben werden.

Bezug: Blogbeitrag vom 02.12.2017

Podcast im Videoformat

Anzeige

Beitrag teilen

Ideen und Anregungen

Sie haben Ideen oder Anregungen, wie ich den Blog noch attraktiver gestalten oder Herausforderungen lösen kann? Dann schreiben Sie mir bitte – egal ob mit oder ohne E-Mail-Adresse!

Alles Gute zum Blog-Geburtstag und Glückwunsch zu deinen Entwicklungen. Ich freue mich, dich auf der Invest wieder zu sehen 🙂

Vielen Dank, die Freude ist ganz meinerseits!