Inhalt

- Der lange Anlauf zum großen Crash

- Die deflationäre Depression

- Teil 1: Hypothekenbanken mit Staatsgarantien

- Teil 2: Zwangsvergabe von Immobiliendarlehen

- Teil 3: Verzicht auf Eigenkapital

- Teil 4: Verbriefung und Rating

- Teil 5: Das Verbot von Zinsfestschreibungen

- Teil 6: Die deutschen Landesbanken

- Teil 7: Aktionäre und andere Kapitalanleger

- Teil 8: Die Hartgesottenen

Der lange Anlauf zum großen Crash

Unfassbar, wie die Zeit vergeht – in vier Tagen ist es genau zehn Jahre her, dass die Luft aus der spekulativ aufgepumpten Immobilienblase in den USA zu entweichen begann! Am 09. August 2007 stiegen die Zinsen für Interbankenkredite sprunghaft an und läuteten die legendäre Kaskade aus Subprime-, Immobilien-, Banken- und Weltwirtschaftskrise ein. Zeit also, sich den langen Anlauf zu diesem einschneidenden Ereignis ins Gedächtnis zu rufen.

Der Auslöser der zweitschwersten ökonomische Krise der westlichen Welt lässt sich ohne die Auswirkungen der schwersten kaum nachvollziehen. Was den Deutschen ihre Hyperinflation der 1920er, ist den US-Amerikanern ihre Deflation der 1930er Jahre. Letztere schlug im Gegensatz zu ersteren unmittelbar auf den Immobilienmarkt durch. Den zuvor aufgebaute Wohlstand auf Pump – im Jahr 1929 waren in den USA mehr als die Hälfte aller Autos und drei Viertel aller Möbel fremdfinanziert – machte die Deflation wieder zunichte.

Die deflationäre Depression

Deflationäre Krisen zeichnen sich dadurch aus, dass Schuldner nicht mehr in der Lage sind, ihren Kreditverbindlichkeiten nachzukommen. Notverkäufe sowie die Verwertung von Sicherheiten führen zu einem Angebotsüberhang, der durch fallende Preise aufgelöst wird. Der Preisverfall verschlechtert die Lage der noch solventen Schuldner, deren Sicherheiten (Sachwerte) im Wert sinken währen sich die Schulden (Geldwerte) aufgrund fällig werdender Zinsen sogar immer weiter erhöhen. Voilà: Die Deflationsspirale frisst sich durch die gesamte Volkswirtschaft. Wohl dem, der Bargeld hält, denn jetzt ist Schnäppchenzeit!

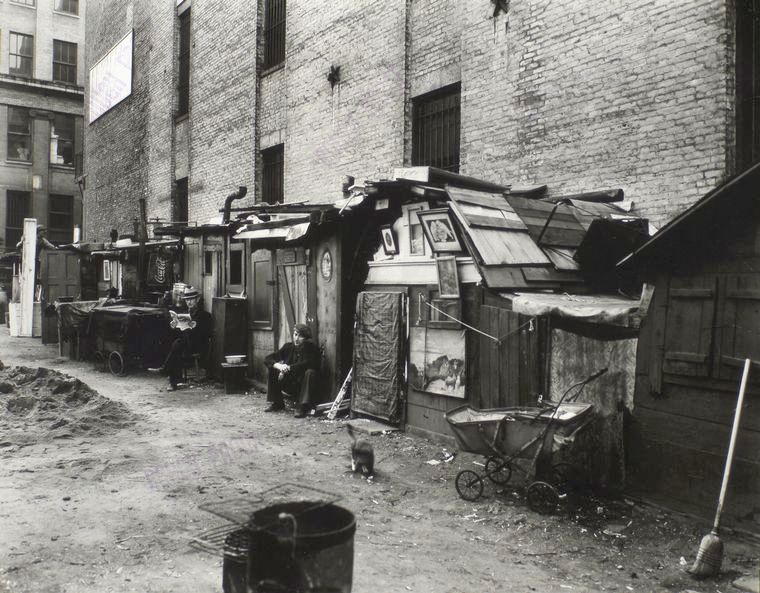

Zehntausende US-amerikanische Familien verloren aus diesem Grund im Zuge der Großen Depression ihr Dach über dem Kopf. Sie zimmerten sich Notunterkünfte oder zogen in Zelte. „Hoovervilles“ wurden diese Slums in Anlehnung an den damaligen US-Präsidenten Herbert C. Hoover genannt. Der wohl bekannteste Standort einer solch wenig schmeichelhaften „Präsidentensiedlung“ befand sich zwischen 1931 und 1933 im New Yorker Central Park, mitten im belebten Herzen des Big Apple.

Der US-amerikanische Immobilientraum ist ohne dieses vorhergehende schwere Immobilientauma kaum nachvollziehbar; und doch – oder gerade deswegen? – wurde hier bereits der Keim zu seiner Wiederholung 75 Jahre später gelegt. Die jüngste transatlantische Immobilienblase und -krise ist trotz der dazwischenliegenden Spanne eines Menschenlebens der Ausdruck eines jenem Vermächtnis entspringenden Machbarkeitswahns. So haben sich die USA von Amts wegen und nach Kräften bereits ab dem Höhepunkt der Großen Depression beginnend beständig bemüht, die Voraussetzungen für die Wiederholung einer finanzwirtschaftlichen Katastrophe dieses Ausmaßes zu schaffen.

Teil 1: Hypothekenbanken mit Staatsgarantien

Zunächst wurde 1933 als ein Teil des New Deal, der Gesetzgebung der US-Bundesregierung unter dem Präsidenten Roosevelt, das Bankensystem in seiner bis dato existierenden Form zerschlagen. Fortan durften Investmentbanken kein Privatkundengeschäft mehr betreiben, Privatkundenbanken wurde der Eigenhandel mit Wertpapieren untersagt. Wechselseitige Stabilisierungen der Geschäftsbereiche waren somit nicht mehr möglich. Die Krise nahm daher nicht ganz zufällig im Bereich des schwankungsanfälligen Investmentbankings ihren Anfang.

Als weitere Maßnahme des New Deal wurde 1938 die Hypothekengesellschaft Federal National Mortgage Association (Fannie Mae) gegründet. Sie diente von vornherein einem bis in die Gegenwart ausdrücklich erklärten politischen Ziel: Jedem Amerikaner sein Eigenheim. Ergänzend zu Fannie Mae rief der US-Kongress 1970 eine weitere Hypothekengesellschaft ins Leben, die Federal Home Loan Mortgage Corporation (Freddie Mac). Genau wie ihre „große Schwester“ verfügt auch sie über quasistaatliche Garantien, die sich unmittelbar in ihrer Preis- sprich Hypothekenzinsgestaltung niederschlugen.

Fannie Mae und Freddie Mac konnten sich als „Government Sponsered Enterprises“ (GSE), also Unternehmen mit Regierungsbürgschaft, dank höchstmöglichem Rating des Garantiegebers günstig refinanzieren und somit Kredite zu besonders vorteilhaften Konditionen vergeben. Sie expandierten erfolgreich, bis sie 2007 bereits die Hälfte des US-amerikanischen Hypothekenvolumens auf sich vereinen konnten. Im Jahr 2010 waren es, zusammen mit einer weiteren GSE, bereits 95 Prozent des zu diesem Zeitpunkt schwer eingebrochenen Marktes. „Hilfreich“ dürfte es ferner gewesen sein, dass diese ihre Ausleihungen lediglich mit 2,5 Prozent Eigenkapital hinterlegen mussten, im Gegensatz zu den bei Geschäftsbanken üblichen zehn Prozent.

Teil 2: Zwangsvergabe von Immobiliendarlehen

Damit nicht genug verabschiedete der US-Kongress im Jahr 1977 den unscheinbaren „Community Reinvestment Act“ (CRA). Dieses Bundesgesetz sollte die Praxis des „Geoscoring“, das heißt der Messung des Ausfallrisikos und damit die Berechnung des Zinssatzes einzig nach dem Wohngebiet des Antragstellers, beseitigen. Zudem wurden die in den USA tätigen Banken verpflichtet, Hypotheken anteilig auch an nicht kreditwürdige Antragsteller zu vergeben. Die Quoten der Immobilienkredite, die an Antragsteller mit niedrigem Einkommen und schlechten Sicherheiten zu vergeben waren, legte das „Community Reinvestment Act Rating“ (CRA-Rating) fest.

Der seinerzeit amtierende US-Präsident Jimmy Carter versuchte mit dieser von der Zielgruppe sicherlich hocherfreut aufgenommenen Maßnahme, öffentliche Sozialpolitik über den privaten Finanzmarkt umzusetzen. Eine eigens geschaffene Behörde, das Federal Financial Institutions Examination Council (FFIEC), kontrollierte übrigens die Einhaltung des CRA-Ratings. Es verfügt zur Durchsetzung derselben über ein kaum zu steigerndes Druckmittel, konnte es doch Institute bei Verfehlung der Quote vom überlebenswichtigen Zugang zur Zentralbank abschneiden.

Teil 3: Verzicht auf Eigenkapital

Im Jahr 1995 wurde der CRA unter dem US-Präsidenten Bill Clinton verschärft. Seine diesbezügliche Absicht legte Clinton noch 1993 vor seiner Wahl unumwunden offen, nämlich dass „mehr Amerikaner ihr eigenes Haus besitzen sollten, einerseits aus ökonomischen und materiellen, andererseits aus emotionalen und immateriellen Gründen, die den Kern dessen ausmachen, was es bedeutet, den amerikanischen Traum zu verinnerlichen, zu pflegen und zu leben“. Hierin sollte sich der Republikaner George W. Bush in keiner Weise vom Demokraten Bill Clinton unterscheiden. Er teilte die Vision seines Amtsvorgängers noch auf dem Höhepunkt der Immobilienblase: „Wir wollen, dass jeder in Amerika sein eigenes Haus besitzt.“ Dieses Ziel hat er zuvor auch tatkräftig durch den 2003 in Kraft getretenen „American Dream Downpayment Act“ – das Gesetz hieß tatsächlich so – befeuert. Das Gesetz förderte die Vergabe von Hypothekendarlehen ohne jede Eigenkapitalbeteiligung des Schuldners.

Die mangelnde Möglichkeit zur marktwirtschaftlichen „Diskriminierung“ von Kreditantragstellern, der Verzicht auf die eigentlich unabdingbare Stellung von Sicherheiten und Kapitaldienstfähigkeit, sollte alsbald Früchte tragen. Bis 2006 sprang der Prozentsatz der Immobilieneigentümer von langjährig konstanten 62 auf knapp 70 Prozent der US-Haushalte. Diese knapp neun Millionen Haushalte bildeten das Gros der Schuldner jenes berüchtigten Subprime-Sektors, der in der Spitze im Jahr 2006 zehn Millionen Kreditkontrakte umfassen sollte. Mit einem Volumen von über einer Billion US-Dollar entsprach dies ganzen 20 Prozent der gesamten Immobilienkredite in den USA.

Teil 4: Verbriefung und Rating

Für die direkt nicht mehr steuerbaren Risiken bei der Kreditvergabe musste zuvor aber noch ein neuer Managementansatz gefunden werden. Die Bündelung von Einzelkrediten in Wertpapieren zur Streuung möglicher Ausfälle war hierfür der erste konsequente Schritt, der Weiterverkauf der Wertpapiere, vor allem auch an ausländische Schuldner wie zum Beispiel deutsche Landesbanken (siehe unten), die so schließlich einen nicht zu knapp bemessenen Anteil aller Subprime-Darlehen auf sich vereinigen sollten, die zweite naheliegende Lösung.

Pioniere für Geschäfte in dem neuen Subprime-Sektor waren neben den GSE unter anderem New Yorker Investmentbanken. Die erste mit Subprime-Krediten besicherte Anleihe wurde bereits 1997 mit Freddie Mac als Garantiegeber durch die im Zuge der Finanzkrise notübernommenen Kreditinstitute Bear Stearns und Wachovia emittiert. Das AAA-Rating des Wertpapiers war damit quasi regierungsamtlich. Das Oligopol für Ratings hatten übrigens nur drei Agenturen inne. Dafür hatte die US-amerikanische Securities and Exchange Comission (SEC) gesorgt. Die Vorgaben der Aufsichtsbehörde erzwangen für einen Großteil aller (Neu-)Emissionen de facto ein Rating von Standard & Poor‘s, Moody‘s oder Fitch. Die drei dominieren übrigens bis in die jüngste Vergangenheit den Weltmarkt.

Teil 5: Das Verbot von Zinsfestschreibungen

Aus genannten Gründen ebenfalls nicht ganz zufällig begann die Finanzkrise mit den Zahlungsausfällen bei sogenannten NINJAs – No Income, No Job and Assets – sowie dem berüchtigten mexikanischen Erdbeerpflücker respektive Las-Vegas-Showgirl. Der zeitgleiche Ausfall vieler schwachbrüstiger Schuldner war übrigens auch keineswegs zufällig. Im Gegensatz zu Kontinentaleuropa verbot die US-amerikanische Finanzaufsicht den Banken, Hypothekenzinsen langfristig festzuschreiben.

Diese „verbraucherfreundliche“ Maßnahme sollte dafür sorgen, dass Kreditinstitute sinkende Zinsen an ihre Kunden weitergaben. Dummerweise wurde der umgekehrte Fall erst gar nicht in Betracht gezogen. Im Jahr 2006 stieg das Zinsniveau schließlich auf ein für viele NINJAs nicht mehr tragfähiges Niveau und lösten einen verheerenden Flächenbrand aus. Global verloren die Vermögenswerte der Banken knapp sechs Prozent an Wert, in Summe entsprach das fast dem gesamten Eigenkapital.

Teil 6: Die deutschen Landesbanken

Über mehrere Jahre versuchten sich die Großlieferanten von Feuerzeug, Zunder und Brennstoff dann als Feuerwehrleute. Hierzulande handelt es sich übrigens teilweise um dieselbe Personengruppe, die einst mit den Landesbanken das ganz große Investmentrad drehen wollten (und heute den Euro zu retten versuchen). Die Landesbanken wie beispielsweise die BayernLB, NordLB oder die untergegangene WestLB sowie die notverschmolzene SachsenLB sind beziehungsweise waren gemeinsames Eigentum von Sparkassen und Landesregierungen. Sie verfügten im Gegensatz zu den US-amerikanischen GSE sogar über eine ausdrückliche Staatsgarantie (Gewährträgerhaftung). Diese war allerdings aufgrund ihrer wettbewerbsverzerrenden Wirkung der EU-Kommission ein Dorn im Auge. Der faule Kompromiss: Die Landesbanken verloren ihre Gewährträgerhaftung, ihnen wurde allerdings eine Übergangsfrist eingeräumt. Diese letzte Chance auf nicht marktgängige Refinanzierungskonditionen ließen sich die Landesbanken nicht entgehen. Strotzend vor Liquidität ergossen sie diese in die mit einem Dreifach-A bewerteten Verbriefungen US-amerikanischer (Subprime-)Hypotheken.

Teil 7: Aktionäre und andere Kapitalanleger

Die zunehmende Sorge um einen von Großbanken ausgehenden deflationären Kollaps ließ in der Folge die Börsenkurse rund um den Globus einbrechen. Wie sich zeigen sollte, war die Sorge nicht unbegründet. Ein gutes Jahr nach dem Ausbruch der Immobilienkrise musste die Investmentbank Lehman Brothers Insolvenz beantragen. Der nachfolgende Lehman-Crash dejustierte die Finanzmarktstatistik ganzer Jahrzehnte: „Wenn die Märkte durch Panik in die Illiquidität abrutschen, wird die stochastisch maximal unabhängige ‚Braunsche Bewegung‘ des atomistischen Marktes eingefroren und gleichgerichtet.“ (Diogenes Rant)

Will heißen: Alles was einen Preise hatte – egal ob Immobilien, Aktien, Anleihen, Rohstoffe oder Gold – implodierte regelrecht. Alles mit einer Ausnahme: Staatsanleihen höchster Bonität, letzter Hort monetärer Sicherheit.

Den Preiseinbruch bekamen auch Einkommensinvestoren bitter zu spüren. Da die Finanzkrise im völlig überbewerteten Immobiliensektor der USA ihren Anfang nahm sackten mit den Häuserpreisen als erstes auch die Notierungen der seinerzeit zum Teil mit hohem Fremdkapitaleinsatz operierenden US-REITs um 40 bis 75 Prozent ab. Noch härter traf es die hier bereits besprochenen Business Development Companies (BDCs). Sie gaben aufgrund ihres auf Firmenfinanzierungen und -sanierungen ausgerichteten Geschäftsmodells bis zu 90 Prozent im Kurs nach.

Zum Vergleich: Der Dow Jones Industrial Average (DJIA) verlor zwischen 2007 und 2009 in der Spitze gut 50 Prozent. Erst im Jahr 2013 erreichte der Index seinen alten Höchststand. Die Dividenden begannen allerdings erst im Jahr 2008 zu fallen, das Niveau büßte je nach Wertpapierart im Durchschnitt ein Drittel ein und verharrte bis 2010 auf diesem Stand. Ab 2011 konnte das Dividendenniveau wieder an den Vorkrisenstand anknüpfen. Eine lukrative Diskrepanz für die, die sie zu nutzen wussten!

Teil 8: Die Hartgesottenen

Und doch markierte die Weltfinanzkrise für die internationalen Aktienmärkte den Schluss- und Wendepunkt des mit dem Dotcom-Crash (2000 bis 2003) eingeläuteten verlorenen Jahrzehnts. Anleger, die beide Kursmassaker und das dazwischen liegende Tal der Tränen erfolgreich durchstanden haben, dürften als „Hartgesottene“ (André Kostolany) aus der Doppelcrashdekade hervorgegangen sein – ihr mehrfach sturmerprobtes Nervenkostüm sollte künftigen Widrigkeiten allemal standhalten.

9 Antworten auf „Finanzkrise – Vor 10 Jahren platzte die Immobilienblase in den USA“