Inhalt

Beitrag im Audioformat

Mein quantitativer Ansatz

Das erste Börsenhalbjahr 2024 ist mittlerweile Geschichte. In den sechs Monaten hat der US-amerikanische Aktienindex S&P 500 um satte 16 Prozent zugelegt. Getrieben wurde er von wenigen Werten, namentlich den gloreichen Sieben (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia, Tesla). Wie haben in diesem Kontext klassische Dividendenwerte abgeschlossen? Dies erörtere ich im Rahmen meines traditionellen Halbjahresberichts, der neben der Auswertung sowie den Tops und Flops die aktuelle Allokation nebst Rebalancierung des Portfolios und einen obligatorischen Ausblick umfasst. Und wie schon in den letzten beiden Halbjahren mache ich dies im Podcast und Video nicht alleine, sondern mit meinen auf Dividendenwachstumswerte spezialisierten Konterpart Clemens Faustenhammer von Dividend Post!

Mein Aktien-Blitz-Depot führe ich nach wie vor separat von meinen sonstigen Anlagen beim Neobroker eToro (*). Über die Hintergründe, die mittlerweile drei Echtgeldportfolios getrennt zu führen, habe ich bereits ausführlich berichtet. Ebenfalls unverändert und im Gegensatz zu den Blitz-Depots für Closed-end Funds (CEFs) und Exchange Traded Funds (ETFs) werden die Positionen im Aktien-Blitz-Depot nicht regelmäßig bespart, da eToro (*) keine Sparpläne anbietet; ein klares Manko des Brokers. Stattdessen erfolgte der Aufbau des Portfolios über eine Einmalanlage. Diese erfolgte im Januar 2023 und belief sich auf 22.915,25 Euro.

Angaben zum Broker

Analog zu ähnlich positionierten Wettbewerbern hat sich eToro (*) als Discountbroker etabliert, über den Aktien, ETFs, Kryptovermögenswerte, Rohstoffe, Währungen und Contracts for Difference (CFDs) weitgehend provisionsfrei geordert werden können. Bekannt geworden ist das Unternehmen zudem als erster Social-Trading-Anbieter. Dazu wurde die Handelsplattform mit Blog- und Netzwerk-Elementen kombiniert.

Sofern Anleger ihr Depot ausdrücklich freigegeben, lassen sich zum Beispiel die Positionen inklusive zahlreicher Kennzahlen als relative Werte einsehen, kommentieren und über die kostenlose Copy-Trading-Funktion im gewünschten Maßstab komplett kopieren und automatisch aktualisieren. Voraussetzung dafür ist allerdings, dass brokerseitige Portfoliovorgaben erfüllt und der Depotinhaber geprüft und als kopierbarer Investor freigeschaltet wurde.

Ich selbst nutze eToro (*) ausschließlich für das Aktien-Blitz-Depot und damit zum gebührenfreien Kauf und Verkauf von Wertpapieren sowie zum Halten von Liquidität. Letztere wird verzinst. Die Erträge werden monatlich gutgeschrieben, der Zinssatz ist gestaffelt und hängt von der Höhe des angelegten Gesamtdepotvolumens inklusive Wertpapiere ab. Das Aktien-Blitz-Depot wird minimalinvasiv und einkommensorientiert auf Basis eines quantitativen und weitgehend automatisierten Ansatzes veranlagt.

Der strategische Ansatz

Das Investitionsspektrum umfasst unverändert die verfügbaren amerikanischen und europäischen Aktien. Die Vorauswahl erfolgt anhand vier dividendenspezifischer Kennzahlen: Dividendenrendite, Auszahlungsquote, Dividendenkontinuität und Dividendenwachstum. Diese wird anschließend über fundamentale und technische Kriterien gefiltert. Hierzu gehören unter anderem Kapital- und Vermögensstruktur, Liquiditätsgrad, Cashflow, Kurs-Gewinn-Verhältnis und Momentum.

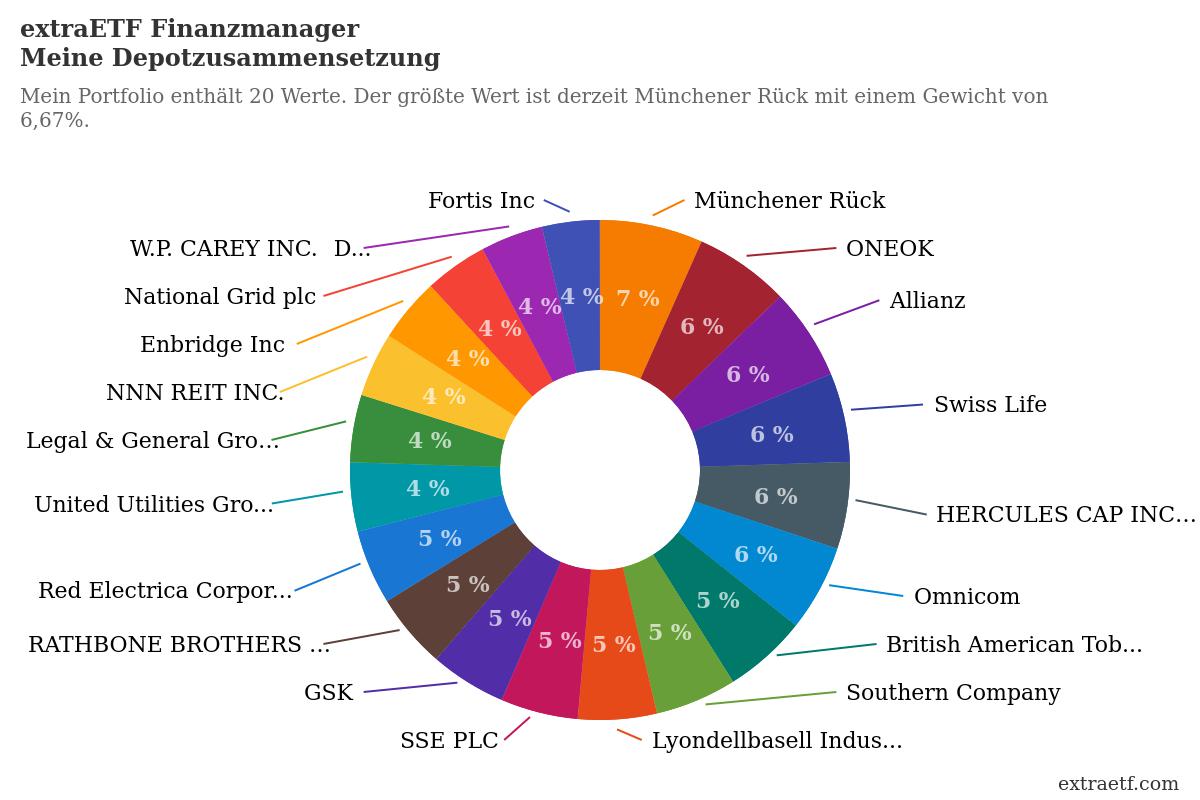

Aus der resultierenden Ergebnisliste habe ich ein zwanzig Positionen umfassendes, diversifiziertes Portfolio zusammengestellt, welches gezielt Branchen- und Länderschwerpunkte ausbilden darf und alle sechs Monate aktualisiert wird. Derzeit sind wie schon vor einem halben Jahr überproportional viele britische Aktien sowie Versicherungs- und Versorgungsunternehmen im Depot vertreten.

Alle Positionen werden naiv gewichtet sowie halbjährlich überprüft und rebalanciert. Der Austausch einer Position findet jedoch nur statt, wenn mehrere Kriterien gerissen wurden und eine mittelfristige Erholung beziehungsweise Trendumkehr unwahrscheinlich erscheint. Darüber hinaus wird in Abhängigkeit der Marktphase eine Liquiditätsquote gehalten, die antizyklisch investiert oder aufgebaut wird.

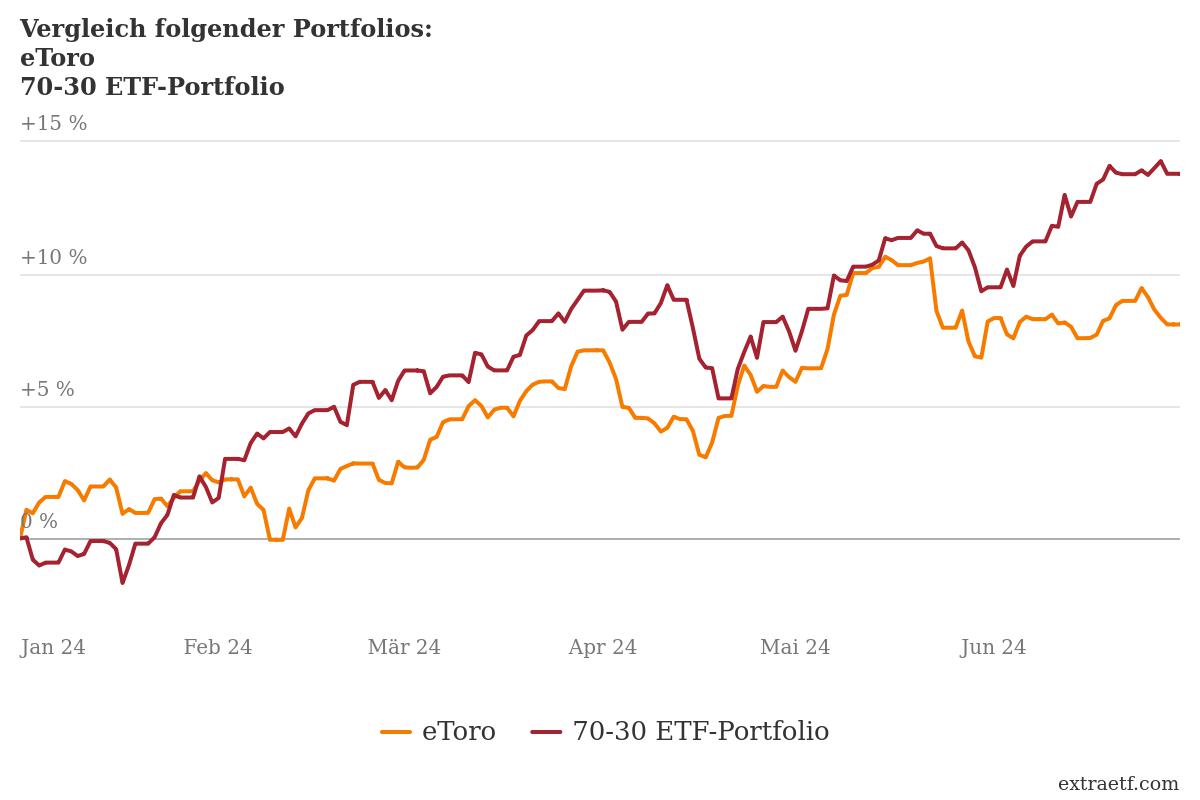

Das Ziel meines Ansatzes ist es, aussichtsreiche (Dividenden-)Werte zu identifizieren, die mit einer hinreichenden Wahrscheinlichkeit ein überdurchschnittliches Gesamtergebnis in Relation zum Vergleichsmaßstab (Benchmark) erzielen. Diesen habe ich wie folgt definiert: 30 Prozent DAX, 30 Prozent EURO STOXX 50, 40 Prozent S&P 500, jeweils in Form eines kostengünstigen ETFs. Darüber steht das Aktien-Blitz-Depot natürlich auch im direkten Wettbewerb zum ETF-Blitz-Depot.

Eine abschließende Anmerkung zum Thema Social und Copy Trading: Trotz der kontroversen Diskussion rund um das Thema bin ich bei eToro (*) als kopierbarer Investor freigeschaltet. Alle Kunden des Brokers können mein Portfolio also mit einem Mausklick nachbilden und können sich darauf verlassen, dass ich mit meinem eigenen Depot keinen Unfug betreibe, was mir unmittelbar monetär schaden würde.

Der Mindestbetrag zum Kopieren beträgt 200 US-Dollar. Die Umsetzung erfolgt anteilsmäßig mit Bruchteilen der jeweiligen Originalaktien im eigenen Depot und nicht über eine synthetische Konstruktion. Monetär profitiere ich übrigens von zusätzlichen Kopierern nicht! Zu finden ist das Aktien-Blitz-Depot unter meinem Nutzernamen baresistwahres, die Positionen und Kennzahlen sind auch für Nichtkunden einsehbar.

Die aktuelle Zusammenstellung

Das Aktien-Blitz-Depot für Dividendenwerte umfasste zum Halbjahreswechsel in alphabetischer Reihenfolge folgende zwanzig Positionen:

| Name | Kürzel | Branche | Schwerpunkt | Region |

|---|---|---|---|---|

| Allianz | ALV | Finanzen | Versicherung | Welt |

| BAT | BATS | Konsum | Tabak | Welt |

| Enbridge | ENB | Infrastruktur | Pipelines | Nordamerika |

| Fortis | FTS | Infrastruktur | Energieversorgung | Nordamerika |

| GSK | GSK | Gesundheit | Pharmazie | Welt |

| Hercules Capital | HTGC | Private Equity | Mittelstand | USA |

| Legal & General | LGEN | Finanzen | Versicherung | Welt |

| LyondellBasell | LYB | Industrie | Chemie | Welt |

| Münchener Rück | MUV | Finanzen | Rückversicherung | Welt |

| National Grid | NG | Infrastruktur | Stromnetze | UK |

| NNN REIT | NNN | Immobilien | Gewerbeimmobilien | USA |

| Omnicom Group | OMC | Dienstleistungen | Marketing | Welt |

| ONEOK | OKE | Infrastruktur | Pipelines | USA |

| Rathbones Group | RAT | Finanzen | Vermögensverwaltung | Welt |

| Red Eléctrica | RED | Infrastruktur | Stromnetze | Spanien |

| Southern Company | SO | Infrastruktur | Kraftwerke | USA |

| SSE | SSE | Infrastruktur | Energieversorgung | UK |

| Swiss Life | SLHN | Finanzen | Versicherung | Welt |

| United Utilities | UU | Infrastruktur | Wasserversorgung | UK |

| W. P. Carey | WPC | Immobilien | Gewerbeimmobilien | Welt |

Die Liquiditätsquote betrug zum Tag der Auswertung 4,1 Prozent. Zum Halbjahreswechsel habe ich einen Austausch vorgenommen, auf den ich im nächsten Abschnitt eingehen werde. Auf die 19 unverändert gehaltenen Werte gehe ich in diesem Beitrag nicht weiter ein, im Detail habe ich diese im vorletzten Beitrag sowie in der Erläuterung zur Startaufstellung ausreichend porträtiert.

Austausch und Rebalancierung

Verkauft habe ich im Nachgang zur Auswertung W. P. Carey. Ursächlich hierfür war weniger die Kursentwicklung sowie die leichte Dividendenkürzung, welche den Real Estate Investment Trust (REIT) vom Aristokratenthron stürzte. Vielmehr bot sich die Gelegenheit, mit Mid-America Apartment Communities (MAA) einen Immobilienwert zu akzeptablen Konditionen zu erwerben, auf den ich schon lange ein Auge geworfen hatte. Das Immobilienportfolio der Gesellschaft umfasst über 102.000 Wohnungen in 16 Bundesstaaten und erstreckt sich in der unteren Hälfte der USA von der West- bis zur Ostküste des Landes. Im Detail habe ich den Wert kürzlich an anderer Stelle besprochen.

Mit dem geplanten Zukauf war für mich aber auch klar, dass ein Bestandstitel aus dem Immobiliensektor weichen musste, zumal W. P. Carey und NNN ausschließlich Gewerbeobjekte im Bestand haben und damit ähnlich positioniert sind. Letztlich war es dann das bezüglich der Immobilienarten besser diversifizierte Portfolio sowie die in Relation zur Bewertung attraktiveren Kennzahlen, die für einen Verbleib von NNN sprachen. Obwohl geographisch etwas breiter aufgestellt und trotz höherer Dividendenrendite musste damit W. P. Carey weichen. Dafür enthält die REIT-komponente des Blitz-Depots nunmehr sowohl Gewerbe- als auch Wohnimmobilien. Ferner habe ich im Rahmen der Rebalancierung die Liquiditätsquote auf nahe Null heruntergefahren und zwei Positionen aufgestockt, zum einen Fortis, zum anderen National Grid.

Auswertung des Depots

Bei der Portfolioauswertung stütze ich mich zwecks Einordung nach wie vor auf die typisch angelsächsische Klassifizierung. Diese umfasst vier grundlegende, aber nicht trennscharfe Anlagekategorien: Aktien, alternative Anlagen, Geldwerte und Sachwerte. Sämtliche nachfolgende Angaben einschließlich derjenigen zur Dividende beziehen sich zum Zeitpunkt des Halbjahreswechsels vor dem Austausch und der Rebalancierung.

Auf Aktien entfallen 62 Prozent des veranlagten Depotvolumens, Sachwerte kommen auf 32 und alternative Anlagen auf sechs Prozent; hier haben sich so gut wie keine Änderungen ergeben. Zu den Sachwerten zählen neben den Infrastrukturunternehmen die beiden REITs, zu den alternativen Anlagen der Mittelstandsfinanzierer Hercules Capital. Hierbei handelt es sich um eine Business Development Company (BDC), also streng regulatorisch genommen um eine Sammelanlage beziehungsweise CEF. Nichts desto trotz passt der Titel zur Abrundung des Depots.

Gehen wir eine Ebene weiter herunter. Bei den Branchen oder Sektoren hat sich ebenfalls kaum etwas getan, es dominieren Infrastrukturbetreiber mit 37 Prozent vor Finanztitel mit 28 und der Immobilienwirtschaft mit acht Prozent. Auf den Plätzen folgen mehr oder weniger gleichverteilt die Branchen Dienstleistungen, Gesundheit, Industrie, Private Equity und Konsum. Die Finanztitel umfassen ausschließlich Versicherungen und Vermögensverwalter, in Banken bin ich nicht investiert.

Auch bei der geographischen Verteilung gab es fast keine Verschiebungen, die meisten im Depot enthaltenen Aktien operieren länderübergreifend. Insgesamt sind dies 53 Prozent. Es folgen die Vereinigten Staaten mit 21, Großbritannien mit 13, Nordamerika mit acht und Spanien mit fünf Prozent. Diese Verteilung spiegelt sich auch in den Handelswährungen wider. In US-Dollar notierte Titel machen 42 Prozent des Portfolios aus, Papiere in Britischen Pfund 34 Prozent, es folgen der Euro und der Schweizer Franken mit 18 beziehungsweise sechs Prozent.

Zusammenfassung und Ausblick

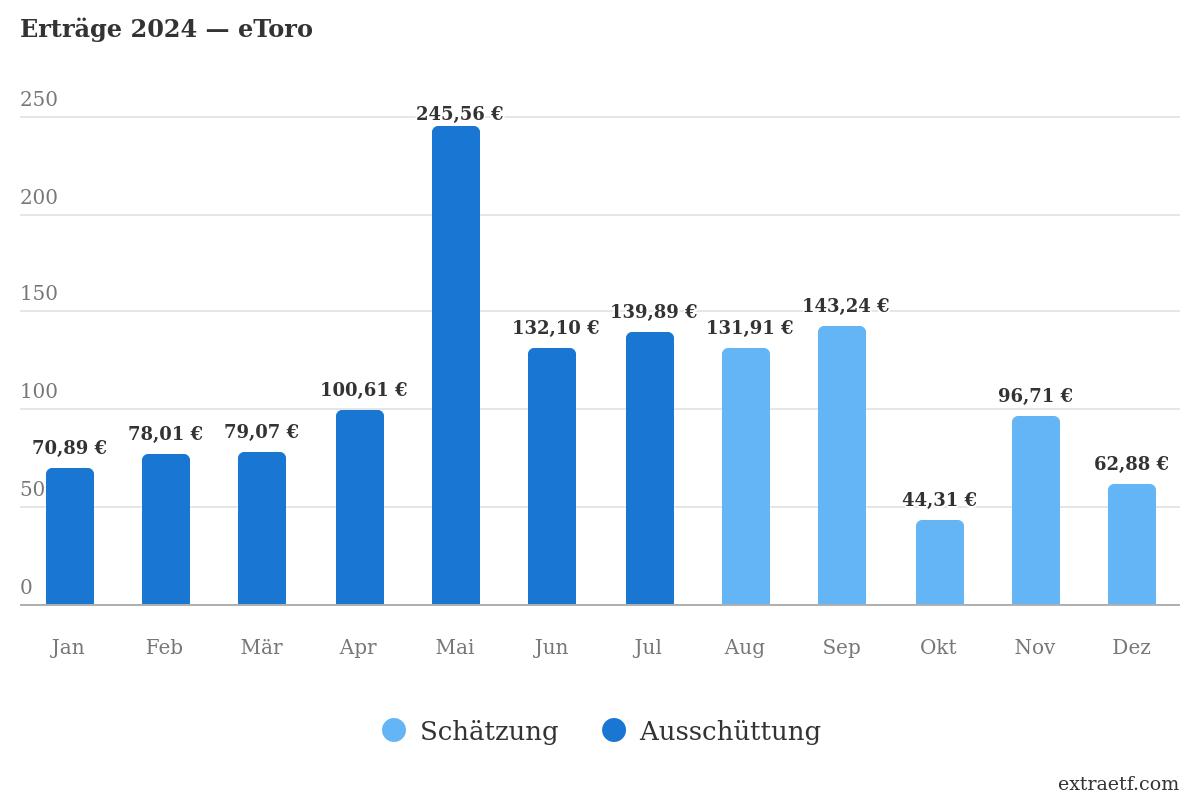

Die Ausschüttungsrendite des Gesamtportfolios belief sich bezogen auf die gezahlten Dividenden der letzten zwölf Monate auf 5,8 Prozent. Im zweiten Halbjahr konnten dabei 602,82 Euro an Bruttodividenden verbucht werden. Die derzeit niedrigste Dividendenrendite pro Jahr weist mit 3,3 Prozent die Omnicom Group aus, dahinter folgen die Münchener Rück und die Southern Company. Die höchste Dividendenrendite verzeichnet nunmehr BAT mit 9,5 Prozent pro Jahr. Der Tabakgigant verweit die stark im Kurs gestiegene Hercules Capital sowie Legal & General auf die Plätze.

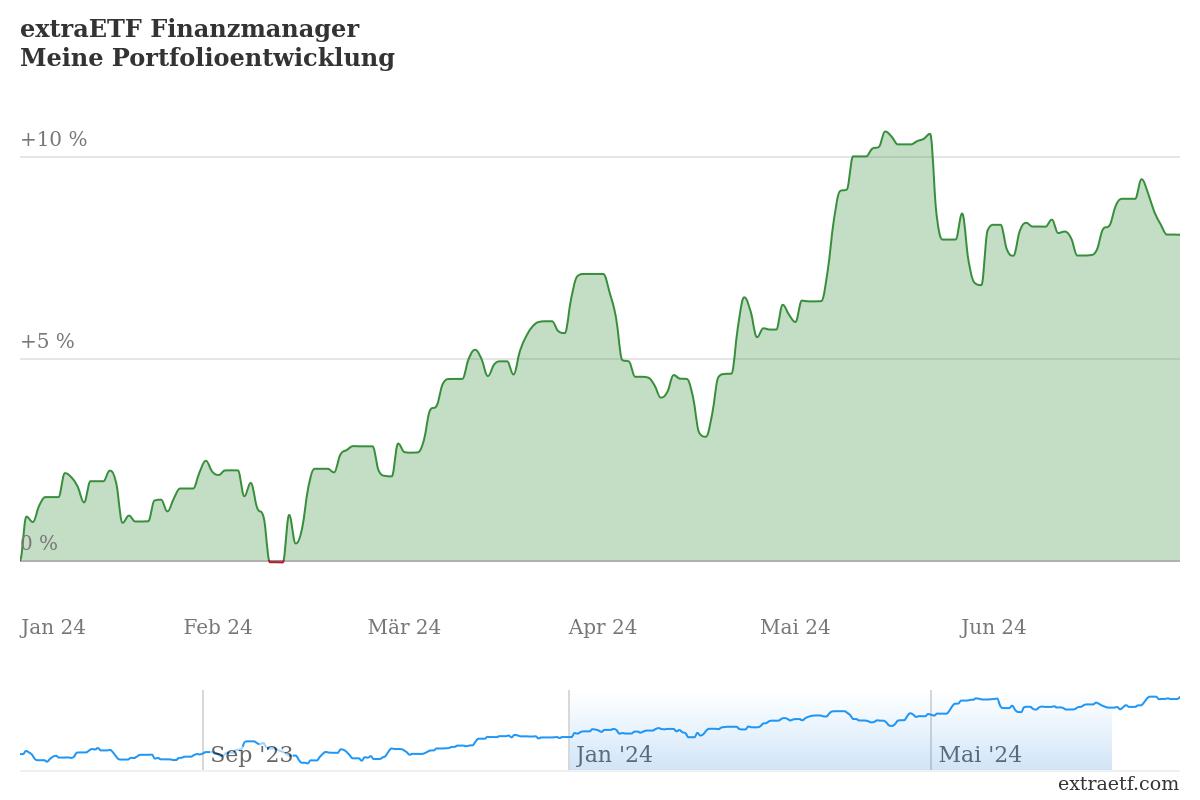

Bei den Kursgewinnen und -verlusten in der letzten sechs Monaten dominieren im grünen Bereich Hercules Capital mit 25 Prozent gefolgt von der Münchener Rück und der Swiss Life mit gut 24 beziehungsweise 14 Prozent. Am unteren Ende hat W. P. Carey mit über minus 24 Prozent die rote Laterne übernommen, weniger stark haben mit knapp 16 beziehungsweise zehn Prozent National Grid und Legal & General verloren. Die Gesamtrendite des Portfolios bestehend aus Kurssaldo zuzüglich Nettodividenden beläuft sich in Euro gerechnet für das zweite Halbjahr 2024 auf 9,5 Prozent. Der Vergleichsmaßstab steig im gleichen Zeitraum um 12,7 Prozent, wobei sich der S&P 500 als herausragender Treiber erwies.

Anmerkungen und Fragen zum Depot, der Strategie und einzelnen Positionen nehme ich gern über die Kommentarfunktion oder in den meinen einschlägigen Gruppen und Foren entgegen. Alle relevanten Daten, Zahlen und Fakten zum Aktien-Blitz-Depot bei eToro (*) gibt es selbstverständlich auch wieder in Form der bekannten und beliebten Excel-Tabelle. Das Dokument kann nachfolgend heruntergeladen werden:

PS: Zu den beiden Altlasten Gazprom und Sberbank kann ich weiterhin nichts neues verkünden. Beide Titel sind nach wie vor durch den Broker für den Handel gesperrt und auf einen Erinnerungswert von wenigen Cent abgeschrieben. Die Hintergründe gibt es zum Nachhören in der 14. Folge der Schatzmeister. Nach wie vor heißt es also sich in Geduld zu üben und die Positionen mental abzuschreiben, was ich auch längst getan habe.

Beitrag im Videoformat

Anzeige

Beitrag teilen

Ihre Wünsche

Gibt es weitere interessante Dividendenaktien, die in obiges Beuteschema passen? Empfehlungen und Vorschläge nehme ich gerne über die Kommentare oder per E-Mail entgegen!

Hi,

warum besparst du das Portfolio eigentlich nicht mehr?

VG

Hallo,

das Aktien-Blitz-Depot habe ich noch nie bespart, da der Broker keine Aktiensparpläne anbietet. Gestartet habe ich das Portfolio stattdessen mit einer Einmalanlage. Allerdings wäre eine manuelle Investition von Sparbeiträgen möglich, das werde ich mir noch überlegen.

Viele Grüße

Luis