Inhalt

Beitrag im Audioformat

Mein quantitativer Ansatz

Nach den Sammelanlagen folgen die Einzelwerte. Letzte Woche habe ich an dieser Stelle über die Entwicklung des ETF-Blitz-Depots berichtet, in dieser Woche reiche ich wie versprochen die Zahlen, Daten und Fakten zum Aktien-Blitz-Depot nach. Um zumindest einen Punkt vorwegzunehmen: Im Gegensatz zu den Sammelanlagen sind die Einzelwerte in den vergangenen sechs Monaten ohne Eingriffe ausgekommen und auch zum Jahreswechsel erfolgte lediglich eine leichte Rebalancierung.

Doch dazu später mehr. Das Aktien-Blitz-Depot führe ich seit nunmehr einem Jahr getrennt von den ETF-Anlagen beim Neobroker eToro (*). Über die Hintergründe, die Portfolios separat zu führen, habe ich detailliert im vorletzten Halbjahresbericht informiert. Nach wie vor werden im Gegensatz zum ETF-Blitz-Depot die Positionen im Aktien-Blitz-Depot nicht monatlich bespart, da eToro (*) keine Sparpläne anbietet; ein klares Manko des Brokers. Stattdessen erfolgte der Aufbau des Portfolios über eine Einmalanlage, der initiale Wert im Januar 2023 betrug 22.915,25 Euro.

Hinweise zum Broker

Ähnlich wie Trade Republic (*) hat sich auch eToro (*) als Discountbroker positioniert, über den zahlreiche Aktien, ETFs, Kryptovermögenswerte, Rohstoffe, Währungen und Contracts for Difference (CFDs) weitgehend provisionsfrei geordert werden können. Bekannt geworden ist das Unternehmen zudem als erster Social-Trading-Anbieter, indem die schlanke Handelsplattform mit Elementen eines sozialen Netzwerks kombiniert wurde.

Sofern der jeweilige Anleger sein Depot ausdrücklich freigegeben hat, lassen sich beispielsweise die Positionen und zahlreiche Kennzahlen als relative Werte einsehen, kommentieren und über die kostenlose Copy-Trading-Funktion im gewünschten Maßstab komplett kopieren und automatisch aktualisieren. Voraussetzung dafür ist allerdings, dass bestimmte Portfoliovorgaben erfüllt und der Depotinhaber durch den Broker geprüft und als kopierbarer Investor freigeschaltet wurde.

Ich selbst nutze eToro (*) ausschließlich für das Aktien-Blitz-Depot und damit zum komplett gebührenfreien Kauf und Verkauf von Wertpapieren sowie zum Halten von Liquidität. Letztere wird vergleichsweise attraktiv verzinst. Die Gutschrift erfolgt monatlich, der Zinssatz wiederum ist gestaffelt und hängt von der Höhe des angelegten Gesamtdepotvolumens inklusive Wertpapiere ab. Auch das Aktien-Blitz-Depot wird minimalinvasiv und einkommensorientiert auf Basis eines quantitativen und weitgehend automatisierten Ansatzes veranlagt.

Der strategische Ansatz

Das Investitionsspektrum umfasst nach wie vor die beim Broker verfügbaren amerikanischen und europäischen Aktien. Die Vorauswahl erfolgt anhand der folgenden vier dividendenspezifischen Kennzahlen: Dividendenrendite, Auszahlungsquote, Dividendenkontinuität und Dividendenwachstum. Diese wird anschließend über fundamentale und technische Kriterien gefiltert. Hierzu gehören unter anderem Kapital- und Vermögensstruktur, Liquiditätsgrad, Cashflow, Kurs-Gewinn-Verhältnis und Momentum.

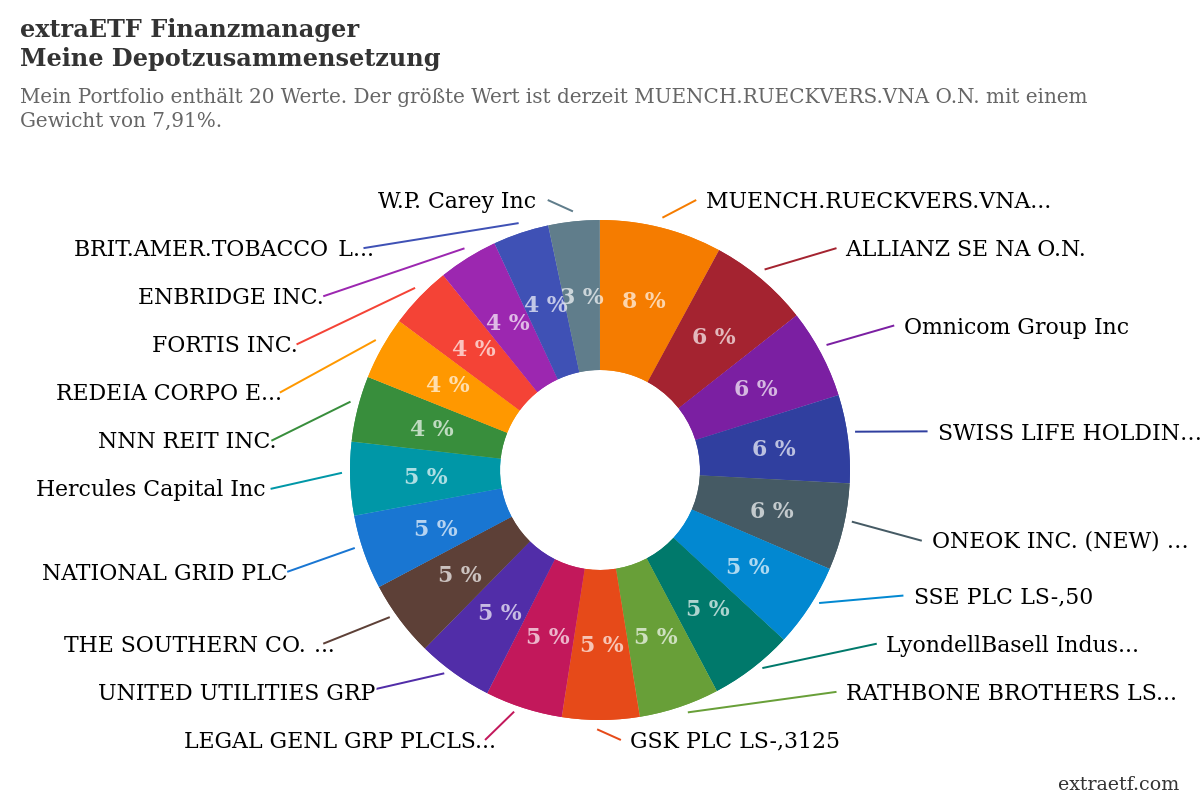

Aus der resultierenden Ergebnisliste wird manuell ein zwanzig Positionen umfassendes, diversifiziertes Portfolio zusammengestellt beziehungsweise aktualisiert, welches gezielt Branchen- und Länderschwerpunkte ausbilden darf. Derzeit sind beispielsweise überproportional viele britische Aktien sowie Versicherungs- und Versorgungsunternehmen im Depot vertreten.

Alle Positionen werden naiv gewichtet sowie halbjährlich überprüft und rebalanciert. Der Austausch einer Position findet jedoch nur statt, wenn mehrere Kriterien gerissen wurden und eine mittelfristige Erholung beziehungsweise Trendumkehr unwahrscheinlich erscheint. Darüber hinaus wird in Abhängigkeit der Marktphase eine Liquiditätsquote gehalten, die antizyklisch investiert oder aufgebaut wird.

Das Ziel meines Ansatzes ist es, aussichtsreiche (Dividenden-)Werte zu identifizieren, die mit einer hinreichenden Wahrscheinlichkeit ein überdurchschnittliches Gesamtergebnis in Relation zum Vergleichsmaßstab (Benchmark) erzielen. Diesen habe ich wie folgt definiert: 30 Prozent DAX, 30 Prozent EURO STOXX 50, 40 Prozent S&P 500, jeweils in Form eines kostengünstigen ETFs. Darüber steht das Aktien-Blitz-Depot natürlich auch im direkten Wettbewerb zum ETF-Blitz-Depot.

Eine abschließende Anmerkung zum Thema Social und Copy Trading: Trotz der kontroversen Diskussion rund um das Thema bin ich bei eToro (*) als kopierbarer Investor freigeschaltet. Alle Kunden des Brokers können mein Portfolio also mit einem Mausklick nachbilden und dürfen dabei darauf vertrauen, dass ich mit meinem eigenen Depot keinen Schmu betreibe, was mir ja unmittelbar selbst schaden würde.

Der Mindestbetrag zum Kopieren beträgt 200 US-Dollar. Die Umsetzung erfolgt anteilsmäßig mit Bruchteilen der jeweiligen Originalaktien im eigenen Depot und nicht über eine synthetische Konstruktion. Seit neuestem führen auch Ein- und Auszahlungen im kopierten Depot zu einer automatischen Umschichtung beim Kopierer. Monetär profitiere ich übrigens von zusätzlichen Kopierern nicht! Zu finden ist das Aktien-Blitz-Depot unter meinem Nutzernamen baresistwahres, die Positionen und Kennzahlen sind auch für Nichtkunden einsehbar.

Die aktuelle Zusammenstellung

Das Aktien-Blitz-Depot für Dividendenwerte umfasste zum Jahreswechsel in alphabetischer Reihenfolge unverändert folgende zwanzig Positionen:

| Name | Kürzel | Branche | Schwerpunkt | Region |

|---|---|---|---|---|

| Allianz | ALV | Finanzen | Versicherung | Welt |

| BAT | BATS | Konsum | Tabak | Welt |

| Enbridge | ENB | Infrastruktur | Pipelines | Nordamerika |

| Fortis | FTS | Infrastruktur | Energieversorgung | Nordamerika |

| GSK | GSK | Gesundheit | Pharmazie | Welt |

| Hercules Capital | HTGC | Private Equity | Mittelstand | USA |

| Legal & General | LGEN | Finanzen | Versicherung | Welt |

| LyondellBasell | LYB | Industrie | Chemie | Welt |

| Münchener Rück | MUV | Finanzen | Rückversicherung | Welt |

| National Grid | NG | Infrastruktur | Stromnetze | UK |

| NNN REIT | NNN | Immobilien | Gewerbeimmobilien | USA |

| Omnicom Group | OMC | Dienstleistungen | Marketing | Welt |

| ONEOK | OKE | Infrastruktur | Pipelines | USA |

| Rathbones Group | RAT | Finanzen | Vermögensverwaltung | Welt |

| Red Eléctrica | RED | Infrastruktur | Stromnetze | Spanien |

| Southern Company | SO | Infrastruktur | Kraftwerke | USA |

| SSE | SSE | Infrastruktur | Energieversorgung | UK |

| Swiss Life | SLHN | Finanzen | Versicherung | Welt |

| United Utilities | UU | Infrastruktur | Wasserversorgung | UK |

| W. P. Carey | WPC | Immobilien | Gewerbeimmobilien | Welt |

Die Liquiditätsquote betrug zum Tag der Auswertung 2,2 Prozent. Wie bereits eingangs erwähnt, gab es im Verlauf des vergangenen halben Jahres beziehungsweise zum Jahreswechsel weder Abgänge noch Neuzugänge. Auf die zwanzig unverändert gehaltenen Werte gehe ich an dieser Stelle nicht weiter ein, im Detail habe ich diese in letzten sowie vorletzten Beitrag zum Aktien-Blitz-Depot präsentiert.

Rebalancierung des Depots

Mangels neuer Engagements blieb es am Ende bei einer Rebalancierung des Depots. Reduziert haben ich die beiden Top-Titel des Portfolios, zum einen die Münchener Rück um 430,00 Euro sowie die Allianz um 120,00 Euro. Aufgestockt wurden dafür im Gegenzug Enbridge um 140,00 Euro, Red Eléctrica um 180,00 Euro sowie BAT und W. P. Carey jeweils um 370,00 Euro. Das war es auch schon mit den Transaktionen zum Halbjahreswechsel.

Die einzige Position, mit der ich nach wie vor ein wenig hadere, ist BAT. Der Tabakgigant gehört zu den zuletzt in der Blogosphäre vermutlich am häufigsten diskutierten Titeln, daher erspare ich mir an dieser Stelle eine weitere Besprechung der Pro- und Kontraargumente. Letztlich habe ich die Position gewissermaßen „auf Bewährung“ im Depot belassen, nicht zuletzt, um den Bereich der Konsumgüter mit einem finanziell nach wie vor stabilen und cashflow-starken Vertreter zu besetzen.

Auswertung des Depots

Bei der Portfolioauswertung stütze ich mich zur Einordung der Titel auf die typisch angelsächsische Klassifizierung. Diese umfasst vier grundlegende, allerdings nicht immer ganz trennscharfe Anlagekategorien, nämlich Aktien, alternative Anlagen, Geldwerte und Sachwerte. Sämtliche nachfolgende Angaben – auch zur Dividende – beziehen sich zum Zeitpunkt des Jahreswechsels vor Rebalancierung.

Auf Aktien entfallen 65 Prozent des veranlagten Depotvolumens, Sachwerte kommen auf 30 und alternative Anlagen auf fünf Prozent; hier hat sich also kaum eine Änderung ergeben. In die Kategorie der Sachwerte fallen neben den Infrastrukturunternehmen die beiden Real Estate Investment Trusts (REITs), zu den alternativen Anlagen zählt der Mittelstandsfinanzierer Hercules Capital. Hierbei handelt es sich um eine Business Development Company (BDC), also streng regulatorisch genommen um eine Sammelanlage. Nichts desto trotz passte der Titel einfach zur Abrundung des Depots.

Gehen wir eine Ebene weiter herunter. Bei den Subklassen, sprich Branchen oder Sektoren, dominieren wie zuvor Infrastrukturbetreiber mit 38 Prozent vor Finanztitel mit 30 und der Immobilienwirtschaft mit acht Prozent. Auf den Plätzen folgen mehr oder weniger gleichverteilt die Branchen Dienstleistungen, Gesundheit, Industrie, Private Equity und Konsumgüter. Die Finanztitel sind ausschließlich durch Versicherungen und Vermögensverwalter repräsentiert, Banken bleiben außen vor.

Auch an der geographischen Aktivität hat sich nichts getan, die meisten im Depot enthaltenen Aktien operieren länderübergreifend. Insgesamt sind dies 53 Prozent. Dann kommen die Vereinigten Staaten mit 20, Großbritannien mit 15, Nordamerika mit acht und Spanien mit vier Prozent. Diese Verteilung spiegelt sich auch in den Handelswährungen wider. In US-Dollar notierte Titel machen 42 Prozent des Portfolios aus, Papiere in Britischen Pfund 34 Prozent, es folgen der Euro und der Schweizer Franken mit 18 beziehungsweise sechs Prozent.

Zusammenfassung und Ausblick

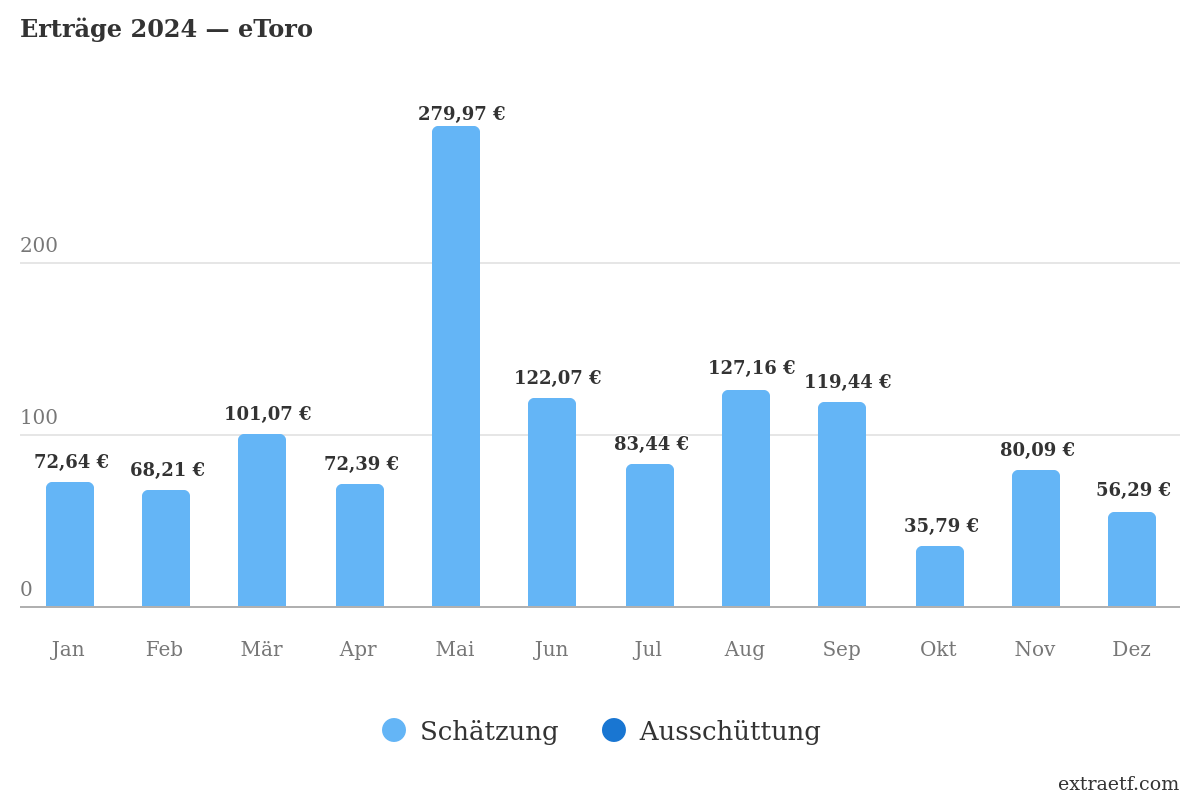

Die Ausschüttungsrendite des Gesamtportfolios belief sich bezogen auf die gezahlten Dividenden der letzten zwölf Monate auf 5,4 Prozent. Im zweiten Halbjahr konnten dabei 520,96 Euro an Bruttodividenden verbucht werden, von denen 63,75 Euro respektive 12,2 Prozent an Quellensteuern einbehalten wurden.

Die derzeit niedrigste Dividendenrendite pro Jahr weist aufgrund der stark angezogenen Kurse die Münchener Rück mit 2,9 Prozent aus, gefolgt von der Omnicom Group und der Southern Company. Die höchste Dividendenrendite kann nicht zuletzt aufgrund regulatorischer Gründe sowie der Befreiung von der Körperschaftssteuer Hercules Capital mit knapp zwölf Prozent p. a. verzeichnen, es folgen Enbridge und BAT mit jeweils knapp zweistelligen Werten.

Bezüglich der Kursgewinne und -verluste sieht das ganze fast spiegelbildlich aus, mit weitem Abstand und einem Kursplus von knapp 70 Prozent steht die Münchner Rück auf Platz eins, es folgen die Allianz mit knapp 38 und die Swisslife mit 21 Prozent. Die rote Laterne kann mit über 36 Prozent Verlust die BAT für sich beanspruchen, deutlich vor W. P. Carey und Enbridge. Die Gesamtrendite des Portfolios bestehend aus Kurssaldo zuzüglich Nettodividenden beläuft sich in Euro gerechnet für das zweite Halbjahr 2024 auf 4,4 Prozent. Der Vergleichsmaßstab steig im gleichen Zeitraum um 4,9 Prozent.

Anmerkungen und Fragen zum Depot, der Strategie und einzelnen Positionen nehme ich gern über die Kommentarfunktion oder in den meinen einschlägigen Gruppen und Foren entgegen. Analog zum ETF-Blitz-Depot gibt es alle relevanten Daten, Zahlen und Fakten zum Aktien-Blitz-Depot bei eToro (*) in Form der bekannten und beliebten Excel-Tabelle. Das Dokument kann nachfolgend heruntergeladen werden:

PS: Zu den beiden Altlasten Gazprom und Sberbank kann ich nichts neues verkünden. Beide Titel sind nach wie vor durch den Broker für den Handel gesperrt und auf einen Erinnerungswert von wenigen Cent abgeschrieben. Die Hintergründe gibt es zum Nachhören in der 14. Folge der Schatzmeister. Nach wie vor heißt es also sich in Geduld zu üben und die Positionen mental abzuschreiben (was ich auch längst getan habe).

Beitrag im Videoformat

Anzeige

Beitrag teilen

Ihre Wünsche

Kennen Sie weitere interessante Dividendenaktien, die in obiges Beuteschema passen? Schreiben Sie Ihre Vorschläge in die Kommentare oder senden Sie mir Ihre Empfehlungen per E-Mail!

Moin Luis,

irgendwas passt nicht zwischen der Liste „Die aktuelle Zusammenstellung“ im Text und deiner Excel-Liste. Dort gibt es Unterschiede (z.B. LGEN und LEG). Kannst du das bitte nochmals prüfen und evtl. aktualiseren.

Gruss

baymun

Hallo Bayum,

danke für den Hinweis. In dem Beitrag war die Liste des letzten Halbjahrs verlinkt statt der aktuellen. Ich habe den Fehler berichtigt.

Viele Grüße

Luis