Inhalt

Zweimal ein klares Jein

Innerhalb des zu Anlagezwecken zur Verfügung stehenden Investitionsspektrums wird in der gängigen Finanz- und Börsenliteratur meist zwischen den beiden Grundkategorien Geldwert und Sachwert unterschieden.

Zu den Geldwerten gehören Bargeld, Giro- und Festgeldkonten, Sparbücher und Banksparpläne sowie Anleihen und sonstige Formen der verzinslichen Geldanlage. Jedem Geldwert liegt eine Gläubiger-Schuldner-Vereinbarung (Kredit) zugrunde, bei dem der Forderung des Käufers eine Verbindlichkeit des Verkäufers gegenübersteht. Als währungsgebundene Nenngröße ist jeder Geldwert unmittelbar dem Risiko des Kaufkraftschwunds sowie Zahlungsausfalls ausgesetzt.

Im Gegensatz dazu bezeichnen Sachwerte dingliche Güter. Hierzu zählen beispielsweise Immobilien, Maschinen- und Fuhrparks sowie Rohstoffe und Gegenstände jeder Art wie Kunst, Schmuck und Wein. Zwar sind Sachwerte nicht an einen monetären Nennwert gebunden, wohl aber werden deren Preise in Geld ausgedrückt. Aus diesem Grund unterliegen Sachwerte anders als Geldwerte zwar keinem Kredit- dafür aber einem Kursschwankungsrisiko. Juristisch betrachtet sind Geldwerte dem Schuld-, Sachwerte hingegen dem Sachenrecht zugeordnet.

Das Ertragspotenzial entscheidet

Wo lassen sich in diesem Kontext Aktien einsortieren? Börsennotierte Unternehmensbeteiligungen werden in der einschlägigen Literatur typischerweise den Sachwerten zugeschlagen. Das ist aus zweierlei Gründen in dieser Pauschalität allerdings nicht korrekt. Zum einen ist der entsprechende Sach- oder Substanzwert stark vom Geschäftsmodell des jeweiligen Unternehmens abhängig. Bei einem Pipelinebetreiber ist er relativ hoch, bei einem Softwaredienstleister relativ niedrig.

Zum zweiten ist der Substanzwert, sofern denn vorhanden, eine rein theoretische Größe. Denn einerseits kann ein Anleger den Substanzwert, also Teile des Sachanlagevermögens, gerade nicht nach Belieben realisieren. Andererseits ist dieser Wert in aller Regel hochgradig an das spezifische Ertragspotenzial gekoppelt. Kann mit einem Sachwert kein Umsatz erzielt werden geht auch der Preis in extremis gen Null. Dies wird im Fall des Pipelinebetreibers unmittelbar ersichtlich, sobald beispielsweise alternative beziehungsweise günstigere Transporttechnologien oder -routen zur Verfügung stehen. Die Gefahr derartiger Ertragseinbußen und damit der Entwertung bestehenden Sachkapitals führte zu den Auseinandersetzungen rund um den Bau und die Inbetriebnahme der Nord-Stream-Pipeline in den 2000er Jahren.

Langfristig bemisst sich der Wert einer Aktie wie bei jeder anderen Investition auch anhand der hieraus zufließenden und auf die Gegenwart abgezinsten Erträge. Unternehmensbeteiligungen sind mithin Ertrags- und keine Sachwerte. Gleichwohl lassen sich letztere als dingliche Sicherheiten effektiv zur Sicherung von (Firmen-)Darlehen verwenden und meist problemlos beleihen oder verpfänden. Sie verbessern gegebenenfalls die Refinanzierungsmöglichkeiten von Unternehmen, wenngleich selbiges auch mit nicht dinglichen Vermögenswerten wie Patenten oder Lizenzen möglich ist.

Pipelinebetreiber versus Softwaredienstleister

Schützen substanzhaltige Unternehmensbilanzen Anleger wenigstens gegen das Damoklesschwert der Geldentwertung? Hierzu ein anschauliches Beispiel, welches ich einem Vortrag von Matthias Riechert, Gründer und Partner der Polleit & Riechert Investment Management LLP, entnommen habe und für welches ich erneut auf obigen Pipelinebetreiber und Softwaredienstleister zurückgreifen möchte.

Die Bilanz des Pipelinebetreibers weist 4 Geldeinheiten (GE) Umlaufvermögen und 16 GE Anlagevermögen aus. Beim Softwaredienstleister sind es ebenfalls 4 GE Umlauf- aber nur 1 GE Anlagevermögen. Beim Umlaufvermögen handelt es sich um liquide Mittel, beim Anlagevermögen um die Pipeline respektive Hardware. Beide Firmen erwirtschaften einen Gewinn von 2 GE im Jahr, der ebenfalls in beiden Fällen an der Börse mit dem Faktor 10 (Kurs-Gewinn-Verhältnis oder kurz KGV) bewertet wird. Das heißt beide Unternehmen verfügen über eine Marktkapitalisierung von 20 GE. Der Pipelinebetreiber erwirtschaftet den Ertrag über die Einmalinvestition in Sachkapital, der Softwaredienstleister vor allem über periodische Ausgaben für Humankapital. Die Einmalinvestition des Pipelinebetreibers ist mit 20 GE wesentlich höher als die des Softwaredienstleisters mit 5 GE. Letzterer hat dafür vergleichsweise hohe laufende Kosten in Form von Löhnen und Gehältern.

| Posten | Pipelinebetreiber | Softwaredienstleister |

|---|---|---|

| Anlagevermögen | 16 | 1 |

| Umlaufvermögen | 4 | 4 |

| Investition | 20 | 5 |

| Gewinn | 2 | 2 |

| Bewertung (KGV*10) | 20 | 20 |

Bilanzielle Auswirkung der Inflation

Was geschieht, wenn sich bei ansonsten gleichen Rahmenbedingungen die Preise verdoppeln? Im Fall des Pipelinebetreibers steigt der Wert des Umlaufvermögens auf 8, der des Anlagevermögens auf 32 GE. Beim Softwaredienstleister belaufen sich die entsprechenden Werte auf 8 beziehungsweise 2 GE. Der Gewinn beider Unternehmen hat sich gleichfalls verdoppelt, nämlich auf 4 GE. Bei gleichem KGV von 10 muss sich der entsprechende Unternehmenswert analog verdoppeln, nämlich auf 40 GE. Der nominale Wertzuwachs von jeweils 20 GE gleicht den Kaufkraftverlust absolut betrachtet aus.

| Posten | Pipelinebetreiber | Softwaredienstleister |

|---|---|---|

| Anlagevermögen | 32 | 2 |

| Umlaufvermögen | 8 | 8 |

| Investition | 40 | 10 |

| Gewinn | 4 | 4 |

| Bewertung (KGV*10) | 40 | 40 |

Relativ, nämlich auf die einmalige Investition bezogen, sieht das anders aus: Abzüglich derselben beträgt der reale Wertezuwachs beim Pipelinebetreiber nämlich 0 GE, beim Softwaredienstleiter hingegen 15 GE!

| Posten | Pipelinebetreiber | Softwaredienstleister |

|---|---|---|

| Wertezuwachs | +20 | +20 |

| Investition | -20 | -5 |

| Nettozuwachs | 0 | +15 |

Preisgestaltung und Kostenabwälzung

Dieses Beispiel veranschaulicht zwei Aspekte sehr deutlich. Zum einen hängt das Wohl und Wehe eines Unternehmens im inflationären Umfeld von der Fähigkeit ab, Preissteigerungen auf die Kunden überwälzen zu können, was wiederum den Ertragswertcharakter von Aktien klar demonstriert. Dies hängt von zahlreichen Faktoren ab, nicht zuletzt auch von den in Inflationsphasen beliebten Interventionen des Gesetzgebers. Gerade bei Immobilien, also dem Sachwert schlechthin, können Regulierungen wie beispielsweise Mietpreisbremsen dazu beitragen, dass eine Überwälzung nicht mehr möglich ist (und gegebenenfalls ganze Stadtteile mangels Investitionen verfallen). Hinzu kommt: Fakturieren Firmen zu bereits gestiegenen Preisen müssen sie beachten, dass ihr Anlagevermögen noch zu vorinflationären Beschaffungskosten bilanziert und abgeschrieben wird. Entsprechend werden die später fälligen Erhaltungs- beziehungsweise Wiederbeschaffungsinvestition nicht korrekt bepreist und gegebenenfalls der Kapitalstock verzehrt. Empirisch betrachtet ist daher ein Umfeld steigender Inflationsraten eher schlecht für Aktien. In der stark von Preissteigerungen geprägten Baisse der 1970er Jahren verlor beispielsweise der US-amerikanische S&P-500-Index real gut die Hälfte an Wert.

„Stinnes kauft alles“

Zum anderen gilt die Tatsache, dass Firmen mit geringem Anlagevermögen während inflationärer Phasen im Vorteil gegenüber solchen mit hohem Anlagevermögen sind, nur unter einer bestimmten Voraussetzung. Nämlich dann, wenn es sich um eigenfinanzierte Vermögenswerte handelt! Anders sieht die Rechnung aus, wenn der Pipelinebetreiber seine Investition kreditfinanziert. Das wiederum ist zu vorteilhaften Konditionen möglich, da der Betreiber die bei Banken beliebten dinglichen Sicherheiten anbieten kann. Eine anziehende Inflation erzeugt unter diesen Voraussetzungen eine Hebelwirkung, welche nicht nur das Geld sondern eben auch die Schulden real entwertet, wenn der Preis der Sicherheit real zumindest konstant bleibt. Hätte der Pipelinebetreiber sein Anlagevermögen zum Preis von 16 GE komplett, also zu 100 Prozent, fremdfinanziert, wäre die Schuldenquote nach Verdoppelung der Preise automatisch auf 50 Prozent gesunken (Wert des Anlagevermögens: 32 GE, Wert der Schulden: 16 GE).

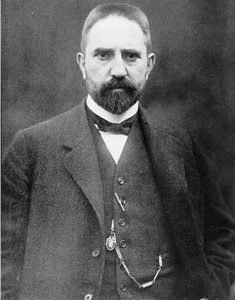

Ein Mann, der diese Klaviatur wie kein anderer zu spielen wusste war der „Inflationskönig“ Hugo Stinnes. Nach dem Ersten Weltkrieg erwarb er ein Konglomerat aus Industriebetrieben, Fahrzeug- und Maschinenbauunternehmen, Reedereien, Zellstofffabriken und Verlagen. Bereits im Mai 1920 ulkte die Wochenbeilage des Berliner Tageblatts „Stinnes kauft alles“. Zum Zeitpunkt seines Todes im April 1924 war Stinnes durch den massiven Einsatz von Fremdkapital an 4.554 Betrieben mit fast 3.000 Produktionsstätten beteiligt. Zins und Tilgung konnten bis dato problemlos in immer wertloseren Reichsmark erfolgen. Die wenige Monate später erfolgte Währungsreform wirkte wie ein deflationärer Schock auf das Konglomerat, dass nun unter der Last der finanziellen Verpflichtungen zusammenbrach. Hugo Stinnes Erben erwiesen sich letztlich als weitaus weniger virtuose Pianisten angesichts des Umschlags der Tonart von Dur zu Moll. Details hierzu sind in der äußerst umfangreichen Biographie „Hugo Stinnes: Biographie eines Industriellen 1870-1924“ (*) nachzulesen.

Eine Antwort auf „Aktien – Sachwerte und Inflationsschutz?“