Inhalt

Beitrag im Audioformat

Einstieg und Überblick

Bei meinem kürzlich erfolgen Rückblick zum ersten Jahrestag des Inkrafttretens der MiFID-II-Richtlinie habe ich verschiedene Ausweichstrategien für Privatanleger vorgestellt. Zum Hintergrund: Aufgrund besagter Richtlinie ist es für Anleger mit Wohnsitz in der Europäischen Union (EU) nicht mehr so einfach möglich, außereuropäische Exchange Traded Funds (ETFs) zu erwerben – sämtliche Details können besagtem Blogbeitrag entnommen werden. Als vergleichsweise einfach umzusetzende Strategie schlug ich vor, auf Wertpapieralternativen auszuweichen.

So unterbindet MiFID II den Handel mit ETFs, nicht jedoch mit australischen Investment Companies, kanadischen Trusts oder US-amerikanischen Closed-end Funds (CEFs), die technisch als Aktien gelten. All diese Alternativen lassen sich beispielsweise über CapTrader (*) oder LYNX Broker (*) handeln, sollten jedoch auch über gute inländische Broker geordert werden können. Für fünf populäre Hochdividenden-ETFs habe ich entsprechende Alternativen benannt. Eine davon möchte ich heute im Detail vorstellen, nämlich den Eaton Vance Tax-Advantaged Global Dividend Income Fund. Hierbei handelt es sich um einen CEF und den Gegenvorschlag zum Global X SuperDividend ETF, den unter Einkommensinvestoren vermutlich beliebtesten ETF!

Historie und Kennzahlen

Gemanagt wird der Eaton Vance Tax-Advantaged Global Dividend Income Fund von der gleichnamigen, in Boston ansässigen Fondsgesellschaft und Vermögensverwaltung. Hierbei handelt es sich um eine der ältesten ihrer Art in den USA. Hervorgegangen ist sie aus der Fusion der Eaton & Howard Inc. (gegründet 1924) sowie der Vance, Sanders & Company (gegründet 1934) im Jahr 1979. Eaton Vance ist selbst börsennotiert und Mitglied im S&P MidCap 400 Index. Aktuell verwalten die gut 1.000 Mitarbeiter des Unternehmens Vermögenswerte („assets under management“, AUM) in Höhe von über 422 Milliarden US-Dollar.

Unter den über 130 Fonds, die Eaton Vance verwaltet, befinden sich 30 CEFs, unter ihnen der am 30. Januar 2004 und damit gut sieben Jahre vor dem Global X SuperDividend ETF aufgelegte Eaton Vance Tax-Advantaged Global Dividend Income Fund. Dessen Kurs beträgt aktuell circa 14,65 US-Dollar, die Marktkapitalisierung liegt mit 1,12 Milliarden US-Dollar etwa 200 Millionen US-Dollar höher als die des Global X SuperDividend ETF. Kommen wir zur Vermögensallokation des Fonds. Derzeit setzt sich das verwaltete Vermögen wie folgt zusammen:

- 83 Prozent Stammaktien

- 11 Prozent Unternehmensanleihen

- 5 Prozent Vorzugsaktien

- 1 Prozent sonstige Vermögenswerte

In Summe besteht das Portfolio aus 154 Positionen. Bezüglich der geografischen Verteilung dominieren die USA mit knapp 60 vor Europa mit etwa 30 Prozent. Die fehlenden Prozentpunkte verteilen sich auf Asien und Lateinamerika. Bei den Branchen verteilen sich jeweils etwa zehn Prozent auf Finanzen, Gesundheit, Informationstechnologie, Industrie und Konsumgüter. Unter den Beteiligungen finden sich klassische Dividendenzahler wie REITs, Energie- und Infrastrukturunternehmen oder Tabakhersteller, ebenso jedoch auch der eine oder andere ehemalige Wachstumswert wie Amazon, Apple oder Microsoft.

Hier werden zwei Unterschiede im Vergleich zum Global X SuperDividend ETF ersichtlich, die letztendlich beide auf den aktiven beziehungsweise passiven Managementansatz zurückzuführen sind. Zum einen investiert der ETF automatisiert und folgt dabei einem Index, bei dem die Dividendenrendite, ergänzt um einige qualitative Vorgaben, im Vordergrund steht. Beim CEF steht die Auswahl hingegen dem Fondsmanagement frei. Die Leitlinien sind wie folgt beschrieben: „The Fund invests primarily in global dividend-paying common and preferred stocks and […] employs a value investment style and seeks to invest in dividend-paying common stocks that have the potential for meaningful dividend growth.“ Neben „reinen“ Dividendenwerten investiert das Team von Eaton Vance auch in Dividendenwachstumswerte, was beispielsweise die oben drei genannten Titel im Bestand erklärt.

Zum anderen führen die beiden verschiedenen Ansätze zu deutlichen Differenzen, was die Vermögensallokation betrifft. Während die Länderverteilung bei beiden Titeln nur unwesentlich differiert, sieht es bei den Anlageklassen schon anders aus. Der Fokus auf die Dividendenrendite führt beim ETF dazu, dass aktuell über die Hälfte des Fondsvermögens in Real Estate Investment Trusts (REITs) investiert ist – der Solactive Global SuperDividend Index, den der ETF nachbildet, kennt kein prozentuales Limit für einzelne Branchen. Im Gegensatz dazu sind die Vermögenswerte des CEFs sehr gleichmäßig auf alle volkswirtschaftlich bedeutenden Sektoren verteilt.

Ein weiterer Unterschied besteht in der Verwendung von Fremdkapital. Während der ETF, wie für diese Wertpapiergattung durchaus üblich, auf Kredite verzichtet, setzt der CEF diese in geringem Umfang ein. Auch das ist durchaus gängige Praxis, selbst bei offenen Investmentfonds deutscher Anbieter. Aktuell beträgt die Fremdkapitalquote knapp 25 Prozent, gesetzlich ist sie durch den US-amerikanischen Gesetzgeber auf ein Drittel der Vermögenswerte („net asset value“, NAV) gedeckelt. Diese summierten sich ausweislich des letzten Jahresberichts auf 1,696 Milliarden US-Dollar, die Schulden betrugen 420 Millionen US-Dollar. Mit dem CEF gehen Anleger also ein geringfügig höheres Risiko als mit dem ETF ein.

Konditionen und Besteuerung

Was die laufenden Kosten angeht, hat verständlicherweise der passiv gemanagte Global X SuperDividend ETF klar die Nase vorne. Diese belaufen sich auf 0,58 Prozent des verwalteten Vermögens pro Jahr und liegen beim Eaton Vance Tax-Advantaged Global Dividend Income Fund mit 1,21 Prozent gut doppelt so hoch. Hinzu kommen aufgrund des Fremdkapitaleinsatzes Kreditkosten in Höhe von 0,57 Prozent, so dass die Gesamtkostenbelastung auf 1,78 Prozent steigt. Allerdings stehen den Kreditkosten potenzielle Erträge gegenüber, die diese mittel- bis langfristig übersteigen sollten.

Äußerst gering sind hingegen die Orderkosten. Der Eaton Vance Tax-Advantaged Global Dividend Income Fund ist an der New York Stock Exchange (NYSE) notiert und wird dort allein aufgrund der hohen Marktkapitalisierung liquide gehandelt. Dennoch empfehle ich wie stets sowohl Kauf- als auch Verkaufsaufträge zu limitieren. Äußerst günstig sind die Handelskosten wie eingangs erwähnt bei CapTrader (*) oder LYNX Broker (*), wo sich sogar eine Kleinorder von wenigen hundert US-Dollar lohnt.

Wie schon der Global X SuperDividend ETF schüttet auch der Eaton Vance Tax-Advantaged Global Dividend Income Fund monatlich aus. Und das äußerst konstant. Seit seiner Emission im Jahr 2004 beträgt die Ausschüttung 0,1025 US-Dollar pro Anteil und Monat. Das entspricht bei einem aktuellen Kurs von 14,65 US-Dollar einer auf das Jahr hochgerechneten Dividendenrendite von 8,4 Prozent. Lediglich in der Boomphase vor der Weltfinanzkrise zwischen 2005 und 2008 war die Dividende absolut betrachtet höher. Bemerkenswert ist ferner, dass sämtliche Auszahlungen bisher stets aus erzielten Dividenden und Zinsen getätigt wurden und nicht aus realisierten Kursgewinnen oder aus der Substanz.

Auch das gehört übrigens zur Strategie des Fondsmanagements. Das erklärte Ziel ist es nämlich, möglichst 100 Prozent der Dividenden als „qualified distributions“ ausweisen zu können, wozu ausgeschüttete Kursgewinne ausdrücklich nicht zählen! Warum diese auf den ersten Blick recht haarspalterische Unterscheidung? Der Grund liegt darin, dass „qualified distributions“ in den USA auf Ebene der Anleger wesentlich niedriger besteuert werden als „ordinary distributions“. Das erklärt auch das „Tax-Advantaged“, also „steueroptimiert“, im Namen des Fonds.

Wesentlich schwankungsanfälliger als die Dividenden- erwies sich die Kurshistorie – auch da erzähle ich regelmäßigen Lesern dieses Blogs nichts Neues. Im Zuge der Weltfinanzkrise markierte der CEF im März 2009 das historische Allzeittief bei 6,51 US-Dollar. Wer den Mut aufgebracht hätte, zu diesem Zeitpunkt zu investieren, wäre auf Basis obiger Ausschüttung mit einer Dividendenrendite von knapp 20 Prozent belohnt worden! Seit dem Tief hat sich der Kurs langsam und mäßig nach oben entwickelt, zuletzt jedoch wie vermutlich alle breit aufgestellten Fonds den 2018er-Crash voll mitgemacht.

Die steuerrechtliche Handhabung für heimische Anleger erfolgt wie bei CEFs üblich. Gemäß dem Doppelbesteuerungsabkommen (DBA) zwischen den USA und Deutschland werden 15 Prozent Quellensteuer fällig, die jedoch in voller Höhe auf die hiesige Abgeltungssteuer angerechnet werden kann. Für nicht in den USA veranlagte Anleger macht die Unterscheidung zwischen „qualified distributions“ und „ordinary distributions“ übrigens keinen Unterschied.

Chancen und Risiken

Bezüglich der Chancen und Risiken gelten im Wesentlichen die Ausführungen zum Global X SuperDividend ETF. So notiert der Eaton Vance Tax-Advantaged Global Dividend Income Fund zwar in US-Dollar und tätigt auch die Ausschüttungen in eben dieser Währung, allerdings handelt es sich nicht um eine lupenreine Dollar-Anlage. Der Grund: Der Fonds investiert weltweit und selbst von den dominierenden US-amerikanischen Unternehmen erzielen fast alle einen großen Teil ihrer Umsätze außerhalb der USA. Damit sind die Anleger über die zahlreichen Beteiligungen in eine Vielzahl von Währungen investiert die jedoch laufend in US-Dollar umgerechnet und eingepreist werden. Der US-Dollar dient also gewissermaßen als Basis- und Verrechnungswährung.

Durch die regional breite und vor allem auch sektoral sehr gleichmäßige Streuung ist der Eaton Vance Tax-Advantaged Global Dividend Income Fund in diesem Punkt besser aufgestellt als der Global X SuperDividend ETF mit seinem hohen REIT-Anteil. Der CEF dürfte also Währungs-, Einzelwert-, Branchen- und Länderrisiken – sofern diese nicht die USA direkt betreffen – gut absorbieren können. Das allgemeine Marktrisiko kann auch er nicht eliminieren, wie die Weltfinanzkrise zwischen 2007 und 2009 sowie der Crash im zweiten Halbjahr 2018 gezeigt haben. Wie im letzten Abschnitt kurz skizziert boten Zeiten ausgesprochener Kursschwäche allerdings auch gute Reinvestitionsmöglichkeiten mit doppeltem Hebel, bestehend aus einer hohen Dividendenrendite kombiniert mit Kurspotenzial. Beides gilt in Zukunft natürlich nur dann, wenn der Fonds nicht pleitegeht.

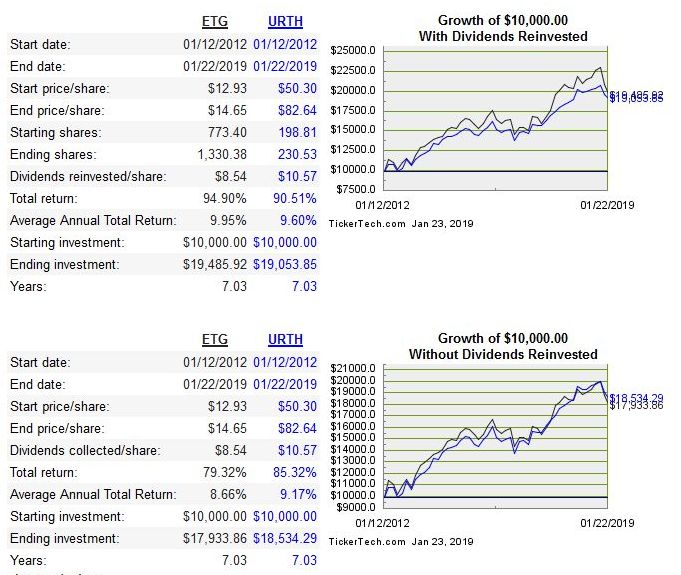

Betrachten wir zum Abschluss noch, wie sich der Eaton Vance Tax-Advantaged Global Dividend Income Fund im Vergleich zu einem ETF auf den MSCI World Index geschlagen hätte. Dieser repräsentiert einen besseren Maßstab als der Global X SuperDividend ETF mit seinem hohen Anteil an REITs, die ein abweichendes Rendite-Risiko-Profil aufweisen. Um Währungseffekte auszublenden habe ich hierfür auf den iShares MSCI World ETF zurückgegriffen, der an der NYSE Arca unter dem Kürzel URHT gehandelt wird und im Januar 2012 emittiert wurde.

Zumindest über die letzten sieben Jahre nehmen sich die beiden Papiere nicht viel. Der Eaton Vance Tax-Advantaged Global Dividend Income Fund weist mit knapp 95 Prozent eine geringfügig höhere Rendite auf als der iShares MSCI World ETF mit seinen gut 90 Prozent. Dies freilich unter der Voraussetzung, dass die Ausschüttungen bei beiden Titeln stets ungeschmälert reinvestiert worden wären, was bereits steuerrechtlich schwer zu bewerkstelligen ist. Ohne die Wiederanlage betrug die Gesamtrendite gut 79 beziehungsweise 85 Prozent – klar, dass der ausschüttungsorientierte Fonds hier das Nachsehen hat.

Zusammenfassung und Stammdaten

Ich habe den Eaton Vance Tax-Advantaged Global Dividend Income Fund als MiFID-II-sichere Alternative zum Global X SuperDividend ETF vorgestellt. Wie dargelegt, weisen beide Titel zahlreiche Übereinstimmungen auf, jedoch auch den einen oder anderen Unterschied, von dem der offensichtlichste der Branchenschwerpunkt des ETF sein dürfte. Vor diesem Hintergrund könnte die vorgestellte Alternative für den einen oder anderen Leser sogar die bessere sein – aber das hängt wie immer von den persönlichen Präferenzen ab. Anleger, die auf einen entsprechenden REIT-Anteil nicht verzichten wollen, können den Eaton Vance Tax-Advantaged Global Dividend Income Fund natürlich auch mit einem REIT-CEF kombinieren, beispielsweise dem Aberdeen Global Premier Properties Fund.

Der Eaton Vance Tax-Advantaged Global Dividend Income Fund kann an der NYSE über das Börsenkürzel ETG gehandelt werden. Aktuell notiert das Papier mit einem Abschlag von 8,5 Prozent zum inneren Wert, für einen US-Dollar Vermögenswerte werden also lediglich 91,5 Cent fällig. Die Internationale Wertpapierkennnummer (ISIN) lautet US27828S1015, das deutsche Pendant A0ML5U. Gehandelt wird der CEF allerdings ausschließlich in Übersee.

Anzeige

Beitrag teilen

Ihre Wünsche

Gibt es andere interessante Wertpapiere, die ich einem Cashtest unterziehen soll? Schreiben Sie mir Ihre Wünsche – mit oder ohne E-Mail-Kontakt!

Lieber Herr Pazos,

vielen Dank für diesen gelungenen Überblick.

Wie würden Sie den Eaton Vance mit dem Aberdeen Total Dynamic Dividend Fund vergleichen?

Grüße

Hallo,

tatsächlich ist der CEF von Aberdeen (AOD) ähnlich positioniert wie der von Eaton Vance (ETG), sowohl was die Länder- als auch die Branchenaufteilung angeht. Auch die Marktkapitalisierung ist ähnlich, ebenso wie die Dividendenrendite und Gebührenstruktur. Allerdings verzichtet AOD auf den Einsatz von Fremdkapital. Dies wiederum macht sich in der Gesamtperformance bemerkbar, denn hier liegt ETG über die letzten Jahre klar vorne (Vergleichsrechner: https://www.dividendchannel.com/drip-returns-calculator/). Auch die Dividendenhistorie ist bei ETG langjährig konstanter und deutlich stabiler. Letztlich ist es wie immer aber auch ein Stück weit Geschmackssache, welchem Papier der Anleger nun den Vorzug gibt.

Beste Grüße

Luis Pazos

Hallo Luis,

schöne Analyse, vielen Dank!

Mich würde interessieren wie sich dieser CEF zum AOD (Aberdeen Total Dynamic Dividend Fund) schlägt.

Der AOD hat eine TER von ~1,2% und eine Vergleichbare Rendite.

Gibt es gewichtige Argumente für oder gegen einen der beiden?

Danke dir!

Hallo Martin,

ja, gibt es, siehe meine Ausführungen zum Kommentar von Christian weiter oben!

Beste Grüße

Luis

Hallo Luis,

und weiter so. Kann es kaum erwarten bis ein neuer Cashtest als Podcast herauskommt.

Bei meiner Recherche zum o.g. Wertpapier bin ich auf das Schwesterwertpapier vom selben Anbieter mit dem Kürzel ETO gestoßen. Auszahlung monatlich, Kursverlauf fast identisch, Ausschüttung leicht höher… wie findest Du den?

Beste Grüße

Thomas

Hallo Thomas,

vielen Dank, da weiß ich doch, dass sich die Mühe lohnt – für so einen Beitrag einschließlich Vertonung gehen durchaus sechs Stunden drauf!

Zu Deiner Frage: Die beiden Schwesterfonds nehmen sich tatsächlich nicht viel, lediglich die Portfolioaufteilungen und damit auch Gesamtrenditen weichen ein wenig voneinander ab. Die letzten Jahre hat sich ETO tatsächlich ein wenig besser entwickelt als ETG, was für die Zukunft aber nichts heißen muss.

Beste Grüße

Luis

Danke für die Vorstellung. Ich habe damals (versehentlich) den EVT gekauf, da die Wortlaute der CEF-Bezeichnung sich sehr ähneln. Jedoch kann ich mich über die Performance des „Schwester-CEFs“ auch nicht beschweren und bleibe investiert. Ebenso befindet sich noch der ETV in meinem Portfolio, der noch mit einer Optionsstrategie „getunt“ ist. Der ETG wird steht aber auch ganz oben auf meiner Kaufliste! Wer mag, könnte sich auch Eaton selbst ins Depot legen. Mit derzeit ~ 3,5% Dividendenrendite und einem 10jährigen Div.wachstum von ~10%. (seit 37 Jahren Div.Steigerung, Payout Ratio unter 50%) sprechen für sich.

beste Grüße Hans-Jürgen

Hallo Hans-Jürgen,

es stimmt, bei den Namen muss man ein wenig aufpassen. EVT ist gewissermaßen ETO plus Optionsstrategie. Wenn der zur persönlichen Vermögensaufteilung passt, gibt es auch keinen Grund zum Verkauf. Vielen Dank für die Zahlen zur Eaton Vance Aktie!

Beste Grüße

Luis

Zur Info, da es mich anfangs ohne untere Quelle verwirrte: Der Aberdeen Global Premier Properties Fund wird noch oft unter seiner alten Bezeichnung geführt:

Alpine Global Premier Properties Fund. Der Ticker: AWP und die ISIN sind jedoch konstant geblieben.

Quelle:

https://www.prnewswire.com/news-releases/aberdeen-standard-investments-announces-completion-of-reorganization-of-assets-from-alpine-woods-capital-investors-llc-into-the-aberdeen-funds-trust-and-new-investment-advisory-agreements-with-three-closed-end-funds-300643600.html

Das stimmt, die Namen werden teilweise noch synonym benutzt, danke für die Klarstellung!

Hallo,

An welchem Tag des Monats schüttet der A0ML5U aus?

Mit freundlichen Grüßen

Marcus

Der Eaton Vance Tax-Advantaged Global Dividend Income Fund schüttet um den 20. eines jeden Monats aus, verbucht werden dürfte die Dividende dann gegen Ende des Monats. Das Ex-Datum (ab diesem Tag wird das Papier ohne die Dividende gehandelt) wird regelmäßig auf folgender Seite veröffentlicht (Menüpunkt „Performance“ und dort unter „Distribution History“):

https://funds.eatonvance.com/tax-advantaged-global-dividend-income-fund-etg.php

Beste Grüße

Luis Pazos

Der Aberdeen Global Premier Properties Fund ist bei der Comdirect nicht handelbar. Das wurde mir von der Kundenbetreuung auf Anfrage am 24.10.2018 mitgeteilt.

Ärgerlich…

Grüße

Michel

Gab es denn eine Begründung dazu? Bisweilen hilft es, so lange hartnäckig zu bleiben, bis der Titel freigeschaltet wird. Eine Alternative zum REIT-Fonds aus dem Haus Aberdeen ist der von CBRE:

https://www.cbreclarion.com/global-re-income-fund-igr/

Beste Grüße

Luis Pazos

Ich habe nochmal ne Mail an Comdirect geschrieben mit der Bitte um Begründung. Bisher habe ich noch keine Antwort.

Auch bei Onvista ist Aberdeen Global Premier Properties Fund nicht handelbar.

Ich habe von Comdirect eine Mail mit folgendem Inhalt erhalten:

“ (…) vielen Dank für Ihre Nachricht zur Handelbarkeit des Wertpapieres ALPINE GL. PREM.PROP.FD, WKN A0RB1Y, in unserem Hause.

Wir können nachvollziehen, dass Sie unsere vorherige Auskunft nicht zufriedenstellt und haben den Sachverhalt daher erneut für Sie geprüft. Es kann sehr unterschiedliche Gründe geben, weswegen ein Fonds bei comdirect nicht handelbar ist.

Bitte haben Sie Verständnis, dass wir Ihnen die Ursache hierfür nicht offenlegen und der Handel des Wertpapieres nach derzeitigem Stand auch weiterhin bei comdirect nicht möglich ist. Die von uns getroffenen Aussagen haben daher unverändert Bestand. (…) “

Was soll man davon halten..?!

So sehr ich die Comdirect als Unternehmen schätze, diese Antwort kann ich nicht nachvollziehen. Ebenso fehlt mir das Verständnis dafür, dass die Ursache nicht mitgeteilt wird. Nun ja, wenn ein Anbieter die gewünschte Leistung nicht erbringen kann oder möchte, bleibt die Möglichkeit, sich einen anderen zu suchen.

Beste Grüße

Luis Pazos

So, ich hab jetzt ein Konto bei Captrader eröffnet und den AWP (Aberdeen (vormals Alpine) Global Premier Properties Fund dort gekauft. War da kein Problem.

Allerdings ist das Prozedere mit Trader Workstation usw. für einen gepamperten Comdirect-Kunden schon gewöhnungsbedürftig.

Die Hotline ist aber sehr hilfreich und nett.

Alternativ zur TWS lässt sich mittlerweile aber auch das „Client Portal“ gut nutzen. Dieses kann jeder Kunde von CapTrader über das Login-Menü ganz oben rechts auf der Seite abrufen. Da ist der Verwöhnfaktor wesentlich höher. Ich fand die TWS zu Anfang übrigens ebenfalls grenzwertig. Ich muss allerdings zugeben, dass ich sie mittlerweile sogar gerne nutze und recht praktisch finde.

Beste Grüße

Luis Pazos

Der AWP lässt sich auch bei der comdirect handelt, allerdings mit Eingabe der WKN A2JLUA. Diese muss direkt in die Ordermaske eingetragen werden. Laut Social Media-Team ist der Datendienstleister bereits informiert, damit der CEF auch über den Informer aufgerufen werden kann.

Viele Grüße,

Jörg

Danke für die Information. Mittlerweile lassen sich wohl sehr viele Hochdividendenwerte bei Comdirect ordern, insbesondere Closed-end Funds stellen in der Regel kein Problem dar.

Beste Grüße

Luis

Hallo, wollte heute den ETO über ING kaufen, die normale Suchmaske erbrachte NICHTS, nach Reklamation, die schnell beantwortet wurde, hiess es, der Wert wäre handelbar, die Suchmaske brachte immer noch nichts, erst als ich den Wert in die Ordermaske eintrug, konnte ich handeln. Die Begründung der Hotline: Problem wäre bekannt, der Dienstleister wäre informiert.

BG Klaus

Hallo Klaus,

danke für die Anregung. Ich habe mir mal ETG und ETO angesehen und kann nicht so recht den Unterschied erkennen. Klar die Zusammensetzung ist anders, aber das Spektrum doch recht ähnlich. Gibt es einen grundlegenden Unterschied in der Strategie?

BG Henning

Hallo Henning,

ich zitiere einfach mal den Beitrag von Luis weiter oben, mehr weiss ich leider auch nicht, ich hoffe einfach, der ETO behält seinen leichten Vorsprung:

„Zu Deiner Frage: Die beiden Schwesterfonds nehmen sich tatsächlich nicht viel, lediglich die Portfolioaufteilungen und damit auch Gesamtrenditen weichen ein wenig voneinander ab. Die letzten Jahre hat sich ETO tatsächlich ein wenig besser entwickelt als ETG, was für die Zukunft aber nichts heißen muss.“

BG KLaus

Hallo Luis,

Ich taste mich gerade ins Thema. Zu diesem Fond hab ich eine anfängerfrage, ich hab bei SeekingAlpha gelesen das es ein geschlossener Fond ist. Bei meinem Halbwissen; hat das irgendwelche Nachteile?

Hallo Anne,

das besprochene Wertpapier ist ein US-amerikanischer Closed-end Fund (das steht ja auch im Blogbeitrag). Dies ist aber auf keinen Fall mit den so nur in Deutschland verbreiteten geschlossenen Fonds zu verwechseln. Closed-end Funds sind börsennotierte Beteiligungsgesellschaften, die umfangreichen Pflichten sowie der Börsenaufsicht unterliegen. Übrigens hat ausnahmslos jede Form der Geldanlage „irgendwelche“ Nachteile, siehe hierzu das Magische Dreieck der Geldanlage.

Beste Grüße

Luis

Hallo Luis,

ich schließe mich mal Anne an und habe auch eine Anfängerfrage zu dem CEF.

Ich würde diesen CEF gerne als Ersatz für einen ETF auf den MSCI World kaufen. Da er eine Sammelanlage ist, und ich solche sehr stark präferiere, kommt er für mich potenziell in Frage. Nur kann ich das Risiko des CEF im Vergleich zum ETF nicht einschätzen.

Konkret meine ich damit, dass ETFs meines Wissens nicht im klassischen Sinne „Pleite gehen“ können. Du schreibst bei diesem CEF, dass der „Anleger aufgrund des Fremdkapitals mit diesem CEF ein geringfügig höheres Risiko eingeht“ und „es gilt in Zukunft natürlich nur dann, wenn der Fonds nicht pleitegeht“.

Wie kann ich das mit dem „Pleite gehen“ eines CEFs verstehen? Ist das angelegte Kapital dann komplett weg oder werden die Vermögenswerte dann an die Anteilseigner wieder zurückgezahlt? Wie realistisch ist denn so eine Pleite? Schließlich möchte man ja mit so einer Anlage das Einzelwertrisiko minimieren und diese bis ins hohe Alter behalten. Wäre ein CEF ohne Fremdkapitaleinsatz einem ETF am ähnlichsten und könnte nicht Pleite gehen?

Vielen Dank schon einmal für deine Bemühungen und die tolle Webseite! Aufgrund deiner Ausführungen möchte ich jetzt auch Einkommensinvestor werden, mich monatlich über Zusatzeinkommen freuen und stelle deswegen jetzt so lange Anfängerfragen 😉

Hallo Michael,

wer in CEFs investiert muss damit leben, dass diese in begrenztem Maße Fremdkapital aufnehmen dürfen. Die meisten Titel machen von dieser Option auch Gebrauch, die Verschuldungsquoten sind allerdings allein durch den gesetzlichen Deckel relativ niedrig (Schulden müssen im Verhältnis eins zu drei durch Vermögenswerte gedeckt sein).

Anlagen, die mit Fremdkapital operieren sind per Definition riskanter als solche, die darauf verzichten. Von daher dürften die meisten CEFs einen Tick mehr Risiko aufweisen als Standard-ETFs. Letztlich ist es aber eine Einzelfallbetrachtung. Ein konservativer CEF mit niedriger Fremdkapitalquote ist in Summe weniger riskant als ein ETF auf einen exotischen Index. Aber wie immer in der Finanzwelt gilt: Einen Tod muss man sterben!

Und ja, mit „Pleite gehen“ meine ich, dass der CEF überschuldet und das Geld komplett weg ist. Das könnte bei einem sehr massiven Kurseinbruch der Fall sein: Angenommen, ein CEF bewirtschaftet ein Aktienportfolio im Wert von 100 Millionen US-Dollar, welches zu 25 Prozent fremdfinanziert ist. Die Schulden betragen also 25 Millionen US-Dollar und sind sogar vierfach durch Vermögenswerte gedeckt. Brechen die Kurse nun um 80 Prozent ein (Große Depression: 89 Prozent, Dotcom-Crash: 70 Prozent), beträgt der Wert des Portfolios nur noch 20 Millionen US-Dollar, während die Schulden nach wie vor bei 25 Millionen US-Dollar stehen. Der CEF ist in dem Fall pleite beziehungsweise überschuldet, die Anteile gehen auf Null, die Anleger verlieren alles – müssen allerdings nichts nachschießen!

Beste Grüße

Luis

Bei der comdirect sind CEFs leider nicht mehr handelbar, auch auf Nachfrage hin (leider ohne konkrete Begründung).

Viele Grüße,

Jörg

Hallo Jörg,

ich habe die Information erhalten, dass der Titel über die Comdirect nach wie vor handelbar ist. Der Informant ist in diesem Fall mein Podcast-Konterpart Anton Gneupel, der dort Kunde ist.

Beste Grüße

Luis

Hallo Luis,

Kann ich im Fall von WKN A0ML5U leider nicht bestätigen – die Ordermaske (Auslandsorder) ist noch ausfüllbar, vor der Bestätigung mittels TAN erscheint dann allerdings der Hinweis, dass das WP „aus regulatorischen Gründen“ leider nicht handelbar ist (was mir auch der Kundenservice schriftlich bestätigt hat). Vielleicht hat sich Anton nicht bis zum Ende durchgeklickt…

Viele Grüße,

Jörg

Hallo Jörg,

danke für den Hinweis, ich werde dem nachgehen. Unabhängig davon zieht Anton jetzt ebenfalls zu CapTrader um.

Beste Grüße

Luis

Hallo Jörg,

ich habe gerade von Anton die Bestätigung erhalten, dass aktuell tatsächlich keine Closed-end Funds bei der Comdirect mehr handelbar sind. Da scheint sich die Klassifizierung in den letzten Wochen geändert zu haben. Schade!

Beste Grüße

Luis

Hallo Luis,

habe das bereits im Podcast vernommen und werde meinerseits wohl dort ein Zweitdepot für entsprechende Werte eröffnen.

Viele Grüße,

Jörg

Hallo,

kann mir jemand etwas zum Zahlungstermin der Dividende bei diesem Fond sagen?

Wie lange dauert es bei deutschen Brokern, bis die Dividende vom letzten Zahltag 31.12. gutgeschrieben wird?

Mein Depot ist eher ETF basiert und von daher bin ich es eigentlich gewohnt, dass die Dividende nach 3-5 Tagen nach Zahltag auch da ist. Es gab aber auch schon Ausnahmen z.B. bei Realty Income, dass die Dividende erst 14 Tage nach Zahltag verbucht wurde.

Dauert das bei dem Eaton Fond ähnlich lange?

Naja, rechne das mal durch. US 31.12. ist vermutlich irgendwann nach Bankschluss Deutschland. Der 1.1. ist ein Feiertag, damit ist heute (7.12.) der 5. Werktag nach der Zahlung. ich vermute also, das Geld dürfte morgen bei dir ein

Bezüglich Handelbarkeit war zuletzt Captrader meine erste Wahl.

Nun wird IB allerdings mein Depot in die EU umziehen. Ist damit zu rechnen, dass ich dann die Wertpapiere, die ich bisher über Captrader (aber nicht über Comdirect, Onvista usw.) handeln konnte, nicht mehr handeln kann (Mifid 2)?

Konkret geht es um folgende Wertpapiere:

– US27828S1015

– US00302L1089

– US64190A1034

Für eine Einschätzung wäre ich dankbar.

Grüße, Michel

Hi,

m.E. macht das keinen Unterschied. Was du heute handeln kannst, kannst du auch danach, da Captrader heute die MIFID-Regeln bereits schon anwendet. Und lt. Luis sind CEF’s, wie deine genannten, eher als Aktie als Fonds/ETF zu sehen. Und die sind nunmal „MIFID“-frei.

Hallo awacs,

vielen Dank für Deine Antwort. Dem ist wohl so.

Auf Nachfrage hat mir Captrader mitgeteilt, dass die genannten Wertpapiere weiterhin handelbar sein werden.

Stellt sich mir (immer noch) die Frage, warum die bei allen mir bekannten deutschen Brokern nicht handelbar sind, wenn sie doch Mifid-2-konform sind…

Grüße

Michel