Inhalt

Beitrag im Audioformat

Einstieg und Überblick

Als Hans Carl von Carlowitz im Jahr 1713 seine Schrift „Sylvicultura oeconomica, oder haußwirthliche Nachricht und Naturmäßige Anweisung zur wilden Baum-Zucht“ veröffentlichte, konnte er nicht ahnen, dass er damit die ökologische Leitvokabel für das 21. Jahrhundert schlechthin setzen würde. Der sächsische Oberberghauptmann stellte als erster systematische Überlegungen an, „wie eine sothane [solche] Conservation und Anbau des Holzes anzustellen / daß es eine continuirliche beständige und nachhaltende Nutzung gebe / weiln es eine unentbehrliche Sache ist / ohne welche das Land in seinem Esse nicht bleiben mag“.

Anlass seiner Untersuchung war übrigens schon damals eine ausgewachsene Energiekrise, nämlich eine ausgesprochene Knappheit an Holz. Carlowitz Forschungsarbeit mündeten in der Erkenntnis, jährlich nicht mehr Holz zu schlagen als nachwächst. Eben diesen Zustand bezeichnete er als nachhaltig. Mittlerweile ist die ebenholzharte Forstwirtschaftsformel zur wachsweichen Worthülse degeneriert, mit der alles persilgrün geschmückt wird – selbst semantische Fragwürdigkeiten wie „nachhaltiger Konsum“.

Im Gegensatz zum Begriff der Nachhaltigkeit hat die Bedeutung der „Baum-Zucht“ seit den Tagen Carlowitz keine Verwässerung erfahren. Von den weltweit etwa 25.000 bekannten Holzarten werden zwischen 600 und 800 kultiviert und entsprechend ihrer spezifischen Eigenschaften für verschiedene Zwecke genutzt. Holz ist bereits seit vorhistorischen Zeiten einer der wichtigsten Rohstoffe der Menschheit, dessen jährliche Produktionsmenge auch heute noch diejenige von Aluminium, Beton und Stahl übertrifft. Ein Akteur auf diesem global bedeutenden Rohstoffmarkt ist das kanadische Unternehmen Acadian Timber Corporation.

Historie und Organisation

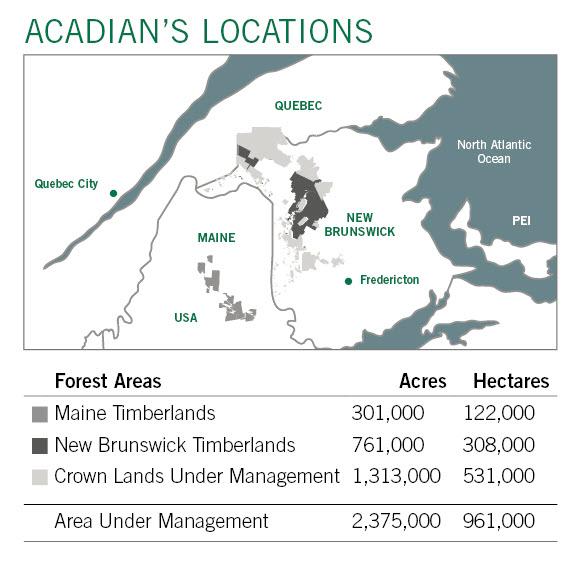

Die Unternehmenszentrale von Acadian Timber liegt im Osten des Landes an der kanadischen Pazifikküste in Vancouver, die natürlich nachwachsenden Vermögenswerte befinden sich hingegen am entgegengesetzten Ende, der ebenso rauen wie baumreichen Atlantikküste des Kontinents. Die forstwirtschaftlichen Aktivitäten erstrecken sich dabei auf 308.000 Hektar Waldfläche in der kanadischen Provinz New Brunswick sowie 121.000 Hektar Waldfläche im direkt angrenzenden US-amerikanischen Bundesstaat Maine. Beide Territorien sind nicht zuletzt aufgrund der natürlichen Bedingungen für die nachhaltige Holzproduktion prädestiniert, etwa 80 Prozent der Fläche sind von Wäldern bedeckt. Folglich sind Holzproduktion und -handel ein bedeutender regionaler Wirtschaftsfaktor.

Neben den eigenen Forstarealen bewirtschaftet Acadian Timber weitere 537.000 Hektar gepachtete Flächen in Kanada. In Summe verwaltet das Unternehmen also etwa eine Millionen Hektar oder 10.000 Quadratkilometer Wald, was zusammengelegt einer Fläche von 100 mal 100 Kilometern beziehungsweise knapp viermal der Grundfläche des Saarlandes entspricht. Damit steht Acadian Timber für 0,25 Promille der globalen Waldfläche von knapp 40 Millionen Quadratkilometern (Stand 2016) oder, überspitzt formuliert, für einen von 4.000 Bäumen weltweit. Gepflanzt, gehegt und geerntet werden übrigens sowohl Nadel- als auch Laubhölzer, welche teilweise direkt weiterverarbeitet werden. Abnehmer der Roh- und Zwischenprodukte sind ausschließlich regionale gewerbliche Kunden. Mit knapp 90 von ihnen unterhält Acadian Timber langfristig ausgerichtete Vertragsbeziehungen.

Gegründet beziehungsweise an die Börse gebracht wurde das Unternehmen übrigens von einer alten Bekannten, der Brookfield Asset Management mit Sitz in Toronto, die ebenfalls an der kanadischen Leitbörse unter dem Kürzel BAM gehandelt werden kann. Die bereits im Jahr 1899 gegründete Beteiligungsgesellschaft betreut im eigenen und fremden Auftrag Vermögenswerte in Höhe von zuletzt 515 Milliarden kanadischen Dollar und zeichnete sich bereits für den Börsengang und das Management des Wasserkraftwerksspezialisten Brookfield Renewable Partners aus, den ich ausführlich in einem früheren Blogbeitrag vorgestellt habe.

Im Prinzip ist Brookfield Asset Management mit Acadian Timber analog verfahren. In der ersten Dekade der 2000er Jahre wurden die forstwirtschaftlichen Beteiligungen der Vermögensverwaltung in einen Income Trust ausgegliedert und am 31. Januar 2006 an die Börse gebracht. Die ehemalige Mutter behielt dabei 45 Prozent der Anteile im Bestand und stellte zudem über eine weitere Tochter, die Brookfield Timberlands Management, das Management des Trusts. Historisch interessant ist allemal die Namensgebung, welche an die europäische Erstbesiedelung Mains, New Brunswicks und Nova Scotias durch französische Auswanderer anknüpft. Ab 1598 kolonisierten sie die Region, deren Entdecker, der Italiener Giovanni da Verrazzano, sie nach dem griechischen Arkadien benannte. Noch heute gilt akadisches Französisch als Regionaldialekt und werden Akadier neben den Quebeckern zu den Frankokanadiern gezählt. Und neben Kanada ist Main der einzige offiziell zweisprachige US-Bundesstaat, in dem sowohl Englisch als auch Französisch als Amtssprachen anerkannt sind.

Aus steuerrechtlichen Gründen erfolgte im Jahr 2011 die Umwandlung des Income Trusts in eine reguläre Aktiengesellschaft. Im Jahr 2019 trennte sich Brookfield Asset Management vollständig von seinem Engagement an Acadian Timber und veräußerte seinen 45-Prozent-Anteil an die Macer Forest Holdings, eine nicht börsennotierte Gesellschaft, die sich, wie der Name schon andeutet, auf den Erwerb und die langfristige Beteiligung an forstwirtschaftlichen Unternehmen spezialisiert hat. Letztlich gaben sich hierbei zwei Ankeraktionäre die Klinke in die Hand.

Seither hält Malcom Cockwell, ein ausgewiesener Branchenkenner, als Vorstandsvorsitzender die Zügel von Acadian Timer in der Hand. Zudem ist er mit 100.000 Aktien beziehungsweise einem Anteil von 0,6 Prozent der größte Einzelaktionär des Unternehmens. Darüber hinaus ist er in Führungspositionen bei den forstwirtschaftlichen Unternehmen Haliburton Forest und Forests Ontario sowie der Macer Forest Holding selbst tätig. Parallel zu deren Erwerb des Aktienpakets von Brookfield Asset Management wurde der bestehende Managementvertrag gekündigt, die Führung von einem externen auf ein internes Team umgestellt. Dabei ist es der neuen Haupteigentümerin gelungen, zahlreiche der zuvor externen Manager für eine Direktanstellung zu gewinnen und so eine bewährte Personalkontinuität zu bewahren.

Am operativen Geschäft von Acadian Timber sind besagte Änderungen ohnehin spurlos vorüber gegangen. Seit jeher ist das Unternehmen nicht nur im Kerngeschäft der Holzproduktion, sondern auch in der Weiterverarbeitung beziehungsweise Veredelung des Rohstoffs tätig. Organisatorisch ist Acadian Timber in fünf Geschäftsbereiche gegliedert, der nachfolgend angegebene Umsatzanteil bezieht sich jeweils auf das Geschäftsjahr 2019:

- Solid Wood (Umsatzanteil 55 Prozent): Massivholz für die Möbelherstellung und den Hausbau, Fenster, Türen, Böden sowie Einrichtungs- und Gebrauchsgegenstände

- Paper (Umsatzanteil 23 Prozent): Hygienepapier in Form von Papierhandtüchern, Taschentüchern, Toilettenpapier und Servietten sowie Pappe und Spezialpapier

- Engineered Wood Products (Umsatzanteil neun Prozent): Holzwerkstoffe wie Furnierholz, Sperrholz, Spanplatten und sonstige Verbundelemente aus (zerkleinertem) Holz

- Fuel (Umsatzanteil sieben Prozent): Brennmaterial vom klassischen Brennholz bis hin zu Pellets für moderne Heizanlagen

- Pulp (Umsatzanteil sechs Prozent): Zellstoff als Grundstoff für Hersteller von Binden, Filtertüten, Karton, Papier, Tampons, Verbandsstoff, Verpackungen, Watte etc.

Käufer der Roh- und Zwischenprodukte sind wie bereits erwähnt gewerbliche Abnehmer vor Ort. Selbstverständlich ist Acadian Timber beziehungsweise deren Holz auch zertifiziert. Im Gegensatz zu dem in Europa bekannten und verbreiteten Siegel des Forest Stewardship Council (FSC) wird das Unternehmen allerdings von der Sustainable Forestry Initiative (SFI) auditiert. Das ist insofern nachvollziehbar, als dass der FSC seinen Sitz in Bonn hat, die SFI jeweils einen in Ottawa und Washington D. C., also Kanada und den USA unterhält.

Beide sogenannte Non-Profit-Organisationen sind dem Carlowitzschen Prinzip der „nachhaltigen Forstwirtschaft“ verpflichtet. Hinzu gesellen sich Nebenpunkte wie beispielsweise Biodiversität, also die Vermeidung von Monokulturen oder der Erhalt ursprünglicher Wälder aber auch Arbeitssicherheit. Trotz des vergleichsweise gefährlichen Umfelds ereigneten sich im vergangenen Jahr bei Acadian Timber kein einziger schwerer und lediglich drei leichte Arbeitsunfälle, von denen sich die Mitarbeiter jedoch vollkommen erholt haben. Insgesamt beschäftigt das Unternehmen knapp 200 Angestellte.

Kennzahlen und Besteuerung

Knapp 16,7 Millionen Anteile von Acadian Timber laufen derzeit um. Das entspricht angesichts eines Kurses von zuletzt 13,80 kanadischen Dollar einer Marktkapitalisierung von etwa 230 Millionen kanadischen Dollar. Das wiederum ist circa einem hundertstel der umgerechnet 22,5 Milliarden kanadische Dollar, die der US-amerikanische Marktführer Weyerhaeuser auf die Börsenwaage bringt, dessen Unternehmenszentrale übrigens in Seattle und damit nur wenige Kilometer von der Acadian Timbers entfernt liegt. Operativ sind beide Unternehmen tatsächlich ähnlich aufgestellt, wenngleich Weyerhaeuser deutlich stärker in der Holzverarbeitung denn in der Holzproduktion aufgestellt ist. So bewirtschaftet das US-Unternehmen mit gut 10 Millionen Hektar Wald eine im Vergleich zur Marktkapitalisierung deutlich geringere Fläche als der Nachbar jenseits der Grenze. Zudem sind hiervon 5,7 Millionen Hektar kanadisches Pachtland, das entspricht übrigens ziemlich genau der Hälfte der Gesamtwaldfläche der Bundesrepublik Deutschland. Im Eigentum des Holzgiganten befinden sich die restlichen 4,4 Millionen Hektar Forstland.

Als äußerst stabil um nicht zu sagen fast langweilig haben sich die Umsatz- und Gewinnzahlen von Acadian Timber über die letzten Jahre erwiesen. Ausweislich der Bilanz wurde recht konstant 1,25 Millionen Kubikmeter Holz pro Jahr geerntet und verkauft, die Erlöse beliefen sich auf etwa 100 Millionen kanadische Dollar pro Jahr. Zum Vergleich: Weyerhaeuser erzielte einen 9,5-fach so hohen Umsatz und wird diesbezüglich fast identisch bewertet wie der kanadische Wettbewerber. Die Gewinnmarge von Acadian Timber lag durchgehend bei circa 24 Prozent, der freie Zahlungsstrom oder Cashflow zwischen 17 und 19 Millionen kanadischen Dollar.

Letzterer wurde auch stets in voller Höhe ausgeschüttet, die Payout Ratio belief sich also auf 100 Prozent. Das ist für ein Unternehmen, dessen Hauptprodukt auf natürlichem Wege nachwächst, durchaus machbar. Der nachwachsende Rohstoff macht sich darüber hinaus auch in der Rechnungslegung bemerkbar, im Vergleich zum bilanzierten Vermögen in Höhe von knapp 500 Millionen kanadischen Dollar fallen die Abschreibungen kaum ins Gewicht und dürften eher die Betriebs- und Geschäftsausstattung umfassen als die forstwirtschaftlichen Flächen, deren Wert allein mit 470 Millionen kanadischen Dollar angesetzt wird (Stand Ende 2019). Die langfristigen Schulden betragen gerade einmal 93 Millionen, das Eigenkapital knapp 290 Millionen kanadische Dollar. Damit liegt die Eigenkapitalquote bei sehr soliden 57,5 Prozent.

Dividenden werden quartalsweise ausgeschüttet, zuletzt 0,29 kanadische Dollar je Aktie, die auch für das zweite Quartal 2020 deklariert wurden und Mitte Juli zur Auszahlung anstehen. Dies entspricht einer Dividendenrendite von 8,4 Prozent pro Jahr. Seit 2010 hat das Unternehmen die Dividende zudem nie ausgesetzt oder gekürzt und kann damit den Status eines Hochdividenden-Aristokraten beanspruchen. Aktionäre der ersten Stunde dürfen sich zudem über einen schönen Kursgewinn freuen. Zwar ging es nach der Erstnotiz im Zuge der Weltfinanzkrise zunächst einmal von 9,95 kanadischen Dollar um die Hälfte runter, vom Tief im März 2009 bis Februar 2020 konnte sich der Kurs auf 18,05 kanadische Dollar in etwa vervierfachen, bevor er im Rahmen des Corona- beziehungsweise Shutdown-Crashs das marktgängige Drittel verlor.

Als klassische Einzelaktie unterliegt Acadian Timber selbstverständlich nicht der MiFID-II-Richtlinie und sollte daher für Anleger mit Wohnsitz in der Europäischen Union (EU) grundsätzlich handelbar sein, sofern der Broker die Toronto Stock Exchange (TSE) und den Titel führt. Ein kaum zu schlagendes Preis-Leistungs-Verhältnis für den Handel mit kanadischen Wertpapieren bietet Interactive Brokers beziehungsweise deren Ableger CapTrader (*) und LYNX Broker (*). Ein Kauf- beziehungsweise Verkaufsauftrag schlägt bei Letzteren gerade einmal mit einem Cent pro Aktie beziehungsweise ein Minimum von einem kanadischen Dollar pro Order zu Buche.

Ein weiterer Punkt, der für die beiden Broker spricht ist die korrekte Quellensteuerberechnung. Hier tun sich deutsche Institute schwer, die meisten von ihnen stellen das dafür nötige Formular nach dem sogenannten Common Reporting Standard (CRS) nicht zur Verfügung. Das CRS-Formular dient dem standardisierten Austausch von Finanzinformationen und ist bei zahlreichen Ländern die Voraussetzung dafür, dass nicht der Maximalsatz, sondern die reduzierte Quellensteuer gemäß Doppelbesteuerungsabkommen (DBA) abgeführt wird. Im Fall von Kanada sind das 15 Prozent, die in Deutschland veranlagte Investoren komplett auf die Abgeltungssteuer anrechnen können. Nachlesen lässt sich dies in Artikel 10, Absatz (2), Buchstabe b des deutsch-kanadischen DBAs. Ohne die Hinterlegung der CRS-Daten werden 25 Prozent Quellensteuer fällig. Die in diesem Fall überzahlten zehn Prozent können sich heimische Anleger zwar vom kanadischen Fiskus zurückerstatten lassen, dies zieht allerdings Geld (kostenpflichtige Bescheinigungen) und Zeit (pro Ausschüttung ein Formular) nach sich. Aus diesem Grund empfehle ich für kanadische Wertpapiere ausdrücklich einen quellensteuerfreundlichen Broker!

Chancen und Risiken

Acadian Timber ist in einem der ältesten und gleichzeitig zukunftsfestesten (Rohstoff-)Märkte überhaupt tätig. Holz wird auch im 21. Jahrhundert einer der wichtigsten Bau-, Werk- und Brennstoffe bleiben, synthetische Materialien, die ihm das Wasser reichen könnten, sind derzeit nicht in Sicht. Mittel- bis langfristig dürfte die Nachfrage parallel zum Bevölkerungswachstum steigen. Nicht nur ist Holz aus vielen Verwendungen technisch wie wirtschaftlich nicht wegzudenken, das Naturprodukt erfreut sich zudem ungebrochen hoher beziehungsweise zunehmender Beliebtheit. Das gilt insbesondere für Produkte aus nachhaltiger Forstwirtschaft.

Was den Punkt angeht, ist Acadian Timber gleich doppelt gut aufgestellt. Einerseits verfügt das Unternehmen über ein entsprechendes Zertifikat, wobei sich über das Für und Wider entsprechender Kriterien und Organisationen trefflich streiten lässt. So lästert beispielsweise der FSC bisweilen vortrefflich über seinen transatlantischen Wettbewerber SFI, ob uneigennützig oder nicht sei einmal dahingestellt.

Andererseits erscheint die zuletzt geschlagene und verkaufte Menge von 1,25 Millionen Kubikmetern Holz pro Jahr auf den ersten Blick enorm hoch, ist bezogen auf die bewirtschaftete Fläche jedoch sehr niedrig. So kalkuliert die deutsche Forstwirtschaft mit durchschnittlich 336 Kubikmetern Holzvorrat pro Hektar. Wird ein vergleichbarer Vorrat bei Acadian Timber angenommen, entsprechen 1,25 Millionen Kubikmeter Holzeinschlag 3.720 Hektar Forstland. Das wiederum entspricht 0,372 Prozent der bewirtschafteten Fläche von etwa einer Million Hektar. Anders ausgedrückt: Unterstellt es gäbe keinerlei Pflanzenwachstum, würde es 269 Jahre dauern, den Gesamtbestand abzuholzen. Hierzulande wird jedoch allein schon ein Zuwachs von 29 Kubikmetern pro Jahr und Hektar bei Durchforstungszyklen von 25 Jahren unterstellt. Bei unveränderten Rahmenbedingungen kann Acadian Timber die Bewirtschaftung also theoretisch unendlich lange fortführen.

Theoretisch deshalb, da selbstverständlich externe Schocks das Unternehmen treffen können. In erster Linie sind hier natürlich Umweltkatastrophen, Krankheiten und Waldbrände zu nennen. So hat beispielsweise der Marktführer Weyerhaeuser herbe Bestandsverluste durch den Taifun Frieda im Jahr 1962 sowie durch den Ausbruch des Mount St. Helen im Jahr 1980 zu verzeichnen gehabt. Letztlich konnte der breit über die USA und Kanada gestreute Waldbestand die Firma vor der Pleite bewahren. Acadian Timber ist hingegen regional beschränkt aktiv, eben im historischen Akadien. Eine entsprechende Katastrophe vor Ort könnte einen großen Anteil des gesamten Waldbestandes treffen. Üblicherweise sind Forstunternehmen zwar gegen die wichtigsten Katastrophenszenarien versichert, ob und in welcher Höhe und bei welchem Ereignis Kompensationszahlungen fließen, ließ sich jedoch nicht ermitteln.

Vorteilhaft ist die vergleichsweise eng zusammenhängende Fläche umgekehrt bei der Bewirtschaftung. Im Gegensatz zu den eher kleinteilig operierenden europäischen Forstunternehmen können die nordamerikanischen Wettbewerber erhebliche Skalenvorteile aufgrund der schieren Ausmaße ihrer Forste ziehen. Darüber hinaus haben die Betreiber keine Monokulturen angelegt, was die Baumbestände nicht nur besser gegen Krankheiten schützt, sondern auch das Geschäft diversifiziert. Mit der Macer Forest Holding hat Acadian Timber zudem einen bestens verdrahteten Ankeraktionär sowie ein nunmehr intern besetztes und mit allen Wassern der Branche gewaschenes Managementteam.

Der wichtigste Vermögenswert ist natürlich der stetig nachwachsende Waldbestand, gleichzeitig ein Burggraben par excellence. Holz ist nun einmal nicht beliebig reproduzierbar, die verfügbaren Erntemengen auf Jahre exakt bekannt. Zudem sind die Markteintrittsbarrieren durch die Jahrzehnte währenden Produktionszyklen sehr hoch. Nichts desto trotz unterliegt auch der Rohstoff Holz preislichen Schwankungen, es besteht eine positive Korrelation zur Wirtschaftsentwicklung und hier insbesondere zum Baugewerbe. Schwächephasen sollte Acadian Timber jedoch nicht zuletzt aufgrund der ausgewiesenen Bilanzstärke überstehen können.

Das politische beziehungsweise regulatorische Risiko ist ebenfalls eher gering einzustufen, insbesondere Kanada ist mit vier Einwohnern pro Quadratkilometer eines der dünnst besiedelten Länder der Welt mit weitläufigen Wäldern, die Holzproduktion und Holzverarbeitung ein wichtiger Industriezweig. Zum Vergleich: In Deutschland teilen sich 237 Einwohner den Quadratkilometer. Bleibt noch das unausweichliche Währungsrisiko, das Anleger mit einer Investition in Acadian Timber eingehen. Umsätze erzielt das Unternehmen in kanadischen Dollar und US-Dollar. Ausschüttungen erfolgen in kanadischen Dollar, was, wie so oft hier erwähnt, Chancen wie Risiken mit sich bringt. Auf der anderen Seite ist Holz ein international gehandelter Rohstoff, etwaige Wechselkursschwankungen dürften in den meisten Fällen vom globalen Angebot sowie der Nachfrage kompensiert werden.

Zusammenfassung und Stammdaten

Für Einkommensinvestoren, die ihr Portfolio um einen Rohstoffproduzenten anreichern möchten, ist Acadian Timber auf jeden Fall einen Blick wert. Dies gilt insbesondere für jene Anleger, die zumindest auf ökologische Mindeststandards Wert legen. In jedem Fall würde ich den kanadischen Holzproduzenten den zahlreichen Waldinvestments des grauen Kapitalmarktes hierzulande vorziehen. In nahezu jeder Hinsicht ist hier das börsengehandelte Wertpapier den außerbörslichen Konstrukten überlegen. Letztere zeichnen sich wie leider typisch für das Marktsegment durch hohe Kosten, mangelnde Flexibilität, falsche Prognosen, hohe Betrugsanfälligkeit und niedrige Renditen aus.

In meinen Augen vorzuziehen ist Acadian Timber auch europäischen Pendants wie beispielsweise dem jahrelangen Branchenliebling Precious Woods, der durch Martin Walsers Roman „Angstblüte“ (*) um einen alternden Investmentbanker einen gewissen Popularitätsschub erfahren hat. Der Kursverlauf und die Geschäftszahlen der Schweizer Aktiengesellschaft sind allerdings auch ein Beleg dafür, dass allein das Ideal der Nachhaltigkeit ein Geschäft nicht trägt. Tatsächlich entwickelte sich Precious Woods zum veritablen Kapitalvernichter und hat insbesondere bei seinen Engagements in Schwellenländern zu spüren bekommen, was politische Risiken sind.

Gehandelt werden kann die Acadian Timber Corporation an der TSE über das Börsenkürzel ADN. Die Internationale Wertpapierkennnummer (ISIN) lautet CA0042721005, die deutsche Wertpapierkennnummer (WKN) A0YH82. Das Unternehmen verfügt über weitere Notierungen an der US-amerikanischen NASDAQ sowie der Börse Stuttgart. Wie gewohnt empfehle ich aufgrund der besseren Liquidität und Handelbarkeit den Erwerb über den entsprechenden Heimatmarkt, in diesem Fall also die Börse in Toronto. Derzeit wird der Titel 25 Prozent unter dem Hoch vor dem Corona-Crash und deutlich unter dem inneren Wert gehandelt.

Beitrag im Videoformat

Anzeige

Beitrag teilen

Ihre Wünsche

Gibt es andere interessante Wertpapiere, die ich einem Cashtest unterziehen soll? Schreiben Sie mir Ihre Wünsche – egal ob mit oder ohne E-Mail-Kontakt!

Hallo Luis,

danke für die Darstellung dieses interessanten Unternehmens. Ich suche zur Zeit noch ein weiteres kanadisches Unternehmen, in das ich die Dividenden von den kanadischen Banken investieren könnte. Dieses hier würde passen, zumal ich den Rohstoff Holz bislang ignoriert habe.

Eine Frage habe ich noch:

Hier https://www.acadiantimber.com/content/investor_relations/tax_information-25732.html werden bis einschliesslich 2009 noch Kapitalrückzahlungen innerhalb der Ausschüttungen angegeben. Gibt es diese danach nicht mehr, weil 2011 die Umwandlung des Income Trusts in eine reguläre Aktiengesellschaft erfolgte?

D. h. der Aufwand hinsichtlich der Steuererklärung ist nicht erhöht, wie dies bspw. bei vielen Investments in CEFs der Fall ist?

Danke und viele Grüße

Michael

Exakt, durch die Umwandlung des Trusts in eine Aktiengesellschaft entfiel die entsprechende Aufschlüsselung. Das macht die Steuererklärung gegebenenfalls etwas einfacher.

Beste Grüße

Luis

Hallo Luis, vielen Dank für diese Vorstellung. Ich finde den Titel sehr interessant. Wie immer eine tolle Unternehmensvorstellung.

Ich bin noch relativ frisch bei Captrader. Daher meine Frage, wo kann ich denn das CRS-Formular und wie bekomme ich mit, dass es angenommen bzw. umgesetzt wurde.

Kannst Du mir da weiterhelfen?

Vielen Dank.

Grüße Carsten

Hallo Carsten,

vielen Dank für die lobenden Worte – freut mich, wenn es gefällt! CapTrader selbst hat eine ausführliche Anleitung zu dem Thema auf folgender Seite veröffentlicht:

https://www.captrader.com/de/konto-depot/fragen-und-antworten/kontoeroeffnung/quellensteuer-vorabreduzierung-bei-captrader/

Wenn Du erst kürzlich Dein Depot eröffnet hast, dann wurde das CRS-Formular übrigens automatisch mit abgefragt und ausgefüllt-

Beste Grüße

Luis

Super – Danke Dir. Das schau ich mir gleich an.

Du hattest Recht – das hatte ich bei der Eröffnung wohl bereits beantragt. Ich hatte nur die amerikanische Vorabreduzierung im Hinterkopf. Ich wusste allerdings nicht, wo ich das nachvollziehen kann und hatte auch nichts gefunden.

Dank Deines Links hab ich alles schnell gefunden. Nochmals vielen Dank.

Grüße

Carsten

Sehr geehrter Herr Pazos,

Vielen Dank für Ihre Unternehmensvorstellungen. Ich abonniere vor allem die beiden Podcasts und bedanke mich vielmals für die Mühe und die sehr interessanten Ausführungen!

Falls ich mich recht entsinne, haben Sie in diversen Interviews auch erwähnt, dass sie auch in (andere) Rohstoffe und (Edel-?)Metalle investieren. Hierzu würden mich weitere Einzelheiten und Einblicke in Ihre Strategie interessieren. Ich würde gerne meine Fühler in diesen Bereich ausstrecken.

Sollte dies hier zu weit führen, wäre ich Ihnen auch für Verweise auf Blogs, Podcasts etc. dankbar.

Herzlichen Dank im Voraus.

Allgemein decke ich den Bereich Rohstoffe ebenfalls über Wertpapiere ab, die jedoch nur einen kleinen Teil des Portfolios als Beimischung abdecken. Die genauen Details dazu gibt es im Premiumbereich. Jenseits der Börse halte ich, allerdings ebenfalls im überschaubaren Rahmen zur Abrundung, physische Edelmetalle.

Beste Grüße

Luis Pazos