Inhalt

Beitrag im Audioformat

Einstieg und Überblick

Unter den zahlreichen Instrumenten im Hochdividenden-Universum bilden Business Development Companies (BDCs) eine kleine aber feine und vor allem fest abgegrenzte Gruppe. Letzteres liegt daran, dass ihnen seit den 1980er Jahren ein eigenes US-Gesetz zugrunde liegt. Als reglementierte und börsennotierte Beteiligungs- und Sanierungsgesellschaften ermöglichen sie einerseits Kleinanlegern die Beteiligung an Risikokapitalgebern, andererseits stärken sie die Finanzierungsbasis mittelständischer Unternehmen. Hierzu werden BDCs von der Körperschaftssteuer befreit, sofern sie ihren Anteilseignern mindestens 90 Prozent des Reinertrags ausschütten und einige weitere Auflagen erfüllen. Umfangreiche Details zu dieser Anlageklasse habe ich kürzlich im Rahmen eines Gastbeitrags veröffentlicht. Alternativ können diese in Kapitel 4 meines Buchs „Bargeld statt Buchgewinn“ nachgelesen werden. Und auch Nils Gajowiy hat sich der BDC auf seinem YouTube-Kanal angenommen.

Zusammenfassend lassen sich BDCs am ehesten als Mischung aus Unternehmensberatung und Firmenkreditinstitut klassifizieren. Gut vierzig dieser speziellen Beteiligungsunternehmen sind aktuell börsengelistet. Anleger diesseits des Atlantiks, die das Einzelwert- beziehungsweise Managementrisiko minimieren wollten, konnten es sich in der Vergangenheit einfach machen und den gesamten Sektor über einen einzigen Exchange Traded Fund (ETF) ins Depot legen. Wie regelmäßige Leser meines Blogs richtig vermuten, ist der VanEck Vectors BDC Income ETF der MiFID-II-Richtlinie zum Opfer gefallen und kann nur über Broker außerhalb der Europäischen Union (EU) erworben werden.

Nun habe ich bereits in einem Blogbeitrag anlässlich des einjährigen Jubiläums der bei Einkommensinvestoren ungeliebten Richtlinie bemerkt, dass für (fast) alle der nunmehr nicht handelbaren ETFs eine Alternative existiert. Im Bereich der Master Limited Partnerships (MLPs) habe ich ein solches Wertpapier bereits vorgestellt. Heute möchte ich nachziehen und für den wesentlich kleineren Sektor der BDCs eine solche nach wie vor handelbare Alternative besprechen. Tatsächlich handelt es sich meines Wissens beim First Trust Specialty Finance and Financial Opportunities Fund und dem VanEck Vectors BDC Income ETF um die einzigen Sammelanlagen mit einem entsprechenden Anlageschwerpunkt.

Historie und Kennzahlen

Aufgelegt wurde und verwaltet wird der Fonds von der vergleichsweise jungen Vermögensverwaltung First Trust Portfolios, die 1991 gegründet wurde und ihren Stammsitz in Wheaton, Illinois, einem Vorort von Chicago, innehat. Das nicht börsennotierte Unternehmen beschäftigt 500 Mitarbeiter, die Stand Anfang 2019 Vermögenswerte in Höhe von mehr als 110 Milliarden US-Dollar verwalten. Die Hälfe davon entfällt auf ETFs, daneben betreut das Unternehmen eine Vielzahl börsennotierter und nicht börsennotierter Fonds verschiedenster Ausrichtung sowie Altersvorsorgekonten und -sparpäne.

Der First Trust Specialty Finance and Financial Opportunities Fund gehört zu den börsennotierten Fonds des Anbieters und firmiert als Closed-end Fund (CEF). Zur Erinnerung: CEFs haben trotz ihres Namens nichts mit den in Deutschland eher einen zweifelhaften Ruf genießenden geschlossenen Fonds zu tun. Zwar werden CEFs ebenfalls von Finanzdienstleistungsunternehmen aufgelegt, allerdings wird nach einer Zeichnungsphase, in der das Anlagekapital eingeworben wird, der Fonds geschlossen und als vermögensverwaltendes Unternehmen an die Börse gebracht. Über den Emittenten ist kein Handel möglich, der Kurs des CEFs bemisst sich also ausschließlich anhand Angebot und Nachfrage.

Aufgelegt wurde der First Trust Specialty Finance and Financial Opportunities Fund bereits im Jahr 2007. Somit können wir uns ein sehr gutes Bild davon machen, wie sich der Sektor in einer ausgewachsenen Baisse wie der Weltfinanzkrise geschlagen hat. Vorab dazu nur so viel: Es wird hübsch-hässlich, wie ich im Abschnitt zu den Chancen und Risiken darlegen werde! Der VanEck Vectors BDC Income ETF wurde übrigens erst 2013 aufgelegt und kann für diesen Belastungstest nicht herangezogen werden.

Stand Ende Mai 2019 beläuft sich das Fondsvermögen, konkret der Nettoinventarwert (Net Asset Value, NAV), auf über 83 Millionen US-Dollar, die sich auf gut 14 Millionen handelbare Stücke verteilen. Der Kurs notiert nach wie vor etwas über 6,00 US-Dollar, was einem Aufgeld (Agio) von ziemlich genau acht Prozent entspricht. Anders gesagt: Investoren legen also für jeden US-Dollar verwaltetes Vermögen 1,08 US-Dollar auf den Tisch. Historisch betrachtet ist das eine eher seltene Konstellation die meist dann eintritt, wenn hinreichend viele Anleger den Titel unbedingt im Portfolio haben wollen und dafür bereit sind, mehr als den anteiligen Nettoinventarwert zu zahlen. Ein ähnliches Phänomen ist beispielsweise seit Jahren bei deutschen Staatsanleihen zu beobachten, die bis zu einer Laufzeit von etwa fünf Jahren negativ rentieren und daher ebenfalls mit Aufgeld zur Zins- und Tilgungssumme gehandelt werden.

Zumindest was die Ausschüttungen angeht, zeigt sich der First Trust Specialty Finance and Financial Opportunities Fund deutlich spendabler als die Bundesrepublik Deutschland. Die Dividende beträgt seit Mitte 2015 konstant 0,175 US-Dollar je Anteil und Quartal, was auf das Jahr gerechnet einer Ausschüttungsrendite von gut elf Prozent entspricht. Solche Zinsen zahlte die Bundesrepublik Deutschland auf ihre Anleihen zuletzt übrigens im Jahr 1981 zum Ausklang der vorerst letzten ausgeprägten Inflationsphase. Zur hohen Dividende tragen auch Kredite bei, welche der CEF in mäßigem Umfang einsetzt. Ausweislich des letzten Jahresabschlusses sind es knapp 28 Millionen US-Dollar bei etwa 111 Millionen US-Dollar Vermögenswerten, was einer Fremdkapitalquote von circa 25 Prozent entspricht. Bis zu einem Drittel dürfte das Fondsmanagement diese noch erhöhen, bis die gesetzlich zulässige Grenze erreicht ist. Vom 2018 erzielten Zahlungsstrom (Cashflow) in Höhe von 10.067.177 US-Dollar flossen übrigens 9.999.384 US-Dollar direkt an die Anleger, was einer Ausschüttungsquote von 99,3 Prozent entspricht.

Wie sieht das Fondsportfolio aus und warum taucht der Begriff „BDC“ im Namen nicht auf? Nun, das liegt daran, dass der CEF seit vielen Jahren konstant etwa 90 Prozent des Fondsvermögens in BDCs investiert und für die verbleibenden zehn Prozent Mortgage Real Estate Investment Trusts (REITs) beimischt. Mortgage REITs sind börsennotierte Unternehmen, die in hypothekarisch besicherte Wertpapiere investieren. Für weitere Informationen zu dieser speziellen Wertpapierklasse verweise ich auf eine gesonderte Besprechung eben eines solchen Papiers. Insofern ist der Name des Fonds korrekt gewählt, sowohl BDCs als auch Mortgage REITs sind spezielle Finanzierungsunternehmen und in besonderen Umfeldern tätig.

Das Portfolio des First Trust Specialty Finance and Financial Opportunities Fund umfasste zum Ende des letzten Jahres 23 BDCs und 3 Mortgage REITs. Hierunter finden sich neben den Platzhirschen Ares Capital und Main Street Capital bei den BDCs sowie Annaly Capital Management bei den Mortgage REITs auch zahlreiche kleinere beziehungsweise unbekanntere Gesellschaften. In Summe ist der CEF also nicht ganz so breit diversifiziert wie der korrespondierende ETF, hat dafür aber im Gegenzug mit den Mortgage REITs eine zweite Anlageklasse im Portfolio.

Konditionen und Besteuerung

Der First Trust Specialty Finance and Financial Opportunities Fund wird ausschließlich an der New York Stock Exchange (NYSE) und NASDAQ gehandelt. Besonders günstig kann der Titel wie gewohnt über CapTrader (*) und LYNX Broker (*) gehandelt werden. Bei den beiden Wiederverkäufern von Interactive Brokers kostet eine Order 0,02 US-Dollar pro Stück beziehungsweise mindestens zwei Dollar, so dass ein Auftrag bereits ab etwa 200 US-Dollar wirtschaftlich platziert werden könnte. Diesbezüglich liegt bei mir die Schmerzgrenze mithin bei einem Prozent des Handelsvolumens.

Als CEF unterliegt der First Trust Specialty Finance and Financial Opportunities Fund keinen Handelseinschränkungen wie der MiFID-II-Richtlinie. Aus dem Grund kann das Papier beispielsweise auch über die Comdirect Bank (*) geordert werden, wenngleich zu deutlich höheren Kosten als bei den zuvor genannten Brokern. Diese betragen bei der norddeutschen Plattform 7,90 Euro zuzüglich 0,25 Prozent des Handelsvolumens, unter 2.000 Euro Ordervolumen fallen mindestens 12,90 Euro an.

Neben den Kosten des Erwerbs fallen die jährlichen Gebühren für die Verwaltung des First Trust Specialty Finance and Financial Opportunities Fund an. Hierfür stellte das Management zuletzt 1,6 Prozent des Fondsvermögens in Rechnung. Das ist zwar eine Hausnummer, angesichts der speziellen Ausrichtung allerdings keineswegs unüblich. Zudem erfasst dies sämtliche administrativen und operativen Kosten. Der VanEck Vectors BDC Income ETF begnügt sich übrigens mit etwa einem Drittel der Quote.

Bleibt noch das leidige Steuerthema, welches in dem Fall aber leicht abzuhandeln ist. Sofern heimische Anleger bei ihrem Broker ein W-8BEN-Formular ausgefüllt haben, werden 15 Prozent Quellensteuer einbehalten, die gemäß des Doppelbesteuerungsabkommens (DBA) zwischen Deutschland und den USA wie gewohnt voll auf die Abgeltungssteuer angerechnet werden können. Von der zum 01. Januar 2018 in Kraft getretenen Reform der Investmentfondsbesteuerung ist der First Trust Specialty Finance and Financial Opportunities Fund ausgenommen, da er als CEF technisch als Aktie und nicht als Investmentfonds gemäß Gesetz einzustufen ist.

Chancen und Risiken

Wer langfristig in BDCs anlegen möchte, benötigt ein stabiles Nervenkostüm. Das liegt schlichtweg daran, dass es sich um eine der schwankungsanfälligsten Anlageklassen im Bereich der Hochdividendenwerte handelt. Dies kann auch nicht weiter verwundern, schließlich sind BDCs von Rechts wegen überwiegend in nicht börsennotierte kleine und mittlere Unternehmen investiert, die deutlich anfälliger für wirtschaftliche Turbulenzen sind als gestandene Standardwerte. Zudem schwebt über den BDC-Beteiligungen stets das Damoklesschwert der Illiquidität, denn mangels Börsennotiz dürfte es gerade dann, wenn der Markt auszutrocknen droht (Stichwort Kreditklemme), nur schwer möglich sein, kriselnde Beteiligungen zu veräußern.

Das hat sich, wie eingangs angekündigt, sehr drastisch während der Weltfinanzkrise gezeigt, als der Kurs des First Trust Specialty Finance and Financial Opportunities Funds von sehr übertriebenen gut 20,00 US-Dollar auf 2,54 US-Dollar abstürzte. Das Tief wurde am 01. Februar 2009 markiert, der Niedergang zudem durch die Beimischung von Mortgage REITs beschleunigt, die ja im Brennpunkt der Krise standen. Nichts desto trotz fiel der auf die BDCs bezogene maximale Verlust beziehungsweise Maximum Drawdown (MDD) von geschätzten 80 Prozent deutlich überdurchschnittlich aus; die gängigen Indizes verloren etwa die Hälfte an Wert.

Auch die Dividende wurde im Zuge dieses Preisverfalls in mehreren Schritten um zwei Drittel gekürzt, zahlreiche BDCs mussten seinerzeit die Ausschüttungen sogar komplett einstellen. Grund dafür waren auch die regulatorischen Vorgaben, die sich für BDCs aus dem Small Business Investment Incentive Act ergeben. Dieser schreibt eine Verschuldungsgrenze vor, seinerzeit mussten BDCs für jeden US-Dollar Schulden mindestens zwei US-Dollar Vermögenswerte vorhalten. BDCs, die diese Schwelle rissen, waren verpflichtet, Gegenmaßnahmen zu ergreifen und mussten unter anderem die Dividende streichen, bis die vorgegebene Quote wieder erreicht wurde.

Dies sowie der Zwang zur Diversifikation, BDCs müssen ihr Portfolio hinreichend breit streuen, dürften dafür gesorgt haben, dass trotz des grundsätzlich sehr risikobehafteten Geschäftsmodells keine dieser speziellen Beteiligungsgesellschaften im Zuge der Krise in Konkurs gegangen ist. Lediglich eine Gesellschaft wurde am Rande der Pleite stehend von einem soliden Wettbewerber übernommen. Die jahrzehntelang gültige Verschuldungsquote von eins zu zwei wurde übrigens im Jahr 2018 auf eins zu anderthalb aufgeweicht. Das hat dazu geführt, dass fast alle BDCs einen Schluck aus der Niedrigzins-Pulle und zusätzliches Fremdkapital aufgenommen haben.

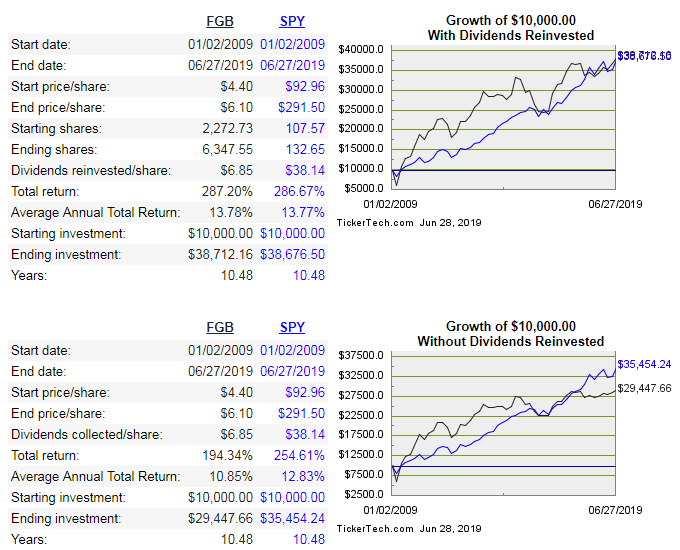

Seit dem historischen Tief haben sich sowohl der Kurs des First Trust Specialty Finance and Financial Opportunities Funds als auch die Dividendenhöhe kontinuierlich positiv entwickelt. Während sich der Kurs bis 2011 deutlich erholte und seither in einem Band zwischen 6,00 und 8,00 US-Dollar pendelt wurde die Dividende nie wieder gekürzt und über die Jahre sogar sukzessive gesteigert. Tatsächlich hat sich der CEF seither ähnlich entwickelt wie der US-amerikanische Gesamtmarkt, hier repräsentiert durch den SPDR S&P 500 Trust. Vom 02. Januar 2009 bis 27. Juni 2019 wären aus 10.000 investierten US-Dollar im Fall des Fonds 38.712 beziehungsweise im Fall des Index 38.676 US-Dollar geworden, sofern die Dividenden in beiden Fällen immer reinvestiert worden wären. Das entspricht einer jährlichen Durchschnittsrendite von knapp 13,8 Prozent.

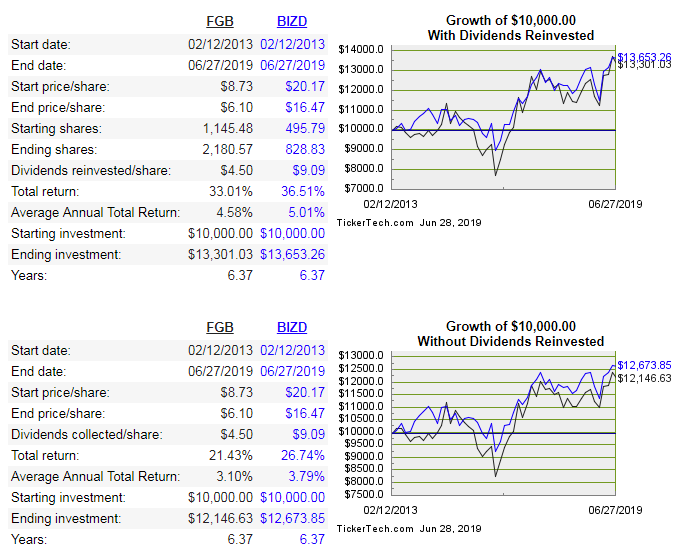

Interessanter ist allerdings der Vergleich des First Trust Specialty Finance and Financial Opportunities Fund mit dem VanEck Vectors BDC Income ETF. Dieser ist aufgrund des Emissionsdatums des Indexabbilders erst ab Anfang 2013 möglich. Konkret wären hier vom 12. Februar 2013 bis zum 27. Juni 2019 aus 10.000 investierten US-Dollar 13.301 (CEF) beziehungsweise 13.653 US-Dollar (ETF) geworden, ohne reinvestiere Dividenden 12.146 (CEF) beziehungsweise 12.673 US-Dollar (ETF). Hier dürften sich die niedrigeren Kosten des ETFs in der Gesamtentwicklung niedergeschlagen haben. Allerdings ist der Unterschied angesichts des Vergleichszeitraums statistisch kaum signifikant, faktisch liegen beide Papiere gleichauf.

Beiden gemein ist allerdings eine Schwächephase im Jahr 2015 und 2016, die so am Gesamtmarkt vorbeigegangen und daher sektorspezifisch ist. Hier haben sich vermutlich die Auswirkungen der US-amerikanischen Zinswende bemerkbar gemacht haben. Typischerweise reagieren die Kurse der Spezialfinanzierer sensibel auf Änderungen des Zinsniveaus, da sich dieses unmittelbar auf die Ertragslage auswirkt. So müssen sich bei steigenden Zinsen BDCs teurer refinanzieren, während das zu Festzinsen vergebene Fremd- und Mezzanine-Kapital nach wie vor dieselben Erträge abwirft. Umgekehrt profitieren BDCs von sinkenden Zinsen. Allerdings achten die weitsichtigen Beteiligungsunternehmen auf ein ausgewogenes Portfolio und einen hohen Anteil variabel verzinster Ausleihungen.

So oder so sollten sich Investoren des Zinsänderungsrisikos bewusst sein. Das gilt schließlich auch für das Währungs- und Brachenrisiko. mit einer Anlage in BDCs, egal ob Einzeltitel oder Sammelanlage, sind sie nun einmal ausschließlich im US-amerikanischen Mittelstand und in US-Dollar investiert. Damit einher geht ein politisches Risiko, in Stein für die Ewigkeit gemeißelt ist der Small Business Investment Incentive Act nicht und es wäre nicht das erste Mal, dass der Gesetzgeber mit wesentlichen (steuer-)rechtlichen Änderungen ein Kursmassaker anrichtet.

Zusammenfassung und Stammdaten

Für Einkommensinvestoren mit Wohnsitz in der EU und MiFID-II-regulierter Depotbank, die den BDC-Sektor möglichst breit abdecken möchten, ist der First Trust Specialty Finance and Financial Opportunities Fund tatsächlich alternativlos. Er bündelt den Großteil der börsennotierten BDCs, garniert mit ausgewählten Mortgage REITs. Wer die Kosten für den CEF scheut oder dessen Management nicht traut, kann alternativ dazu natürlich auch zu einem Branchenschwergewicht wie Ares Capital greifen.

Als Beimischung in einem breit diversifizieren Depot ausschüttungsstarker Wertpapiere sollte meiner Meinung nach jedenfalls ein Platz für die Anlageklasse reserviert sein. Dem höheren Schwankungsrisiko stehen ebenso attraktive wie durchaus solide Ausschüttungen entgegen, die bisweilen zweistellig ausfallen können. Handelbar ist der First Trust Specialty Finance and Financial Opportunities Fund an der NYSE und NASDAQ unter dem Kürzel FGB, die International Securities Identification Number (ISIN) lautet US33733G1094.

Beitrag im Videoformat

Anzeige

Beitrag teilen

Ihre Wünsche

Gibt es andere interessante Wertpapiere, die ich einem Cashtest unterziehen soll? Schreiben Sie mir Ihre Wünsche – egal ob mit oder ohne E-Mail-Kontakt!

Hallo Luis,

diesen CEF hatte ich auch schon auf meiner Liste, danke für die Vorstellung!

Jedoch habe ich bei der DKB das Problem, dass der CEF als AIF eingestuft ist und damit nicht handelbar. Das gleiche Problem habe ich z.B. auch beim AWP. Auf meine Nachfrage, dass ein CEF eigentlich wie eine Aktie eingestuft sein sollte, habe ich die folgende Antwort bekommen

„Bei der Gattung handelt es sich um ein Wertpapier, das als AIF-Fonds

eingestuft wurde.

Bitte beachten Sie, dass wir die Einstufung als DKB nicht vornehmen und

darauf auch keinen Einfluss ausüben können, sodass wir Ihnen keinen

Handel ermöglichen können.“

Wenn die Einstufung nicht durch den Broker vorgenommen wird, warum sind dann CEFs bei einigen Brokern (z.B. Comstage) handelbar, bei anderen jedoch nicht? Eigentlich müssten doch alle die Regeln gleich umsetzen.

Und, wer nimmt denn die Einstufung vor?

Grüße

Timo

Genau das gleiche Problem habe ich auch allerdings mit Degiro (Deutschland):

Diverse Titel, die u.a. auch schon hier vorgestellt wurden (meistens CEFs) sind einfach nicht auffindbar. Eine Nachfrage beim Kundenservice ergibt dann jeweils die Antwort, dass für das „Produkt“ keine KIDs oder KIIDs in der Benötigten Sprache vorliegen und deshalb eine Listung und ein Handel über Degiro nicht möglich ist.

Zuletzt habe ich auch mal probiert einzelne Werte wie z.B. Ares Capital (US04010L1035) zu handeln. Geht nicht, mit gleicher Begründung vom Kundenservice.

Interessanter weise ist aber z.B. Main Street Capital (US56035L1044) kaufbar.

Im Gegensatz zu all den Einschränkungen bei Degiro ist jedoch beim deutschen Anbieter Flatex bislang ein kauf von praktisch allem möglich, was z.B. In New York gelistet ist. Auch die angeblich „verbotenen“ ETFs kann ich problemlos erwerben. Teilweise sogar über das zweitlisting an deutschen Börsen. Im Zweifel jedoch immer über den Auslandshandel für 15,90EUR. Das ist natürlich „etwas“ teurer als Degiro aber immerhin kann ich kaufen. Ein weiterer Nachteil bei Flatex: Auf ausländische Aktien Dividenden (nicht aber Fonds/ETF Ausschüttungen!) werden ab 15 EUR Wert 5,90 EUR Gebühren berechnet. Eine mögliche Lösung: Bei Flatex kaufen und dann in ein anderes Depot in Deutschland übertragen. Das muss im Normalfall weitgehend kostenlos geschehen.

Ich habe zusätzliche antworten bekommen. Die DKB hat nen Dienstleister, der die Einstufung vornimmt. Leider geben die keine Kontaktdaten raus.

Da ich gerade erst als Einkommensinvestor starte, bleibe ich erstmal bei MiFID II konformen ETFs bis ich ein gewisses Fundament habe und starte dann bei CapTrader oder so ein zweites Depot für die interessanten Titel.

Hallo Luis,

Ich hatte gestern über Captrader versucht den VanEck Vectors BDC zu handeln. Leider war es nicht möglich. Mir wurde gesagt, dass es neben der Mfid wohl noch eine weitere Richtlinie gäbe, die ein Handeln nicht ermöglicht. Weißt Du hier genaueres?

Vielen Dank vorab

Paul

Hallo zusammen,

BIZD ist übrigens auch nicht über Captrader handelbar wie ich gerade feststellen musste…schade!

Kennt jemand eine Alternative zum Handel?

Howie