Inhalt

- Rückblick und Auswertung

Beitrag im Audioformat

Rückblick und Auswertung

Bergfest. Dass bedeutet nicht nur, dass die Tage auf der nördlichen Hemisphäre bereits wieder kürzer werden, sondern auch, dass die halbjährliche Aktualisierung und Rebalancierung der Blitz-Depots ansteht. Das betrifft zum einen das Blitz-Depot für Exchange Traded Funds (ETFs) sowie zum anderen das Blitz-Depot für Einzelwerte.

Beide Portfolios sind bekanntermaßen ertragsorientiert ausgerichtet und werden der besseren Handhabbarkeit und Übersicht halber bei unterschiedlichen Brokern verwaltet. Nachfolgend widme ich mich ausschließlich dem ETF-Depot, das Aktienportfolio werde ich in der kommenden Woche besprechen. Außen vor bleibt das jüngst beschlossene Payment-for-Order-Flow-Verbot (PFOF) der Europäischen Union (EU) und seine Auswirkungen auf den aktuell genutzten Broker.

Ausgangslage Blitz-Depot

Zur Erinnerung: Seit Januar 2023 wird das Blitz-Depot als breit diversifiziertes Einkommensportfolio sparplanfähiger ETFs einschließlich eines Closed-end Funds (CEFs) geführt. Dieses lässt sich einschließlich der Kontoeröffnung bei Trade Republic (*) in zweimal zehn Minuten einrichten, was den vorangestellten Namenszusatz erklärt.

Der Neobroker hat noch zwei weitere Vorteile. Zum einen lassen sich ab einem Euro je Ausführung alle ETFs, Kryptowährungen sowie über 2.500 Aktien kostenfrei besparen, Gebühren für das Depot oder die Verbuchung von Dividenden fallen nicht an. Zudem werden Guthaben bei Trade Republic (*) vergleichsweise attraktiv verzinst, was gerade Einkommensinvestoren, die nicht sofort alle eintrudelnden Zahlungen reinvestieren, sehr entgegenkommt.

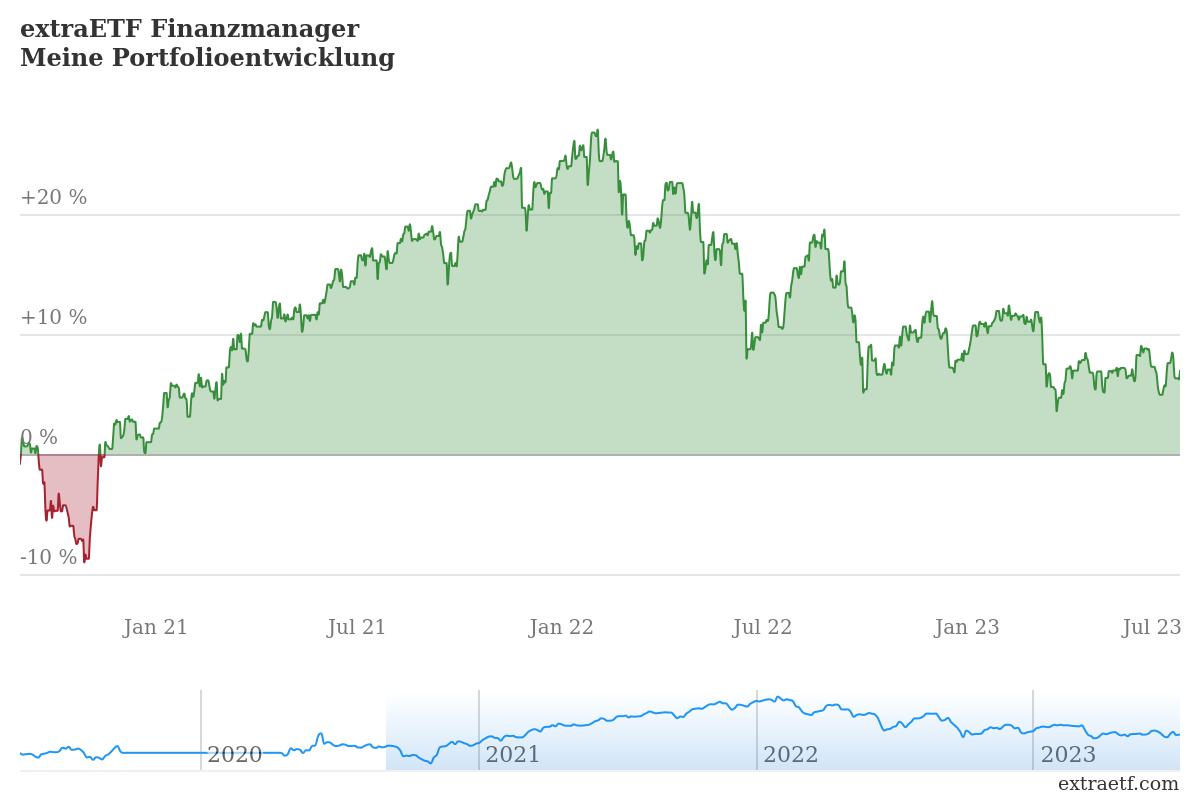

Startschuss für das Blitz-Depot war im September 2020 mit einer Ersteinlage in Höhe von 3.500 Euro sowie einer Sparrate von 400 Euro monatlich. Ausgeführt werden die Sparpläne seit jeher jeweils am 16. eines jeden Monats. Mit der am Jahresanfang vollzogenen Umstellung auf ETFs beziehungsweise Sammelanlagen habe ich die Sparrate auf 700 Euro je Monat erhöht.

Auch diesmal dürfen drei Hinweise nicht fehlen: Erstens erfolgen alle Währungsangaben analog zur Anzeige des Brokers durchgehend in Euro. Das liegt daran, dass Lang & Schwarz (LS) als Handelsplatz alle Transaktionen über die europäische Einheitswährung abwickelt. Zweitens wird die Ausschüttungsrendite als 12-Monatsrendite ausgewiesen, sie bezieht sich also auf die im Verlauf der letzten 52 Wochen gezahlten Dividenden geteilt durch den Wertpapierkurs zum Stichtag. Und drittens basieren die prozentualen Gewinne und Verlust auf dem jeweiligen durchschnittlichen Einstandskurs im Vergleich zum Kurs am 30. Juni 2023. Der Einstandskurs wiederum ändert sich mit jeder neu ausgeführten Order, also monatlich.

Die aktuelle Zusammenstellung

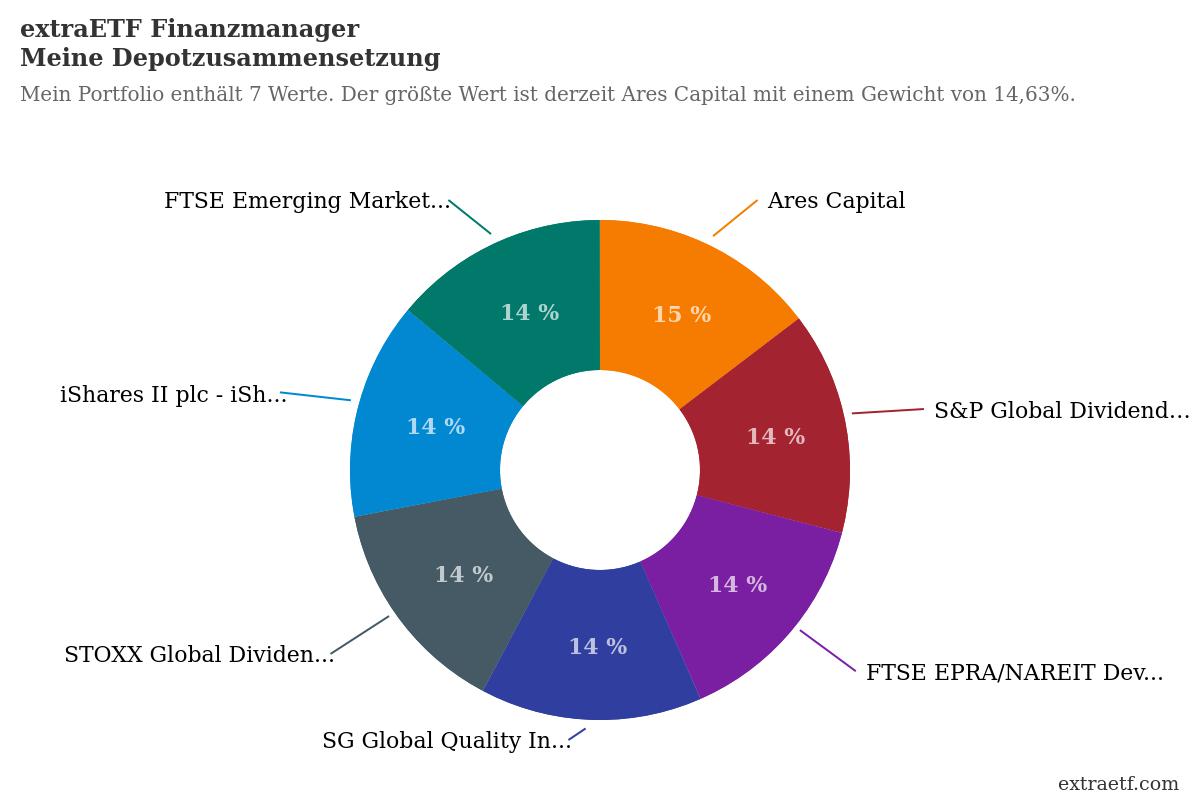

Seit der massiven Ausweitung der handelbaren Wertpapiere bei Trade Republic (*) sind nahezu alle in Deutschland zugelassene ETFs sparplanfähig. Das ermöglicht selbst Einkommensinvestoren eine Vielzahl von Kombinationen, um sich mit Dividenden-ETFs ein individuell passendes (Welt-)Portfolio zusammenzustellen. Mein persönliches Blitz-Depot für Sammelanlagen besteht aus den folgenden, alphabetisch sortierten sieben Positionen:

- Ares Capital Corporation (WKN: A0DQY4)

- FTSE Emerging Markets High Dividend Low Volatility ETF (WKN: A2AHZU)

- FTSE Epra/Nareit Global Developed ETF (WKN: LYX0Y2)

- J. P. Morgan $ Emerging Markets Bond ETF (WKN: A0NECU)

- S&P Global Dividend Aristocrats ETF (WKN: A1T8GD)

- SG Global Quality Income ETF (WKN: LYX0PP)

- STOXX Global Select Dividend 100 ETF (WKN: A0F5UH)

Ziel ist eine gleichgewichtige Verteilung der sieben Sammelanlagen. Dazu werden diese monatlich mit jeweils 100 Euro bespart, Unterschiede in der Kursentwicklung im Rahmen der Rebalancierung soweit möglich und wirtschaftlich ausgeglichen. Dazu werden vorrangig die zugeflossenen Mittel herangezogen.

Im Vergleich zum Vorhalbjahr wurde ein ETF durch einen äquivalenten Titel ersetzt. Der Anfang Juli vorgenommene Austausch betraf den REIT-Anteil im Portfolio und hatte ausschließlich steuerrechtliche Gründe, auf die ich weiter unten eingehen werde.

Dividendenaktien Industrieländer

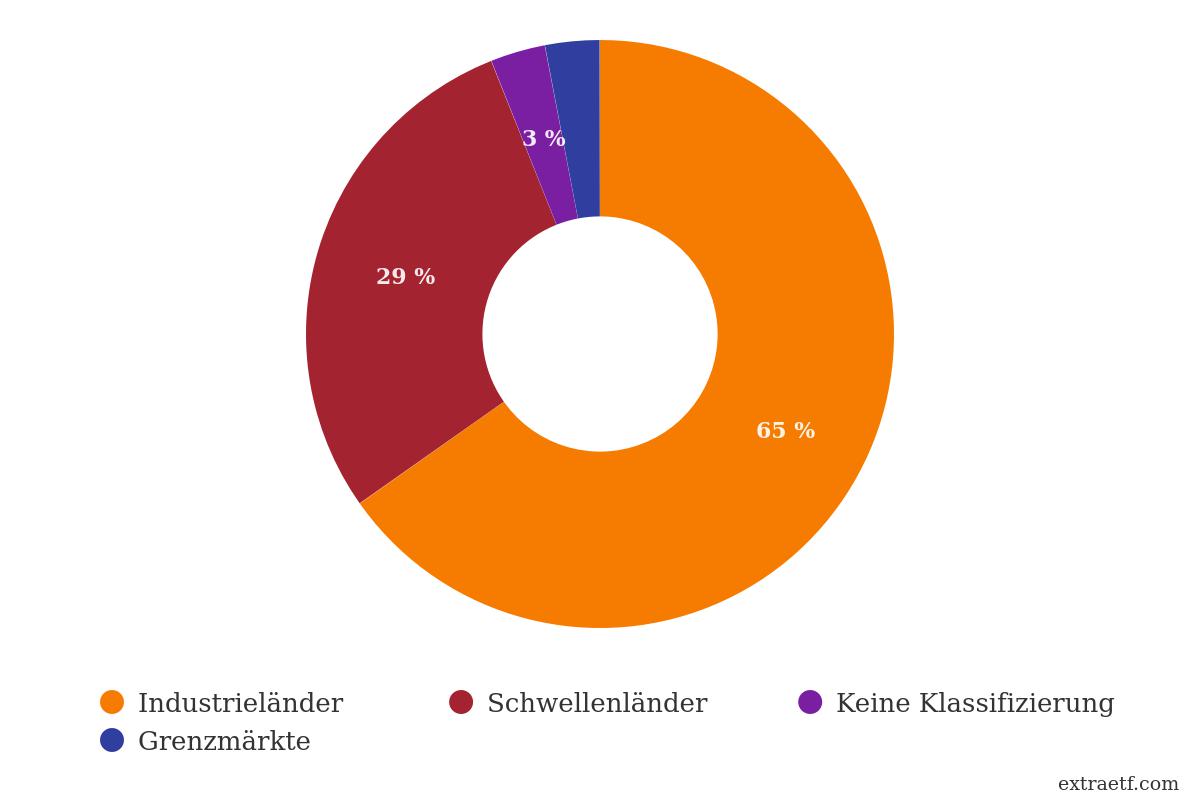

Zunächst jedoch zum Schwerpunkt des Portfolios. Den bilden mit knapp 50 Prozent Dividendenaktien aus Industrieländern. Diese verteilen sich auf drei ETFs mit drei unterschiedlichen Investitionsansätzen beziehungsweise zugrundeliegenden Indizes und daher vergleichsweise wenig Überschneidungen. Die Aufteilung dient in erster Linie der Strategiediversifikation.

Ein Urgestein des Blitz-Depots ist der STOXX Global Select Dividend 100 ETF. Dieser legt den Schwerpunkt auf eine hohe und tatsächlich verdiente Dividende bei einer gleichzeitigen Mindestkontinuität der Ausschüttungen. Die 100 Titel bringen es aktuell auf eine Dividendenrendite von 5,5 Prozent, bezüglich der Kursentwicklung steht die Position etwa zwei Prozent im Minus. Top-3-Positionen: SITC International Holdings, Yancoal Australia, Pacific Basin Shipping.

Beim im Januar neu aufgenommenen S&P Global Dividend Aristocrats ETF ist der Name Programm. Primäres Auswahlkriterium für die Aufnahme in den ETF respektive Index ist die Dividendenhistorie. Hierzu müssen die Ausschüttungen in mindestens zehn aufeinanderfolgenden Jahren erhöht oder zumindest nicht gesenkt worden sein. Dazu gesellen sich Anforderungen an die Eigenkapitalrendite und den Cashflow. Die Dividendenrendite beläuft sich auf 4,8 Prozent pro Jahr. Ohne Ausschüttungen beträgt der Verlust der Position acht Prozent Verlust. Top-3-Positionen: A2A, Verizon Communications, Universal.

Der Dritte im Bunde ist der SG Global Quality Income ETF von Lyxor, bei dem die Aktienauswahl nach einem qualitativen Ansatz erfolgt, für den mehrere Fundamentalkennzahlen herangezogen und verglichen werden. Die Auschüttungsrendite beträgt 4,7 Prozent, die Position selbst weist ein Minus von gut zwei Prozent aus. Top-3-Positionen: Canon, Aurizon Holdings, Komatsu.

Dividendenaktien Immobilien

Wie bereits erwähnt fand der einzige Austausch im Segment der Real Estate Investment Trusts (REITs) statt, in dessen Zuge der VanEck Global Real Estate ETF (A1T6SY) durch den FTSE Epra/Nareit Global Developed ETF ausgetauscht wurde. Zum Hintergrund: Das Produkt aus dem Hause VanEck notiert in den Niederlanden und wird vollständig repliziert, der Nachfolger von Lyxor ist in Luxemburg domiziliert und ein Swap-ETF. Letzterer gleicht durch die synthetische Replikation zwei steuerliche Nachteile seines Vorgängers aus.

Wie das? Zum einen sind die Niederlande als Fondsdomizil bezüglich der US-Quellensteuer benachteiligt, einem entsprechenden ETFs fließt also aus Übersee weniger Dividenden zu als zum Beispiel einem irischen Pendant. Zum zweiten kann für REIT-ETFs in Deutschland keine sogenannte Teilfreistellung in Anspruch genommen werden. Das bedeutet, dass Ausschüttungen voll der Abgeltungssteuer unterliegen, während die Dividenden von Aktien-ETFs zu 30 Prozent von dieser (teil-)freigestellt sind, also nur zu 70 Prozent herangezogen werden.

Der FTSE Epra/Nareit Global Developed ETF hält ausschließlich „klassische“ Aktien und tauscht die Bruttorendite dieses Portfolios über ein Swap-Geschäft gegen das eines REIT-Portfolio. Die Renditedifferenz gleicht der Swap-Partner, in diesem Fall die französische Großbank Société Générale, in bar aus. Dadurch wird einerseits die US-Quellensteuer umgangen, andererseits kann der ETF für die Teilfreistellung in Anspruch genommen werden. Ich muss zugeben, dass mir dieser Aspekt erst im Laufe des vergangenen Halbjahrs bewusst geworden sind, sonst hätte ich von vorne herein auf den steueroptimierten ETF gesetzt.

Knapp 400 REITs und Immobilienaktien weltweit deckt der US-lastige Index ab, in den der Titel über die Swap-Konstruktion investiert ist, die Dividendenrendite beträgt 4,2 Prozent, der Kurs hat sich angesichts des erst jüngst erfolgten Kaufs nicht bewegt. Top-3-Positionen: Prologis, Equinix, Public Storage.

Dividendenaktien Schwellenländer

Den Schwellenländeranteil im Portfolio deckt nach wie vor der FTSE Emerging Markets High Dividend Low Volatility ETF mit gut 100 Positionen ab. Interessant ist bei diesem ETF die namensprägende Low-Volatility-Strategie, die ausführlich in einer von mir rezensierten Publikation dargelegt wird. Die Ausschüttungsrendite des ETFs beträgt 8,6 Prozent, der Kurs ist ein gutes Prozent unter Wasser. Top-3-Positionen: Cosco Shipping, Transmissora Alianca de Energia Eletrica, Unipar Carbocloro.

Private Equity und Private Dept

Das Segment des außerbörslichen Beteiligungskapitals deckt die Ares Capital Corporation ab, eine Business Development Company (BDC) und damit per Definition ein börsennotierter Investmentfonds beziehungsweise CEFs – der einzige Nicht-ETF im Portfolio. Ares Capital ist mit einer Marktkapitalisierung von 10,4 Milliarden US-Dollar die größte BDC, das Portfolio deckt mit mehreren hundert Beteiligungen über alle Branchen den gesamten US-Mittelstand ab. Der Fokus liegt auf variabel verzinsten Krediten (Private Debt). Die Dividendenrendite beträgt 10,3 Prozent, der Kurs steht bei einem Minus von 4,3 Prozent.

Staatsanleihen Schwellenländer

Ebenfalls zum Urgestein des Depots zählt der iShares J. P. Morgan $ Emerging Markets Bond ETF, gleichzeitig der einzige Monatszahler im Portfolio. Der Fonds investiert in Schwellenländer-Staatsanleihen, die in relativen Hartwährung, konkret US-Dollar, notieren. Das Portfolio umfasst 605 Papiere, die aktuelle Ausschüttungsrendite beträgt 5,7 Prozent, das Kursminus beläuft sich auf 7,6 Prozent. Top-3-Positionen (Schuldner): Türkei, Saudi-Arabien, Brasilien.

Auswertung des Gesamtdepots

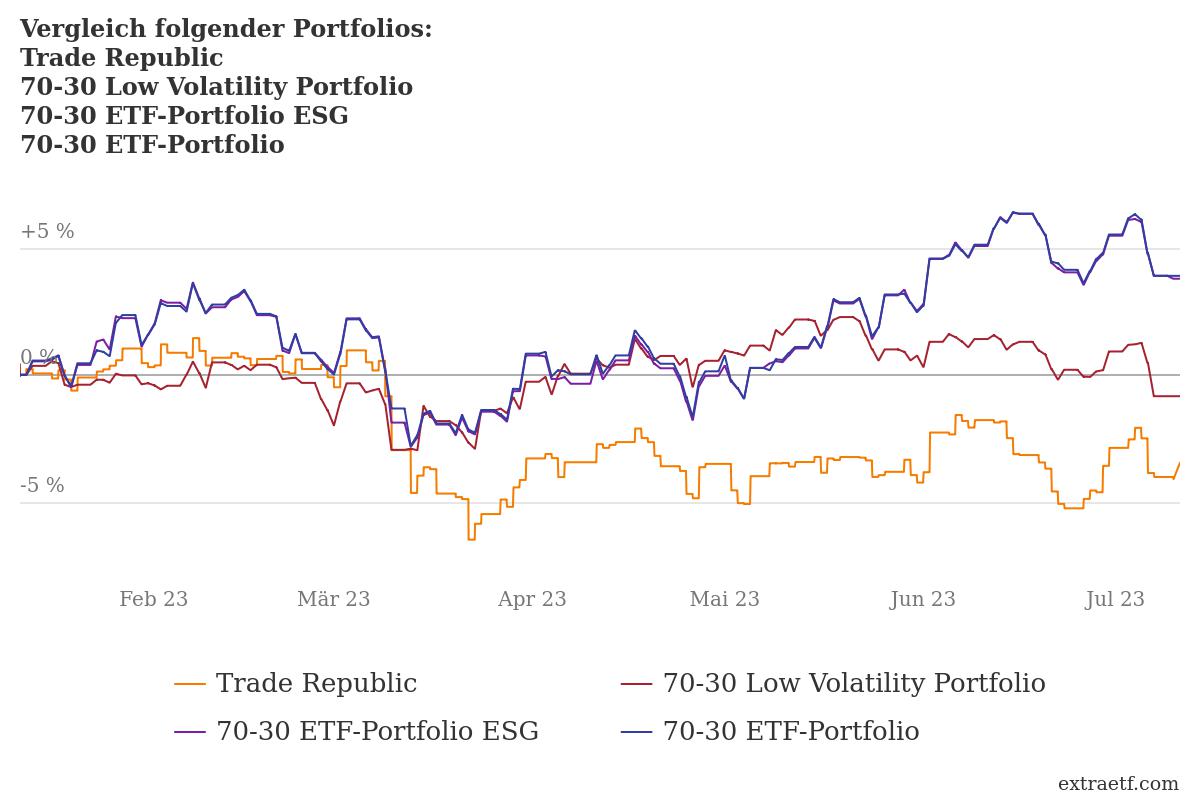

Das Blitz-Depot verzeichnete im ersten Halbjahr eine zeitgewichtete Gesamtrendite von Minus 2,8 Prozent, seit Auflage beträgt diese plus 10,5 Prozent. Interessant ist der direkte Vergleich mit 70-30-ETF-Portfolios, hier sowohl klassisch als auch in den Versionen ESG sowie Low Volatility. Letztere entkoppelten sich ab Mitte März und wechselten von einer leichten Unter- in eine Überperformance; ein Tribut an das Wiedererstarken der Tech-Werte.

Die Portfoliokosten liegen bei 0,39 Prozent, das durchschnittliche Kurs-Gewinn-Verhältnis (KGV) der Aktien bei zwölf, das Kurs-Buchwert-Verhältnis bei eins. Dementsprechend Value-lastig ist der Aktienanteil, wo große und mittlere Unternehmen dominieren. Die Anleihen weisen im Schnitt ein BB-Rating und eine Duration von 7,17 respektive eine relativ hohe Zinssensibilität auf.

Die Korrelation der im Depot enthaltenen Titel ist mit 0,71 klar positiv, was angesichts der strategischen Grundausrichtung auch nicht anders zu erwarten war, die Volatilität beläuft sich auf 18,0 Prozent, der Maximum Drawdown (MDD) seit Auflage auf 18,5 Prozent und datiert vom 22. März 2023.

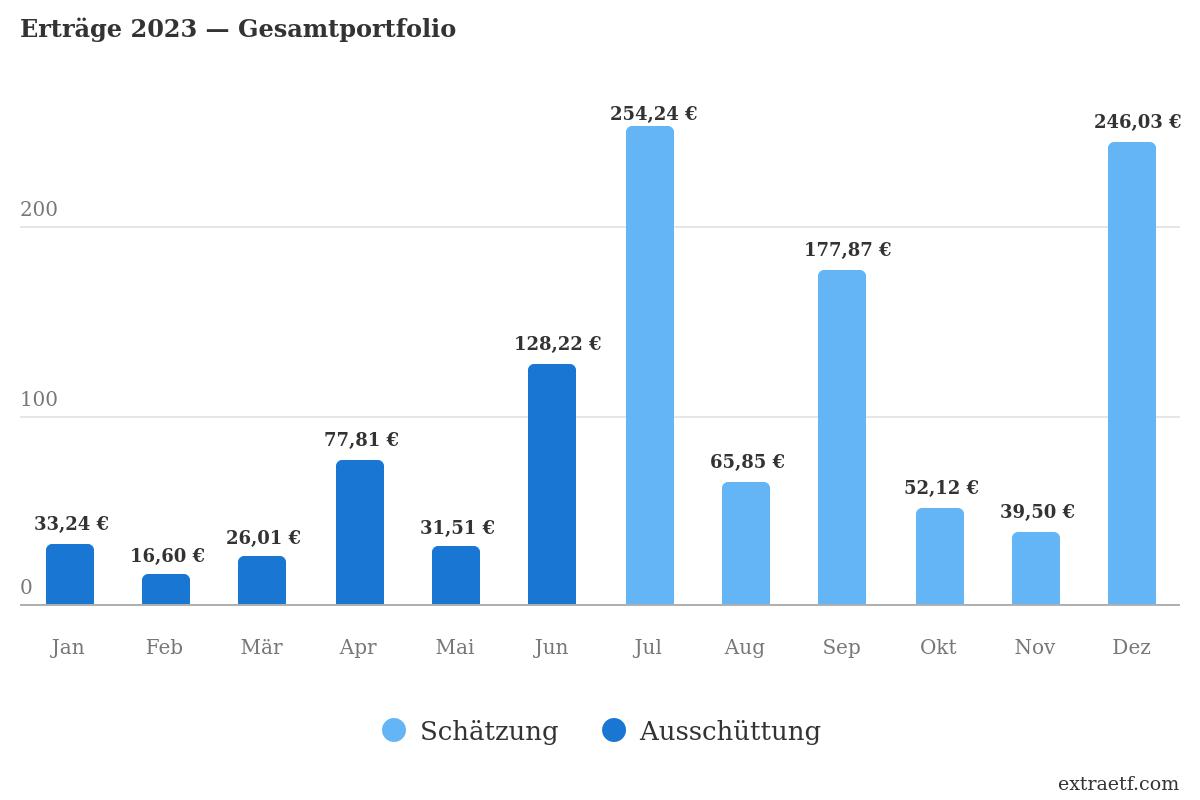

Kommen wir nun zu den Ausschüttungen. Die Dividendenrendite betrug zum Zeitpunkt der Auswertung 6,2 Prozent brutto p. a. bezogen auf das Gesamtdepot. Netto flossen einschließlich Zinsen für Guthaben auf dem Verrechnungskonto 341,36 Euro zu. Das ist weniger als im Halbjahr zuvor, allerdings ist in dieser Konstellation die zweite Jahreshälfte traditionell deutlich dividendenstärker.

Insgesamt weist der Trend hier weiter nach oben, im Jahresverlauf stehen zwischen zwei und fünf weitere Zahlungstermine pro Monat an, insgesamt 17. Seit Auflage sind netto 1.348,46 Euro oder 6,7 Prozent des Depotvolumens beziehungsweise 6,8 Prozent der eingezahlten Sparbeiträge zugeflossen.

Ein abschließender Hinweis noch zu den unvermeidlichen Steuern: Diesbezüglich haben Anleger zumindest bei Trade Republic (*) keinerlei Aufwand, da der Broker die Abgeltungssteuer nebst Solidaritätszuschlag und gegebenenfalls Kirchensteuer automatisch abführt.

Zusammenfassung und Ausblick

Wie erwartet hat sich das ETF-Blitz-Depot als äußerst pflegeleicht erwiesen, die Erträge lassen sich zu Recht als nahezu passives Einkommen klassifizieren. Auch in der zweiten Jahreshälfte 2023 werde ich das Portfolio unverändert weiter besparen und per Autopilot laufen lassen.

Zum Abschluss gibt es auch diesmal die traditionelle Dreingabe. Alle harten Daten, Zahlen und Fakten zum Depot und den Positionen können wie gewohnt in der nachfolgend zur Verfügung gestellten Excel-Tabelle recherchiert werden:

PS: Die Grafiken zur Portfolioentwicklung, Depotzusammensetzung und Länderverteilung sowie die Übersicht über die Dividendenerträge und der Portfoliovergleich habe ich dem extraETF Finanzmanager (*) entnommen. Über den kostenpflichtigen Dienst lassen sich zahlreiche Depotbanken anbinden und nicht nur ETF-Portfolios im Detail aufschlüsseln und auswerten!

Beitrag im Videoformat

Anzeige

Beitrag teilen

Ihre Wünsche

Kennen Sie weitere interessante und sparplanfähige Wertpapiere, die in obiges Beuteschema passen? Schreiben Sie Ihre Vorschläge in die Kommentare oder senden Sie mir Ihre Empfehlungen per E-Mail!

Danke für das Update. Ich überlege diese ETFs um die folgenden zu erweitern:

Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing IE00B8GKDB10

VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF NL0011683594

Das sind eher die gewöhnlichen Dividentenaktien aus dem Large Cap die bei den anderen Unternehmen fehlen.

Spricht für dich etwas dagegen diese ETFs beizumischen bzw. zu ergänzen? Gibt es etwas, dass ich übersehe?

Nein, da spricht überhaupt nichts gegen. Mein Blitz-Depot ist lediglich ein Vorschlag oder Muster und spiegelt meine persönliche Präferenz wider. Individuelle Anpassungen sind daher erwünscht, schließlich sollst Du Dich damit wohlfühlen!

Entschuldige bitte, dass ich hier so hereinrutsche. Bei den Dividenden-orientierten ETFs habe ich meist einen Knoten im Kopf. Vielleicht kannst Du mir den helfen aufzulösen. Ich mag das Ganze verstehen.

Bei vielen Dividenden-ETF sehe ich, dass diese eine überschaubare oder sogar negative Kursperformance haben – über viele Jahre hinweg.

Ich verstehe, dass die Verzinsung des Investitionsbetrages dies ausgleichen kann. Allerdings verstehe ich nicht, warum zum Beispiel der A0NECU so groß und damit wohl attraktiv ist:

– bei aktuellem Kurs habe ich eine Verzinsung der 100 € von 6,15%

– aufs Jahr gesehen hat der ETF aktuell ein Minus von 6,02%

– auf drei Jahre -20%

– je länger ich drin bin, bessert es sich bei 5 Jahren sind es nur -17,3%

Was bewegt Dich, in diese ETFs zu investieren? Wo ist Dein Business-Case?

Danke Dir schon jetzt für Deine Antwort.

Robert

Hallo Robert,

ein Blick rein auf die Kursperformance blendet wichtige Aspekte aus. Zum einen liefern alle sieben Titel bereits auf mittlere Sicht eine zum Teil sehr deutlich positive Gesamtentwicklung. Es ist nun einmal so, dass bei einem Dividendenwert die Ausschüttung einen wichtigen Teil der Rendite ausmachen; bei Nichtausschüttern müsste ich entsprechend Anteile verkaufen, um an Liquidität zu kommen. Zum anderen ist die reine Kursentwicklung auf lange Sicht ebenfalls positiv, allerdings muss ich – wie bei allen volatilen Vermögenswerten – auch mal mit mehrjährigen Schwächephasen sowie schwarzen Schwänen rechnen. Die letzten zehn Jahre hat Growth respektive Tech nun einmal deutlich besser abgeschnitten als Dividenden beziehungsweise Value, die Dekade davor war es umgekehrt. Der von Dir aufgegriffene ETF deckt die Anlageklasse der Schwellenländer-Staatsanleihen in Hartwährung (US-Dollar ab), die über die letzten 200 Jahre einen aktienähnlichen Ertrag bei vergleichbarer Schwankung abgeworfen hat und zur Diversifikation des Portfolios beiträgt. Gleichwohl hat der Titel zuletzt doppelt gelitten. Zum einen haben die Zinserhöhungen auf das Anleiheportfolio durchgeschlagen (zumindest temporär bis die entsprechenden Papiere auslaufen), zum anderen mussten letztes Jahr russische Papiere wertlos ausgebucht werden.

Viele Grüße

Luis

Hallo Luis,

Ich habe schon einige deiner Bücher gelesen und finde auch dein Blitz ETF depot echt klasse. Auch deine Podcast beiträge verfolge ich mit voller begeisterung. Danke dafür.

Eine Frage hätte ich zu deinem Blitz depot:

Ich bin auf der Suche nach dem FTSE Emerging Markets High Dividend Low Volatility ETF (WKN: A2AHZU) in CAPTRADER und bin mir nicht zu 100% sicher ob das der EMHD ist.

Danke und Grüße

Georg

Hallo Georg,

EMHD ist das Tickersymbol zum genannten ETF an der Börse Euronext, wo der ETF unter anderem notiert ist. Das Tickersymbol für den XETRA-Handel ist EHDL. In beiden Fällen wird der ETF in Euro gehandelt, daneben gibt es unter anderem Notierungen in der jeweiligen Landeswährung in Großbritannien und der Schweiz.

Viele Grüße

Luis

Hallo Luis,

Was hältst du von diesem ETF WisdomTree Global Quality Dividend Growth ETF (WKN: A2AG1D)? Dieser könnte auch gut in dein Blitz ETF Portfolio passen.

Schöne Grüße

Matthias

Hallo Matthias,

das Blitz-Depot ist lediglich ein Muster, spiegelt meine persönlichen Präferenzen wider und dient den Lesern und Hörern als Anregung. Von daher lassen sich die Positionen auch mit anderen ETFs bestücken, wie beispielsweise dem genannten Titel von WisdomTree. Allerdings ist die Dividendenrendite mit circa zwei Prozent recht mager.

Viele Grüße

Luis

Hallo Luis,

ein sehr spannender Ansatz mit dem ETF-Depot.

Ich hätte eine Frage an dich: Würdest du alternativ auch ein Depot über einen Auslandsbroker (zB Tastytrades) in Erwägung ziehen und darüber in den USA beliebte Einkommenswerte wie JEPI, SPYI, SVOL, QQCC etc. kaufen?

Oder ist sowas steuerlich in Deutschland sehr schwierig zu betreuen?

Danke dir und viele Grüße,

kai

Hallo Kai,

ich nutze seit vielen Jahren Auslandsbroker, um hierzulande gesperrte Titel zu erwerben. Steuerlich ist das dank der Reports gut machbar, nur dass Du Dich halt selbst um die Steuererklärung kümmern musst (oder Dein Steuerberater). Deutsche Banken und Broker berechnen halt direkt die Steuer und führen diese ab, sodass Du damit in der Regel keine zusätzliche Arbeit hast.

Viele Grüße

Luis

Hallo Luis!

Ist der SG Global Quality Income ETF noch im Depot? Einen anderen Amundi/Lyxor mit nun nur noch jährlicher Ausschüttung hattest du ja rausgeworfen…

Liebe Grüße

Julia

Hallo Julia,

der ist in der Tat noch im Depot. Allerdings werde ich den Titel alsbald austauschen, da der ETF, wie alle anderen von Amundi/Lyxor, auf eine Jahresausschüttung umgestellt wurde. Mir hat bis jetzt lediglich die Zeit und Muße gefehlt hat, einen angemessenen Ersatz zu finden. Tipps nehme ich gerne entgegen! Danke in jedem Fall für den Hinweis!

Viele Grüße

Luis

Hallo Luis,

Ich würde den Fidelity Global Quality Income ETF (ISIN IE00BYXVGZ48) nehmen, wenn Du einen Ersatz suchst der vierteljährlich ausschüttet. Kann sein, dass Dir die Ausschüttungsrendite mit rund 2,8 % zu gering ist.

Gruß

Hep

Hallo Hep,

danke für den Vorschlag. Das wäre inhaltlich und bezüglich der Ausschüttungsfrequenz ein passender Ersatz, allerdings sind mir die 2,8 Prozent in der Tat zu niedrig.

Viele Grüße

Luis

Hallo Luis, dann wäre vielleicht der NL0011683594 von Vaneck eine Lösung. Der schafft 4-5%.

Der ist aber sehr finanzlastig.

VG

Hep

Der klingt in der Tat nach einer interessanten Alternative, danke für den Vorschlag!

Viele Grüße

Luis

Lieber Luis,

vielen Dank für die Infos zu dem Lyxor FTSE Epra/Nareit Global Developed ETF! Als ich mir das Fact Sheet dazu angesehen habe, hat mich allerdings etwas verwirrt, dass die Performance des ETF offenbar seit dem Zeitraum 12/21-03/22 deutlich unterhalb der Performance des Index liegt.

Gibt es dafür eine Erklärung und könnte das ein berechtigter Grund sein, eher einen anderen ETF vorzuziehen?

Viele Grüße

Florian

Hallo Florian,

ich habe nachgeschaut, die durchschnittliche Tracking-Differenz zwischen dem ETF und seinem Index liegt seit Auflage bei 0,52 Prozent pro Jahr. Das ist angesichts der Kosten von 0,45 Prozent pro Jahr nicht ungewöhnlich und durchaus vertretbar. Ich kann auch keinen Ausreißer im genannten Zeitraum feststellen.

Viele Grüße

Luis

Vorab vielen Dank für deine Arbeit hinsichtlich der finanziellen Bildung im deutschsprachigen Raum.

Ich möchten den JEPI und JEPQ über Swi??q??t kaufen.

Wird JEPI (vom deutschen Finanzamt) als ETF angesehen??Und dementsprechend günstiger besteuert.

Leider werden die super CEF’S (STK,BST,CCD,RNP,CII,BDJ…über IN??gekauft) nicht als ETF/FONDS angesehen:(

Noch ein Tipp.. selbst der vaneck global REIT und der us proberty A0LEW6 werden NICHT als ETF (vom Finanzamt) angesehen…lg und DANKE

Wer sieht CEFs nicht als Fonds an? Und von welchem Finanzamt reden wir? Unstreitig ist, dass die Teilfreistellung für alle in- und ausländischen Investmentfonds gilt, egal ob ETF, offener oder börsennotierter Fonds (dazu gibt es das entsprechende Schreiben des Bundesfinanzministeriums). Die Teilfreistellung gilt allerdings nicht für REIT-Fonds, weshalb die beiden genannten ETFs diese auch nicht beanspruchen können. Aktien-CEFs fallen hingegen als regulierte Kapitalsammelstellen unter die Regelung. Die gegenteilige Begründung würde mich interessieren, zumal es zahlreiche Finanzämter gibt, die es genauso handhaben, wie hier beschrieben.

Viele Grüße

Luis

sorry, dass ich so spät zurückschreiben, die I¿G sieht es nicht als Fonds/ETF an und genehmigt nicht die Teilfreistellung. Kann man denen ein Schreiben vorlegen oder macht man es einfach über die Steuererklärung? Es wird so sein, wie oben beschrieben bei Tra&d Rep. Die I?G hat die CEF’S einfach als Aktien klassifiziert und zieht ohne Teilfreistellung ab:(

Die Klassifizierung durch den Broker ist nicht relevant. Ich würde es einfach über die Steuererklärung machen, gerade britische CEFs verfügen in aller Regel über ein KID, was den Status als Fonds unterstreicht.

Viele Grüße

Luis

Hier noch ein kleiner Tipp „Armchair Income“ bei youtube der stellt immer super investment Möglichkeiten vor. lg