Inhalt

Beitrag im Audioformat

Einstieg und Überblick

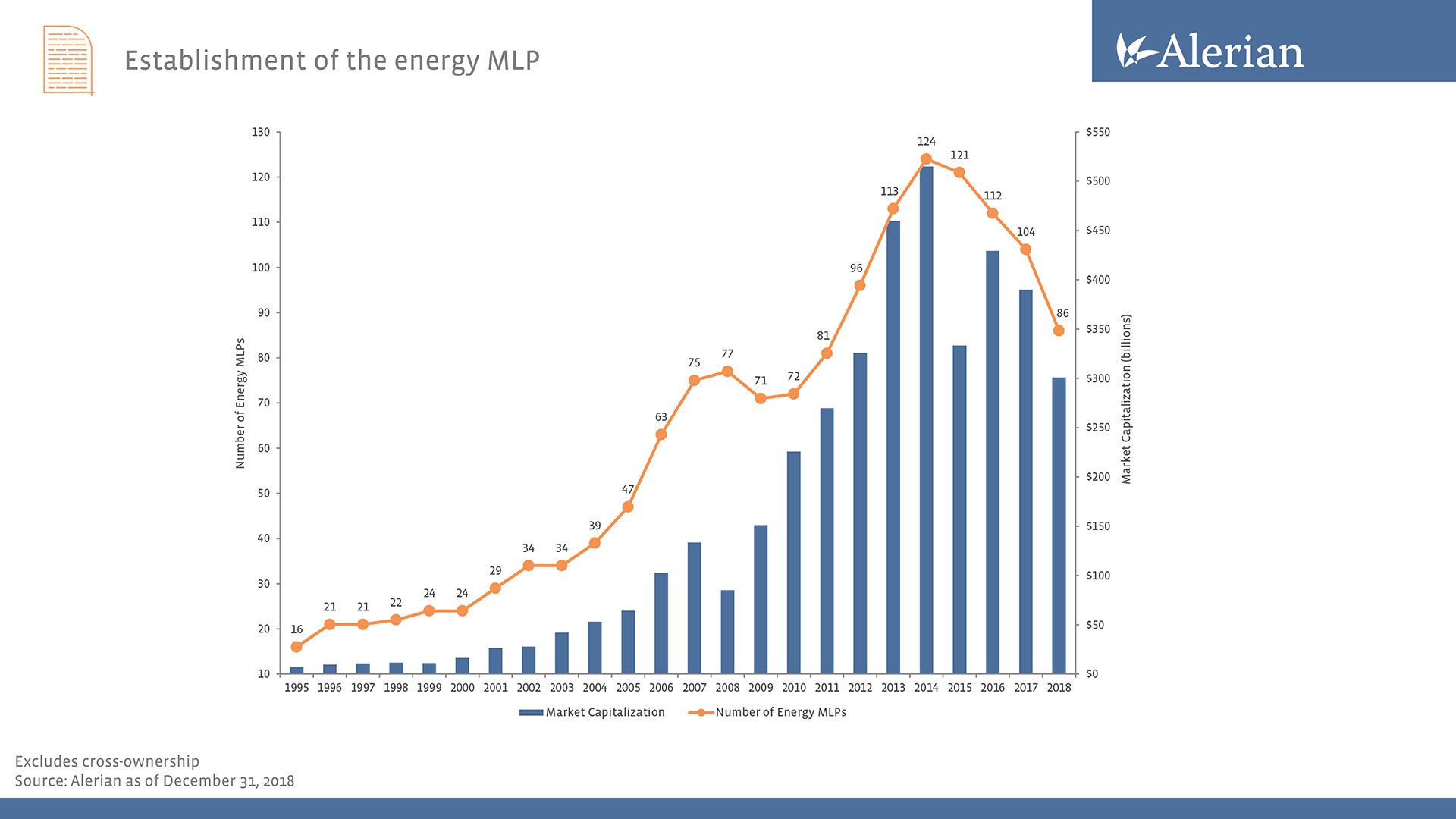

Als klassische Old-Economy-Hochdividendenwerte erfreuen sich die US-amerikanischen Master Limited Partnerships (MLPs) unter den Einkommensinvestoren dies- wie jenseits des Atlantiks hoher Beliebtheit. Kein Wunder, betreiben sie doch einerseits Produktions- und Verarbeitungsanlagen sowie Lager- und Transportkapazitäten entlang der volkswirtschaftlich unverzichtbaren Energieversorgungskette und sind damit wie kaum eine andere Branche der Realwirtschaft behaftet. Andererseits unterliegen sie seit 1987 einem eigenen Bundesgesetz, welches die Erträge einer MLP unter bestimmten Voraussetzungen steuerfrei stellt. Eine dieser Bedingungen ist, dass der Großteil der Gewinne, üblich sind etwa 90 Prozent, abzüglich Erhaltungs- und Erweiterungsinvestitionen, an die Anleger ausgeschüttet werden.

Ausländische beziehungsweise nicht in den USA veranlagte Investoren kommen allerdings nicht in den vollen Genuss dieses Geldsegens. Jedenfalls nicht direkt. Denn die Ausschüttungen einer MLP müssen US-amerikanische Anleger mit dem individuellen Einkommenssteuersatz versteuern (maximal 39,6 Prozent), der sonst für „qualifizierte Dividenden“ anwendbare niedrigere Satz (maximal 23,8 Prozent) kommt hierbei nicht zur Anwendung. Aus dem Grund beträgt die Quellensteuer für ausländische Investoren bei US-amerikanischen MLPs ebenfalls 39,6 Prozent. Zwar können sich diese üblicherweise einen Teil der Quellensteuer auf Antrag erstatten lassen, was allerdings erheblichen bürokratischen Aufwand nach sich zieht.

Dieser unerquickliche Umstand lässt sich allerdings mit börsengehandelten Fonds beziehungsweise Exchange Traded Funds (ETFs) umgehen, die selbst wiederum in US-amerikanische MLPs investieren. Nun ist allerdings einer der größten und beliebtesten ETFs des Sektors, der bereits 2017 hier besprochene Alerian MLP ETF, der Richtlinie MiFID II zum Opfer gefallen. Wie an anderer Stelle dargelegt, kann das Papier nicht mehr bei Banken und Brokern mit Handelszulassung in der Europäischen Union (EU) erworben werden.

Nun hat die global aufgestellte Fondsgesellschaft Invesco bereits vor einigen Jahren mit dem Invesco Morningstar US Energy Infrastructure MLP UCITS ETF einen nach allen EU-Regeln konformen ETF kreiert, der exakt diesen Sektor abbildet. Dies ist insofern bemerkenswert, als dass hierzulande eine Schattendasein fristende Wertpapiergattungen kaum als Fonds oder gar kostengünstiger ETF aufgelegt werden – schließlich bemessen sich die erzielbaren Gebühren am verwalteten Fondsvermögen und dieses wiederum hängt von der Nachfrage ab. Vor diesem Hintergrund verdient diese seltene Ausnahme eine genauere Betrachtung.

Historie und Kennzahlen

Tatsächlich handelt es sich beim Emittenten Invesco gewissermaßen um einen alten Bekannten. Mit dem PowerShares CEF Income Composite Portfolio ETF sowie dem PowerShares Preferred Shares ETF habe ich in der Vergangenheit bereits zwei in den USA gelistete Produkte des Anbieters ausführlich vorgestellt. Bei letzterem bewies Invesco übrigens ebenfalls Pioniergeist und legte mit einem europäischen Pendant den ersten börsengehandelten Fonds in Europa auf, „der ein zielgerichtetes Engagement in Preferred Shares ermöglicht“. Invesco selbst wurde im Jahr 1935 in Atlanta gegründet und zählt mit einem verwalteten Vermögen von aktuell knapp einer Billionen US-Dollar zu den weltweit größten bankenunabhängigen Vermögensverwaltungen.

Die europäische Produktpalette wird von den Töchtern Invesco UK Services Limited und Invesco Asset Management Deutschland GmbH verwaltet und vertrieben. Derzeit umfasst diese 95 Aktien-, 35 Anleihen- und 8 Rohstoff-ETFs. Darunter befinden sich zahlreiche exotische Fonds wie beispielsweise der Global Buyback Achievers ETF, der MSCI Saudi Arabia UCITS ETF oder der US High Yield Fallen Angels EUR Hedged, welche Indizes auf Unternehmen, die besonders viele eigene Aktien zurückkaufen, den saudi-arabischen Aktienmarkt beziehungsweise herabgestufte Anleihen nachbilden.

Der Invesco Morningstar US Energy Infrastructure MLP UCITS ETF gehört mit knapp 500 Millionen US-Dollar Marktkapitalisierung tatsächlich zu den größeren Fonds des Emittenten. Zerlegen wir für die weitere Besprechung den kryptischen Namen vom Ende her in seine Bestandteile.

Als ETF wird der Fonds passiv gemanagt, es findet also keine aktive Wertpapierauswahl durch ein beauftragtes Fondsmanagement statt. Vielmehr erfolgt die Anlage des Fondsvermögens automatisiert und regelgebunden indem ein (Branchen-)Index abgebildet wird. In diesem Fall handelt es sich um den Morningstar MLP Composite Index, auf den ich gleich noch zurückkommen werde. Das vorgeschaltete UCITS steht für „Undertakings for Collective Investments in Transferable Securities“, also „Organismus für gemeinsame Anlagen in Wertpapieren“ (OGAW) und kennzeichnet einen ETF als konform mit der OGAW-Richtlinie, auf die ich bereits in einem früheren Blogbeitrag ausführlich eingegangen bin. Dies bedeutet im Umkehrschluss auch, dass er keinerlei Handelseinschränkungen wie beispielsweise MiFID II unterliegt und problemlos über jeden in der EU aktiven Broker bezogen werden kann, sofern dieser die entsprechenden Börsen bedient.

Vermutlich um die zahlreichen Abkürzungen an das Ende zu schieben wurde dem MLP noch die Erläuterung vorangestellt, dass diese Investitionen in die US-amerikanische Energieinfrastruktur zum Gegenstand haben. Wie genau setzt sich nun das Portfolio beziehungsweise der hierfür maßgebliche MLP Composite Index zusammen? Berechnet und herausgegeben wird er zusammen mit hunderten weiteren Indizes von Morningstar, einem weltweit tätigen Finanzinformationsdienst.

Der Morningstar MLP Composite Index deckt gemessen an der Marktkapitalisierung etwa 97 Prozent und damit de facto den gesamten MLP-Sektor ab. In den Index aufgenommen werden hierzu sämtliche an der New York Stock Exchange (NYSE) und der NASDAQ gelisteten MLPs, sofern sich der Hauptsitz des Unternehmens in den Vereinigten Staaten befindet (es gibt auch einige weniges MLPs außerhalb der USA) und die Marktkapitalisierung der MLP oberhalb von 500 Millionen US-Dollar liegt. Derzeit sind das 27 Unternehmen, deren Gewichtung nach der jährlichen Gesamtausschüttungssumme erfolgt. Aktualisiert werden Index wie ETF zweimal im Jahr, jeweils am dritten Freitag im Juni und Dezember, wobei zum Zeitpunkt der Aktualisierung der Anteil eines Einzeltitels am verwalteten Vermögen auf maximal zehn Prozent beschränkt ist. Zurzeit machen die vier größten Positionen gut 40 Prozent des Portfolios aus. Hierbei handelt es sich um folgende Titel mit einer Marktkapitalisierung von zusammen über 130 Milliarden US-Dollar:

- Enterprise Products Partners LP

- Energy Transfer LP

- Magellan Midstream Partners LP

- MPLX LP Partnership Units

Das Domizil des Invesco Morningstar US Energy Infrastructure MLP UCITS ETF ist Irland, dennoch ist die Rechenwährung des Fonds der US-Dollar, ausgeschüttet wird in guter US-amerikanischer Tradition quartalsweise, und zwar jeweils Ende März, Juni, Oktober und Dezember. Im Jahr 2018 lagen die Ausschüttungen zwischen 1,16 US-Dollar und 1,04 US-Dollar, insgesamt summierten sie sich auf 4,45 US-Dollar (3,89 Euro). Das entspricht beim aktuell um 52,00 US-Dollar (45,50 Euro) schwankenden Kurs je ETF-Anteil einer annualisierten Dividendenrendite von knapp 8,6 Prozent.

Konditionen und Besteuerung

Geordert werden kann der Invesco Morningstar US Energy Infrastructure MLP UCITS ETF an der London Stock Exchange (LSE), der Bolsa Italiana in Mailand, der SIX Swiss Exchange mit Sitz in Zürich sowie über das Xetra-System der Deutschen Börse. Je nach Broker und Handelsplatz bewegen sich die Spesen im sehr überschaubaren Rahmen. Dafür, dass der Nettoinventarwert („net asset value“, NAV) des ETFs kaum vom Kurswert abweicht, der Fonds also tatsächlich am Index „klebt“ und zudem jederzeit handelbar ist, sorgt ein „umfassendes Netzwerk an Handelsfirmen. Diese sind bestrebt, während der Handelszeiten laufend An- und Verkaufskurse zu stellen. Das umfassende Spektrum an ‚Market Makern‘ erzeugt Liquidität für alle Invesco Produkte. […] Der so erzeugte Wettbewerb führt zu geringeren Unterschieden zwischen An- und Verkaufskursen, auch bekannt als ‚Bid-Offer Spreads‘.“

Die jährliche Managementgebühr beläuft sich auf 0,5 Prozent des Fondsvermögens. Das ist niedriger als beispielsweise beim entsprechenden Pendant des Anbieters Alerian, der 0,85 Prozent erhebt, sowie deutlich geringer als bei zahlreichen aktiv gemanagten Fonds der Vergleichsklasse. Hinzu kommt allerdings noch eine Swapgebühr in Höhe von 0,75 Prozent pro Jahr, an der sich Puristen nicht nur der Höhe nach reiben können. Was hat es damit auf sich?

Nun, der Invesco Morningstar US Energy Infrastructure MLP UCITS ETF ist ein sogenannter synthetischer und kein physischer ETF. Ein physischer oder vollreplizierender ETF bildet den zugrunde liegenden Index exakt eins zu eins nach, das heißt im Portfolio des ETFs befinden sich die im Index enthaltenen Wertpapiere in der entsprechenden Gewichtung. Ein synthetischer ETF hält hingegen meist Wertpapiere, die überhaupt nichts mit dem jeweiligen Index zu tun haben. Die zwangsläufige Differenz zur Indexentwicklung wird über einen sogenannten Swap mit einem Tauschpartner, meist einem Finanzinstitut, sichergestellt. Entwickelt sich das Portfolio des ETF besser als der Index, tritt der ETF die Überrendite an den Swap-Partner ab, entwickelt es sich schlechter als der Index, zahlt der Swap-Partner dem ETF den Fehlbetrag. Genau für diese Absicherung der Werteentwicklung zahlt ihm der ETF eine Gebühr.

Wie sieht das im Fall des Invesco Morningstar US Energy Infrastructure MLP UCITS ETF aus? Nun, im Portfolio des Fonds befindet sich keine einzige MLP, sondern eine Melange internationaler Standardaktien. Die USA dominieren mit gut 60 Prozent, auf den Plätzen folgen Deutschland, die Niederland und Kanada. Bei den Sektoren sind die Informationstechnologie, Gesundheit und Konsumgüter überproportional stark vertreten. Dieser Aktienkorb dient als Sicherheit für die Anteilseigner am ETF, die Differenz zum Morningstar MLP Composite Index wird über Swaps mit mehreren Großbanken sichergestellt.

Warum aber dieser Aufwand? Wieso bildet der Invesco Morningstar US Energy Infrastructure MLP UCITS ETF den Index nicht physisch nach, ganz so wie der Alerian MLP ETF? Nun, zum einen lässt sich mit Swapvereinbarungen ein Index in der Regel einfacher und präziser nachbilden, zum anderen lassen sich bestimmte Indizes in bestimmten Ländern nur über Swaps darstellen. Letzteres ist zum Beispiel bei Handelsbeschränkungen oder, wie bei MLPs, aufgrund steuerrechtlicher Restriktionen der Fall. Würde der Fonds den Index tatsächlich physisch replizieren, wäre er mit der eingangs erwähnten Steuerproblematik konfrontiert. Mit einem Swap lässt sich diese für europäische Investoren elegant umschiffen.

Apropos Steuer. Für in Deutschland veranlagte Investoren fällt tatsächlich mangels Doppelbesteuerungsabkommen (DBA) keine Quellensteuer an, somit entfällt auch eine etwaige Anrechnung auf die Abgeltungssteuer. Dafür greift beim Invesco Morningstar US Energy Infrastructure MLP UCITS ETF die zum 01. Januar 2018 in Kraft getretene Reform der Investmentfondsbesteuerung. Zu deren Anwendung verweise ich auf den ausführlichen Blogbeitrag einschließlich Rechenbeispielen beim geschätzten Finanzwesir.

Chancen und Risiken

Der Invesco Morningstar US Energy Infrastructure MLP UCITS ETF ist via Swaps ausschließlich in MLPs mit Unternehmenssitz und operativem Geschäft in den USA investiert. Damit werden natürlich auch sämtliche Umsätze, Gewinne und Dividenden in US-Dollar erzielt beziehungsweise ausgezahlt. Vor diesem Hintergrund ist es auch nur konsequent, dass der US-Dollar als Basis- oder Rechenwährung des ETFs dient. Hieraus erwachsen heimischen Anleger Chancen und Risiken gleichermaßen. Hieran ändert auch die Tatsache nichts, dass der ETF an deutschen Börsenplätzen in Euro gehandelt wird. Denn selbstverständlich werden die Wechselkursschwankungen zum US-Dollar im Kurs eingepreist.

Der Konzentration der Investitionen in einer Region (USA) und einer Branche (MLPs) steht zumindest eine breite Streuung innerhalb des Sektors entgegen. Damit entfällt wenigstens das Einzelwertrisiko. Zudem handelt es sich bei den Beteiligungen um reife, multimilliardenschwere Unternehmen, deren Produkte und Dienstleistungen sich zumindest mittelfristig nicht ersetzen lassen. Andererseits haben zahlreiche MLPs ihr Geschäftsmodell auf Basis der Energieträger Öl und Gas aufgebaut. Und zumindest beim Öl kann eine langfristig positive Prognose bezweifelt werden.

Ferner sind Anleger nicht nur dem US-Dollar und der volkswirtschaftlichen Entwicklung der Vereinigten Staaten in Gänze ausgesetzt, sondern auch deren Gesetzgeber. Das beinhaltet zweifellos ein politisches Risiko, zumal die Energieinfrastruktur ein regulierungsintensives Terrain darstellt – die MLP ist ja selbst Ausfluss desselben. Schlagend wurde dieses Risiko zuletzt ironischerweise mit der Ende 2017 verabschiedeten US-amerikanischen Steuerreform. Die Senkung der Unternehmenssteuern von 36 auf 21 Prozent führte 2018 dazu, dass die eingangs erwähnte Kombination aus Steuerfreiheit auf Unternehmens- und individueller Besteuerung auf Anlegerebene an Attraktivität verlor. Tatsächlich wechselten mehrere MLPs ihre Rechtsform und firmieren seither als „normale” Aktiengesellschaften.

Im Fall des hier vorgestellten Titels verbleibt zudem noch ein spezielles Risiko durch die Einbeziehung eines Swap-Partners. Dieses sogenannte Kontrahentenrisiko resultiert aus der Möglichkeit, dass dieser Partner seinen Zahlungsverpflichtungen nicht nachkommen kann, so zum Beispiel im Fall einer Insolvenz. Liegt in so einer Situation der Wert der ETF-Portfolios unter dem des Index, erleiden die Anleger einen Verlust. Das sehr unwahrscheinliche aber nicht auszuschließende Kontrahentenrisiko ist gemäß OGAW-Richtlinie auf zehn Prozent des Nettoinventarwerts beschränkt. Steigt die Differenz über diese Marke, muss sie umgehend ausgeglichen werden. Und zumindest bisher ist kein einziger Fall bekannt, bei dem ETF-Investoren aufgrund eines eingetretenen Kontrahentenrisikos Verluste erleiden mussten.

Zusammenfassung und Stammdaten

Für europäische Einkommensinvestoren, die preiswert und breit gestreut in MLPs investieren möchten und dafür auf MiFID-II-konforme Finanzprodukte zurückgreifen müssen oder wollen, führt am Invesco Morningstar US Energy Infrastructure MLP UCITS ETF kein Weg vorbei. Aber Achtung, Invesco hat den Fonds gleich doppelt aufgelegt. Einmal in einer thesaurierenden Variante, bei der die Ausschüttungen automatisch reinvestiert werden (Namenszusatz: Acc) und einmal als ausschüttende Variante (Namenszusatz: Dist) mit den bereits erwähnten vier Dividendenterminen im Jahr.

Zumindest über die letzten sechs Jahre schwankte die Dividende zwischen 1,00 und 1,75 US-Dollar in Abhängigkeit der Preise für Energierohstoffe, in Summe konnten Anleger knapp 30,00 US-Dollar je Anteil oder knapp 60 Prozent des aktuellen Kurses vor Steuern in dieser Zeit vereinnahmen. Gleiches gilt für den Kurs des ETFs, der zwar in der Weltfinanzkrise weniger in die Knie ging als die marktbreiten Indizes, dafür aber den Rohstoffpreisverfall zwischen 2014 und 2016 voll zu spüren bekam. Seit dem Frühjahr 2016 ging es mit dem Kurs zunächst wieder mäßig bergauf, seit dem Frühjahr 2017 stagniert dieser. Der bisherige Kursverlauf belegt zudem, dass MLPs nur schwach mit gängigen Anlageklassen wie beispielsweise Standardaktien korrelieren. Ein Vorteil von MLPs ist hierbei sicher auch der „Burggraben”, der ihre Anlagen umgibt – kaum ein potenzieller Wettbewerber würde beispielsweise neben eine bestehende eine weitere Pipeline bauen.

Handelbar ist der Invesco Morningstar US Energy Infrastructure MLP UCITS ETF an den zuvor genannten Börsen, wobei die Handelsplattform Xetra die höchste Liquidität, also Kauf- und Verkaufsvolumen aufweist. Die entsprechende Wertpapierkennnummer (WKN) für die ausschüttende Variante lautet A119M4, die International Securities Identification Number (ISIN) DE000A119M42.

Nachtrag: Nach Veröffentlichung dieses Blogbeitrags hat Invesco die Lagerstelle europäischer ETFs nach Irland gewechselt. In diesem Zuge mussten die WKN sowie die deutsche ISIN ersetzt werden. Die neue WKN des Invesco Morningstar US Energy Infrastructure MLP UCITS ETF lautet A1T96S, die nunmehr irische ISIN IE00B8CJW150. Ansonsten wurden keinerlei Änderungen am ETF vorgenommen. Danke an den Leser Andreas G. für die Hinweis und die Nachfrage beim Anbieter!

PS: Weitere Informationen zu MLPs finden sich in Kapitel 5 meines Buchs „Bargeld statt Buchgewinn”. Ferner stellt die „MLP University” des Finanzdienstleisters Alerian umfangreiche Informationen zur Anlageklasse kostenlos in englischer Sprache zur Verfügung.

Beitrag im Videoformat

Anzeige

Beitrag teilen

Ihre Wünsche

Gibt es andere interessante Wertpapiere, die ich einem Cashtest unterziehen soll? Schreiben Sie mir Ihre Wünsche – mit oder ohne E-Mail-Kontakt!

Hallo Herr Pazos!

Alternativ/ergänzend zum vorgestellten ETF kann man bei der OnVista z.Zt. per kostenlosem Sparplan in den LEGAL & GENERAL ENERGY INFRASTRUCTURE MLP UCITS ETF investieren. Die Gesamtkostenquote ist mit 0,85 % relativ moderat und die Indexabbildung erfolgt ebenfalls synthetisch über einen Swap. Die Ausschüttungsrendite liegt zwar mit ca. 5,4 % deutlich unter dem Inveso-ETF, ist für ein deutsches Produkt aber schon fast sensationell hoch. Gerade bei den doch relativ hohen Volatilitäten im MLP-Bereich ist die Nutzung des Cost-Average-Effektes in Verbindung mit den unschlagbar geringen Kaufgebühren nicht zu verachten! Ich habe z.Zt. zwei monatliche 50 €-Sparpläne eingerichtet.

Nähere Infos gibt es hier:

https://www.onvista.de/etf/ETFS-US-ENERGY-INFRASTRUCTURE-MLP-GO-UCITS-ETF-ETF-DE000A1XE2Q3

https://www.extra-funds.de/etf-tools/etf-profil/?ISIN=DE000A1XE2Q3

Eine Anmerkung auch noch zum Alerian MLP: Ich konnte seinerzeit den AMLP über eine „Hintertür“ bei Lynxbroker erwerben. Ich habe einfach Cash Secured Put-Optionen verkauft und als der Kurs dann unter den Optionsstrike gefallen ist, wurden die entsprechenden Stücke ins Depot gebucht, obwohl ein Direktkauf ansosten nicht möglich gewesen wäre. Dies hat ebenfalls für den Global X Superdividend (SDIV) und SPDR S&P500 (SPY) funktioniert! Nur für die von mir sehr geschätzten kanadischen Fonds/Einzelwerte gibt es leider zumeist keine Optionsangebote.

Beste Grüße

P.Sarther

zum “ L&G US Energy Infrastructure MLP UCITS “ der offizielle Link

https://fundcentres.lgim.com/uk/professional/fund-centre/ETF/US-Energy-Infrastructure-MLP

die Div.-Rendite müsste aber zur Zeit um die 7% betragen und nicht 5%…

https://de.extraetf.com/etf-profile/IE00BHZKHS06

danke für den tip!

Kleiner Nachtrag: Der ETF ist kein deutsches Produkt, sondern residiert ebenfalls in Irland. Die deutsche ISIN hatte mich auf’s Glatteis geführt! 😉

Hallo Herr Sarther,

herzlichen Dank für die interessanten Ergänzungen und das Alternativprodukt von Legal & General.

Beste Grüße

Luis Pazos

Den Invesco MLP ETF kann man so ziemlich überall kaufen, nur Direkthandel ist schwierig. Die dadurch leicht höheren Gebühren sollten aber kein Problem sein.

Die L&G MLP ETFs sind da schon schwieriger da es diese mit verschiedenen ISINs gibt ist das irgendwie ein bisserl ein Durcheinander.

All die ETFs sind aber relativ klein und werden wenig gehandelt. Ich würde daher einen Kauf mit Limit empfehlen.

Hallo,

kann man diesen ETF auch via Captrader kaufen? Ich bin mir gerade unsicher, welches Kürzel er hat, ob das MLPD oder MLPP ist. Kann ich via Captrader dann auch Xetra nutzen oder nur die mir angezeigte LSE?

Hallo,

über die Wertpapiersuche von CapTrader kannst Du alle Handelsmöglichkeiten eines Wertpapiers einschließlich entsprechender Kürzel herausfinden (in diesem Fall sind es sechs). Gib hierzu einfach die ISIN IE00B8CJW150 auf dieser Seite im Suchfeld ein:

https://contract.ibkr.info/v3.10/index.php?wlId=CapTrader1

Beste Grüße

Luis

Interessanter Artikel und interessanter ETF. Die Ausschüttungshöhe ist beachtlich. Gleiches gilt aber auch für die negative Kursentwicklung in den letzten Jahren (ca. -50% seit 2013 laut der Angaben auf justETF), die trotz der hohen Ausschüttungen nicht kompensiert wurde. Spielt dies in der Betrachtung als passive Einkommensquelle keine Rolle?

Die Ausschüttungshöhe hat sich absolut betrachtet ebenfalls verringert, aber durch den Wertverlust prozentual wohl erhöht.

In Hinblick auf die Geschäftsfelder und Kursentwicklung stellt sich aus Investorensicht die Frage, ob die Ausschüttung dauerhaft gehalten werden kann und ob hier schon Substanz ausgeschüttet wird. Ist nachvollziehbar, warum trotz der hohen Ausschüttungen sich der Kurs so schlecht entwickelt hat?

naja, der Kursrutsch kommt zum einen durch die negative Entwicklung der Öl bzw. Rohstoffpreise der letzten Jahre und sicher auch dadurch, dass Fossile Energiträger, wozu die MLPs als Lieferanten mitzählen in letzter Zeit „unsexy“ geworden sind.

Luis hat – glaube ich – an mehreren Stellen bereits gesagt, dass er diesen Rückgang hauptsächich auf die Sippenhat zurückührt und nicht in den Fundamentaldaten (auf den ganzen Sektor bezogen) begründet sieht.

Ich sehe das auch so, dass uns die Fossilen Energieträger noch einige Jahre erhalten bleiben, und daher die Erträge bei den MLPs munter sprudeln werden.

Vielen Dank für die Rückmeldung und Einschätzung. Ich werde den ETF mal weiter beobachten, ebenso den oben – auch hierfür herzlichen Dank – genannten ETF von L&G.

Letzterer ist immerhin als Sparplan zumindest bei einem Anbietern zu gerade noch akzeptablen Konditionen verfügbar, bei dem ich sowieso ein Depot habe. Noch scheue ich ein weiteres Depot.

Mönsch!

Also selbst bei dem Umfeld rutscht er schon heftig. NIcht so einfach sich zurückzulehnen.

Gibt es News?

Was soll es denn in so einem Umfeld für Neuigkeiten geben? Ich kann verstehen, dass es schwierig sein mag, sich zurückzulehnen, aber vielleicht ist es ja gerade deshalb von Vorteil, dem Depot, Markt und vor allem den Börsennachrichten für einige Wochen den Rücken zu kehren. Die Energieinfrastruktur wird danach immer noch stehen und benötigt werden …

Beste Grüße

Luis

Entscheidend war hier wohl der Ölpreisverfall, da die Unternehmen in diesem ETF stark am Ölpreis hängen. Bedenkt man, dass Öl 2016 schon mal unter 30 Dollar notiert hat, kann es bei den Energy Infrastructure Unternehmen ebenso noch kräftig weiter abwärts gehen. Bis 30 Dollar wären es beim Ölpreis 40% Verlustpotenzial, was bei den MLPs auch gut mit einer Unterstützungszone aus dem Jahr 2002 zusammenpassen würde. Wichtig wäre eine schnelle Erholung des Ölpreises.

Luis schreibt, die Infrastruktur wird hinterher immer noch bestehen und benötigt werden. Das ist sicher richtig, jedoch werden die Unternehmen bei deutlich tieferen Ölpreisen nicht in gleichem Maße die Gewinne einfahren, wie sie es jetzt tun. Selbst bei konstanter oder sogar steigender Ausschüttungsrendite sind die Verluste im Depot real. Im derzeitigen Umfeld machen MLPs einfach keinen Spaß.

Gruß, Tomasz

Danke Tomasz für die Gedanken.

Der ETF hat im schwierigen Umfeld deutlich mehr aufs Dach bekommen als das Umfeld und das auch schon bevor es losging. Deswegen doch gut sowas zu wissen.

Hier sind ja doch einige dabei die vor allem auch Gas bewegen was sich in der Herstellung/Förderung in den USA praktisch gegen 0 bewegt. Und das selsbt in Texas die Sönnenenergie massiv zulegt (macht dort im gegensatz zu uns auch Sinn) wird sicher auch langfristig die GEschäfte beeinflussen.

Interessant wie sich das entwickelt.

#Luis Einfach nur immer zurücklehnen ist aus meiner Sicht keine Option. Warum nicht informieren? Information oist keine Panik.

Kursrückgang macht sich auch deutlich bei der Dividendenausschüttung März/20 bemerkbar.

Hier gibt es einen (aktuellen) thematisch passenden Artikel auf Englisch:

https://seekingalpha.com/article/4329110-adding-10-yielding-mlps-on-this-weeks-10-dip

Wenn man den ausschüttenden mit dem therausierenden vergleicht, sind beide Kursverläufe seltsamerweise deckungsgleich. Rechnet Comdirect automatisch die Ausschüttungen mit ein oder warum ist das so?

https://www.comdirect.de/inf/etfs/detail/chart.html?timeSpan=5Y&ID_NOTATION=81600946#fromDate=07.04.2015&timeSpan=range&toDate=06.04.2020&benchmarkNotations=81600930&benchmarkColors=147de6&selectedBenchmarks=true&e&

Hallo Luis,

erst einmal vielen, vielen Dank, das Du dir die Mühe machst auf ein Nischeninvest wie Amerikanische Midstream energy mlps einzugehen.

ich habe noch eine spontane ev. blöde Frage: anstatt einen synthetisch replizierenden und etwas teureren etf von invesco mit eu zulassung zu wählen, wäre es nicht auch möglich den Alerian MLP etf (vgl. dein artikel aus 2017) an der Börse in New York zu kaufen und dieselbe Ausschüttung zu vereinnahmen oder habe ich da was übersehen. Steuer ? Grüsse, Hubert

Hallo Hubert,

die Frage ist nicht blöd, sondern durchaus berechtigt. Die Antwort ist recht simpel und hat schlichtweg damit zu tun, dass der Alerian MLP aufgrund regulatorischer Bestimmungen, Stichwort MiFID II, nur bei wenigen Brokern handelbar ist, während der aus steuerrechtlichen Gründen synthetische ETF von Invesco überall zu handeln sein dürfte. Zum Hintergrund:

https://nurbaresistwahres.de/faktencheck-ein-jahr-mifid-ii/

Beste Grüße

Luis