Inhalt

- Hochrentabel und ohne Risiko Geld anlegen?

- Rendite ohne Risiko

- Mr. Cashflow und seine Checkliste

- Eric Promms Wunderwaffe

- Der Faktencheck

- Die reale Verzinsung

- Wechselkursrisiko britisches Pfund

- Fiktive Sicherheiten

- Zwei interessante Erkenntnisse

- Das Modell hinter dem Modell

- Durch die rosarote Brille

- Ein spekulatives Hochrisikoinvestment

- Alternativer Vorschlag

Hochrentabel und ohne Risiko Geld anlegen?

Eine gewisse Affinität zum Thema Geldanlage darf beim Betreiber eines Finanzblogs getrost vorausgesetzt werden. Mit Neugierde las ich daher eine am 18. März eingegangene E-Mail, zumal deren Absender Eric Promm laut Selbstauskunft eine Leidenschaft für passive Einkommensströme hegt, was ihm den Szenenamen Mr. Cashflow eingebracht hat: „Hier ist Ihr persönliches Ticket zu meinem Sonder-Seminar ‚So schützen Sie Ihr Vermögen‘: […] Nehmen Sie sich unbedingt die Zeit, um an diesem Online-Seminar teilzunehmen. Es kann den Unterschied zwischen Sicherheit und Komplettverlust ausmachen.“

Rendite ohne Risiko

Gesagt, getan. Über einen Link in der E-Mail ging es auf eine Anmeldeseite, die das Thema des kostenlosen Seminars präzisierte: „Wie Sie Ihr Geld selbst auch heute noch hochrentabel anlegen können – OHNE dabei ein Risiko eingehen zu müssen.“ Und weiter: „Geben Sie mir 37 Minuten und ich zeige Ihnen, wie Sie endlich wieder echte Rendite erzielen – OHNE RISIKO!“ Hohe Rendite ohne Risiko – sollte es Mr. Cashflow tatsächlich schaffen, seinen Seminarteilnehmern ein „free lunch“ servieren zu können?

Davon konnte ich mich am 21. März überzeugen. Nachfolgend möchte ich die wesentlichen Inhalte der Präsentation, die im Nachgang hierzu bestellten Vertragsunterlagen sowie meine hieraus gezogenen Schlussfolgerungen skizzieren. Das gesamte Seminar von gut 70 Minuten Dauer kann übrigens auch ohne Anmeldung via Youtube nachverfolgt werden. Auf dieses Video beziehen sich die jeweils in Klammern angegebenen Minutenangaben.

Mr. Cashflow und seine Checkliste

Nach einer Wiederholung des obigen Versprechens (1:09) – rentabel anlegen ohne ein Risiko einzugehen – stellt Mr. Cashflow Eric Promm sich und seine Fachexpertise zunächst einmal vor (5:29). Hier die buchstabengetreue Wiedergabe:

- Über 25 Jahre Erfahrung mit Thema Vermögensmanagement

- Ex-Banker bei einer der größten deutschen Bankengruppen

- CEO mehrerer Finanzfirmen

- Stetige Weiterbildung um „hinter die Kulissen“ zu schauen

- Sehr kritisch gegenüber dem etablierten Finanz-System

- Stetiger Austausch mit anderen Finanzexperten und Fondsmanagern

- Autor der „Checkliste Geldsicherheit“

- Helfe Mandanten Cashflow zu schaffen und zu sichern

Es folgt (14:00) eine Zusammenfassung der „Probleme mit herkömmlichen Geldanlagen“. Diese böten keine echte Sicherheit und keine echte Rendite, wiesen hohe Gebühren und bisweilen Verluste aus. Anschließend (14:20) erläutert Promm noch die durchaus konsensfähigen Punkte seiner „Checkliste Geldsicherheit“, denen jede Geldanlage Stand halten sollte:

- Ist das Anlagekonzept verständlich?

- Hat der Anbieter ECHTE Sicherheiten?

- Ist meine Rendite abhängig von (staatlicher) Förderung?

- Sicherheit stets vor Rendite / der GfH-Faktor

- Versteckte Gebühren oder Kosten

- Ist mein Kapital zum gewünschten Zeitpunkt sicher verfügbar?

- Welchem Recht unterliegt meine Kapitalanlage?

Eric Promms Wunderwaffe

Den Hauptteil des Seminars nimmt dann die relativ ausführliche Präsentation der Promm‘sche Wunderwaffe wider dem zinslosen Risiko ein. Um was für ein Produkt handelt es sich? Herzstück ist ein partiarisches Darlehen, das der Anleger seiner (deutschen) Beteiligungsgesellschaft gewähren soll. Diese erwirbt mit dem Geld renovierungsbedürftige Immobilien in England, die durch ein erfahrenes Team von Handwerkern wieder auf Vordermann gebracht und im Anschluss an „sozial schwache Familien“ vermietet werden, deren Zahlungsfähigkeit durch öffentliche Zuschüsse gesichert ist. Etwa 10 Prozent Rendite pro Objekt peilt Fromm dabei an (36:48), wobei der Cashflow durchweg in britischen Pfund erfolgt.

Was ist für den Anleger drin und was kostet ihn das? Das kommt auf die Laufzeit und Anlagesumme an (50:51). In jedem Fall wird ein Agio fällig, also eine Gebühr in Form eines prozentualen Aufgeldes auf die veranlagte Summe. Hinzu kommt eine optionale Wechselkurssicherung in Höhe von circa 2 Prozent, sofern der Anleger das Fremdwährungsrisiko eliminieren möchte – was laut Promm jedoch noch nie der Fall war (44:52). In Zahlen sieht das dann so aus:

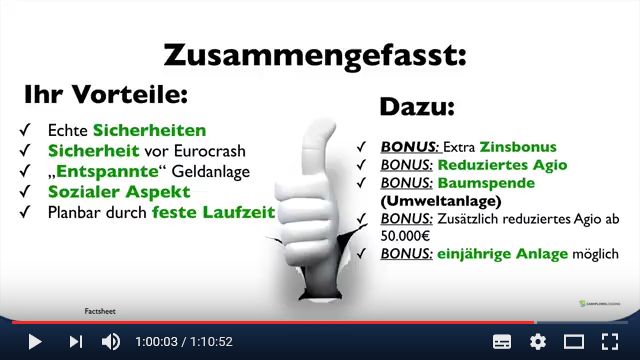

Da Mr. Cashflow nicht nur das Wohl der Anleger sondern auch das von Mutter Erde am Herzen liegt leistet er für jede neue Beteiligung eine Spende an das Projekt „Eine Millionen Bäume für mehr Klimagerechtigkeit“ – was immer letzteres heißen mag. Als „sicheres ‚Festgeld‘“ (44:17) preist Promm sein Beteiligungsmodell mit „hochwertiger Verzinsung“ an, zudem „sicher vor Eurocrash oder Euro-Abwertung“ sowie mit der „Sicherheit durch echte Sachwerte im Hintergrund“. Die Vorteile fasst er wie folgt zusammen (1:00:00), sind aber auch auf seiner Internetseite zusammen mit den Konditionen als ein Dokument abrufbar:

Der Faktencheck

Da stellt sich abschließend (58:50) nur noch die eher rhetorische Frage: „Toll oder toll?“ Um mein Fazit vorweg zu nehmen: Eher nicht so toll. Hierzu zunächst einige harte Fakten. Promm bezeichnet das Beteiligungsmodell als partiarisches Darlehen. Ein solches beinhaltet per Definition mindestens auch eine gewinnabhängige Komponente, die hier jedoch komplett fehlt. Vielmehr handelt es sich um ein klassisches Nachrangdarlehen, wie aus einem anderen Video Promms und den Vertragunterlagen dann auch klar ersichtlich wird. Ein solcher Fauxpas sollte einem „Ex-Banker bei einer der größten deutschen Bankengruppen“ mit über 25 Jahren Berufserfahrung eigentlich nicht unterlaufen. Aber „partiarisch“ hört sich vermutlich vertrauensbildender als „Nachrangdarlehen“ an.

So oder so handelt es sich bei der Beteiligung um ein Angebot am Grauen Kapitalmarkt. Das wiederum wird auch an einem anderen Umstand deutlich (1:02:10): „Aus rechtlichen Gründen müssen wir die Anzahl der Kunden, die bei uns investieren können, auf 20 Anleger beschränken!“ Hierbei handelt es sich tatsächlich nicht um den beliebten Verknappungstrick geschulter Akquisiteure. Vielmehr ist das die gesetzlich vorgegebene Grenze, bis zu der Finanzanlagen ohne Prüfung durch die BaFin sowie prospektfrei platziert werden dürfen. Diese Beschränkung ist allerdings – anders als es Promm suggeriert – freiwillig auferlegt. Denn was spräche gegen die Erstellung eines Prospektes und dessen behördlicher Prüfung um noch mehr deutschen Anlegern den Zugang zum britischen Immobilienmarkt zu eröffnen und jenseits des Ärmelkanals noch mehr Wohnraum für sozial schwache Familien zu schaffen?

Die reale Verzinsung

Für einen Mr. Cashflow erstaunlich ist auch die Tatsache, dass er eben diesen nicht ausweist. Nominalzinssätze sind schließlich keine effektiven Renditen! Holen wir dies also an dieser Stelle nach. Die Rendite pro Jahr beträgt nach Kosten 1,21 / 3,13 / 4,15 Prozent für einen Veranlagungszeitraum von 1 / 3 / 5 Jahren und einer Anlagesumme von unter 50.000 Euro. Oberhalb dieser Summe steigt sie auf 1,48 / 3,30 / 4,25 Prozent. Nun handelt es sich auch bei der effektiven Rendite nicht um die reale Rendite, also dass, was unter dem Strich tatsächlich übrig bleibt.

Hier ist zunächst die jährliche Inflationsrate von zuletzt 2,2 Prozent in Abzug zu bringen, die zudem eher steigen als sinken dürfte. Auf das Phänomen des „sich arm sparens“ bei einer Verzinsung unterhalb der Inflationsrate hat sogar Promm selbst an anderer Stelle hingewiesen. Unter dieser Maßgabe rentiert die einjährige Veranlagung bereits negativ. Sollte auf die nominalen Erlöse zudem noch Abgeltungssteuer zuzüglich Solidaritätszuschlag fällig werden, fällt auch bei einem Anlagehorizont von drei Jahren der Realzins auf nahe Null, lediglich über fünf Jahre lässt sich noch eine reale Rendite von knapp einem Prozent erzielen.

Wechselkursrisiko britisches Pfund

Das alles gilt freilich unter der Maßgabe eines stabilen Wechselkursverhältnisses von Euro zu britischem Pfund. Dieser ist erfahrungsgemäß erheblichen Schwankungen ausgesetzt, was sich positiv wie negativ auswirken kann, allerdings von keinem Finanzexperten der Welt auf Sicht von fünf Jahren seriös prognostiziert werden kann.

Nimmt ein Anleger die Wechselkurssicherung in Anspruch rutscht seine Realverzinsung nun auch bei drei Jahren ins Minus, bei fünf Jahren halbiert sie sich auf etwa ein halbes Prozent. Ich weiß leider nicht, wie genau Eric Promm „hochrentabel“ und „echte Rendite“ definiert. Meiner bescheidenen Meinung nach erfüllt das soeben diskutierte Zahlenwerk diese Anforderung selbst in der aus Anlegersicht günstigsten Variante nicht.

Ach ja, fällig sind die Zinsen gemäß Vertragsunterlagen auch erst „am Ende der Anlagedauer […] (Zinsfälligkeitstag). Zinsen werden nicht verzinst. Ein Zinseszinseffekt erfolgt also nicht.“

Fiktive Sicherheiten

Mit der Rendite ist es also Essig, wie sieht es mit der Sicherheit aus? Nun, die vermiedene korrekte Bezeichnung der Investition als „Nachrangdarlehen“ spricht erst einmal für sich. Es handelt sich um Finanzinstrumente, die im Falle der Liquidation oder Insolvenz im Rang hinter andere Forderungen gegen das schuldende Unternehmen zurücktreten“. Derartige Forderungen werden von größeren Unternehmen übrigens auch in Form börsennotierter Wertpapiere begeben. Solche „High Yield Bonds“ oder weniger schmeichelhaft „Junk Bonds“ rentieren aufgrund des hohen Risikos oft zweistellig. Das gilt übrigens auch für Papiere, die Unternehmen aus dem Immobiliensektor emittieren, also nach Promms Diktion über „echte Sicherheiten“ verfügen. Warum ist das so? Weil der Anleger im Fall der Insolvenz des Unternehmens eben kein Aussonderungs- und Verwertungsrecht besitzt. Ohne Pfand keine Sicherheit und ein Nachrangdarlehen mit Pfand ist ein Widerspruch in sich.

Dennoch wird dieser Umstand, sachte formuliert, risikoverzerrt wiedergegeben. So erläutert Mr. Cashflow (1:09:00) den Sicherheitsaspekt wie folgt: „Wir haften natürlich mit unserem kompletten Kapital, das in der Firma ist. […] In dieser Firma, da verrate ich Ihnen jetzt einfach mal, ist mein persönliches Vermögen, ein Großteil meines persönlichen Vermögens investiert, das heißt das haftet für Sie mit und wir sprechen jetzt hier durchaus von einer mittleren sechsstelligen Summe, das für Sie haftet. Also wir haben auch eine ganze Menge Immobilien da zusätzlich mit drin, so dass Sie wirklich mehr als sicher sind. Fragen Sie Ihre Bank mal nach persönlicher Haftung.“

Zwei interessante Erkenntnisse

Was für Erkenntnisse lassen sich aus dieser Aussage ziehen? Erstens (eher uninteressant): Herr Promms Vermögen beläuft sich auf weniger als eine Millionen Pfund. Zweitens (eher interessant): Mit einer mittleren sechsstelligen Summe lässt sich in London bestenfalls ein Reihenhaus in mittlerer Lage erwerben, andererseits sind in seiner Beteiligungsgesellschaft „eine ganze Menge Immobilien zusätzlich mit drin“. Das bedeutet im Umkehrschluss, dass zusätzliche Eigen- oder Fremdkapitalgeber existieren müssen. Doch nur im ersten Fall könnte er die beworbene Sicherheit zusagen, da die Nachranggläubiger im Fall der Liquidation mangels sonstiger Fremdkapitalforderungen an erste Stelle stünden. Dies ließe sich mit der entsprechenden Unternehmensbilanz problemlos ausweisen.

Das Modell hinter dem Modell

Dann stellt sich allerdings umgehend die Frage, warum ein mit allen Wassern gewaschener und mit besten Kontakten gesegneter Ex-Banker dem gemeinen Publikum ein aus seiner Sicht so unattraktives Angebot machen sollte? Wenn die Anlage „mehr als sicher“ ist, warum finanziert er sich nicht über grundschuldbesicherte Bankdarlehen zu unter zwei Prozent auf fünf oder sogar zehn Jahre? Die Antwort lautet: Weil er dies natürlich schon gemacht hat – alles andere wäre aus betriebswirtschaftlicher Sicht suboptimal.

Als Immobilieninvestor benötigt Promm beziehungsweise seine Firma etwas ganz anderes: Frische Liquidität, die der Bank gegenüber als Eigenmittel ausgewiesen werden um weitere Finanzierungen tätigen zu können. Mutmaßlich ist es genau dies, was er sich über Nachrangdarlehen beschaffen möchte. Das könnte auch seine Vorliebe für den britischen Immobilienmarkt erklären, wo Banken seit vielen Jahren selbst 95-Prozent-Finanzierungen durchwinken.

Daran ist nichts verwerflich, nur sollte auch klar deklariert werden, dass die Anlage als Basis einer stark gehebelter Investitionen dient, die hochsensibel auf Preisänderungen der Aktiva, hier also der Immobilien, reagiert. Um die Eingangsfrage zu beantworten: Die Sicherheit ist mindestens so schmal wie die Rendite – ein Nachrangdarlehen an eine gehebelte Beteiligungsfirma als „OHNE RISIKO“ zu titulieren ist gelinde gesagt sehr gewagt.

Durch die rosarote Brille

Apropos Firma: Das Nachrangdarlehen selbst wird der Serviceagentur Promm GmbH gewährt, über die im Bundesanzeiger leider keine Eintrag zu finden ist. Operativ tätig scheint in England allerdings eine andere Firma mit dem Namen LION UK Prime Estate LTD zu sein, was sich allerdings nur indirekt aus externen Quelle (siehe auch das Video im Abschnitt „Der Faktencheck“) erschließen lässt. Die LION UK Prime Estate LTD wiederum gehört ausweislich einer britischen Firmendatenbank einer Global Asset Protection GmbH, deren Geschäftsführer Eric Promm ist. Wie das Geld der Anleger über die Serviceagentur Promm GmbH zur LION UK Prime Estate LTD kommt, darüber schweigen sich die mir vorliegenden Unterlagen aus.

Es ließe sich trefflich über zahlreiche weitere, meiner Meinung nach zu rosarot gezeichnete Aspekte in der Präsentation diskutieren. Neben den Chancen und Risiken des britischen Pfundes könnte beispielsweise auch der Zustand des britischen Immobilienmarktes, Stichworte Immobilienblase 2.0 (trotz Brexit), eine differenziertere Betrachtung vertragen. Wie sich Wechselkurs und Immobilienpreise in Zukunft entwickeln werden? Nobody knows würde der kundige Engländer vermutlich sagen.

Ein spekulatives Hochrisikoinvestment

Bei der beworbenen Anlage handelt es sich, wie spätestens aus den Antragsunterlagen und dem Beratungsprotokoll deutlich wird, um ein „unbesichertes Nachrang-Darlehen“, ein Hochrisikoinvestment mit mehreren spekulativen Komponenten, die nicht oder nur sehr teuer abzusichern sind. Bezeichnend ist auch, dass die „Bestellung von Kreditsicherheiten zur Besicherung der Darlehensvaluta […] ausgeschlossen“ wird, besagte „echte Sicherheiten“ vertraglich also gar nicht erst vorgesehen sind.

Die hochwertige Rendite ist ebenso illusorisch wie die versprochene Risikofreiheit. Spätestens hier muss sich Mr. Cashflow mindestens den Vorwurf der Irreführung gefallen lassen. Doch prüfen wir die Anlage einfach anhand seiner eigenen Checkliste:

- Ist das Anlagekonzept verständlich? Nein, denn das gesamte Konstrukt ist intransparent über mehrere haftungsbeschränkte Gesellschaften und Rechtssysteme verteilt.

- Hat der Anbieter ECHTE Sicherheiten? Nein, denn diese sind aller Wahrscheinlichkeit nach an die finanzierenden Banken abgetreten.

- Ist meine Rendite abhängig von (staatlicher) Förderung? Bedingt. Promm verspricht sich eine stabilere Ertragslage durch Vermietung an förderberechtigte Familien.

- Sicherheit stets vor Rendite / der GfH-Faktor: Die Frage ist gar nicht so leicht zu beantworten, da beide Komponenten je nach Vertrag schwach bis gar nicht ausgeprägt sind.

- Versteckte Gebühren oder Kosten: Versteckt sind diese zwar nicht, dafür jedoch üppig bemessen. Bei einjähriger Veranlagung drücken allein die Gebühren den Realzins in den Negativbereich.

- Ist mein Kapital zum gewünschten Zeitpunkt sicher verfügbar? Mit Sicherheit nicht. Abgesehen von Wechselkursschwankungen ist das gehebelte Geschäftsmodell je nach Verschuldungsgrad stark risikobehaftet.

- Welchem Recht unterliegt meine Kapitalanlage? Sowohl deutsches als auch britisches Recht haben unmittelbare Auswirkungen auf die Investition.

Fazit: Durchgefallen!

Alternativer Vorschlag

Aufgrund der mangelnden Transparenz, des schlechten Chance-Risiko-Verhältnisses sowie der Tatsache, dass die Produktpräsentation wesentliche Vertragsbestandteile kreativ verschleiert dürfte eine Zeichnung für skeptische Zeitgenossen kaum in Frage kommen. Böse Zungen könnten gar aufgrund der objektiv wahrheitswidrigen Aussagen betrügerische Absichten unterstellen. Doch nehmen wir zum Abschluss Eric Promm beim Wort: „Vergleichen Sie das mal mit herkömmlichen Geldanlagen!“

Aber gerne! Wenn schon eine möglichst risikoarme Geldanlage im Commonwealth warum nicht in ein Bündel australischer Staatsanleihen mit verschiedenen Laufzeiten über einen kostengünstigen Fonds investieren? Der öffentliche Verschuldungsgrad ist Down Under mit unter 40 Prozent der jährlichen Wirtschaftsleistung deutlich geringer als in Großbritannien oder in der Eurozone. Dennoch weisen die Papiere in Summe aktuell eine Ausschüttungsrendite von 3,2 Prozent pro Jahr aus. Die Zahlungen erfolgen quartalsweise, der Fonds ist täglich über die Börse in Sydney handelbar, der Kurs nicht zuletzt dank Triple-A-Rating des Schuldners seit Jahre stabil beziehungsweise leicht steigend. Alles in australischen Dollar versteht sich. Mehr dazu folgt gerne in einem eigenen Beitrag.

Kompensieren da einige Zehntelprozentpunkte mehr an Rendite – ausschließlich bei langer Laufzeit – tatsächlich das mit einem Nachrangdarlehen einhergehende Risiko? Über eine Antwort Promms beziehungsweise ein Diskussion mit Mr. Cashflow würde ich mich freuen.

PS: Statt des Sicherheitsniveaus lässt sich natürlich auch das Renditeprofil anpassen. Im Vergleich zu einem einzigen Nachrangdarlehen dürfte ein breit diversifiziertes Portfolio internationaler Hochdividendenwerte bei eher niedrigerem Gesamtausfallrisiko und täglicher Verfügbarkeit eine zwei- bis vierfach höhere Verzinsung erzielen, die zudem monatlich oder quartalsweise zufließt. Das nötige theoretische und praktische Wissen hierzu wird ausführlich in „Bargeld statt Buchgewinn“ vermittelt. Und wem Börseninvestments zu schwankungsanfällig sind, für den sind eventuell Peer-to-Peer-Kredite (P2P-Kredite) eine Überlegung wert. Dieses interessante Form passiven Einkommens werde ich ebenfalls in einem separaten Beitrag thematisieren.

PPS: Gibt es weitere Investitionsangebote, die ich einem Faktencheck unterziehen soll? Schreiben Sie mir Ihre Wünsche – mit oder ohne E-Mail-Kontakt!

5 Antworten auf „Faktencheck – Online-Seminar Geldsicherheit“